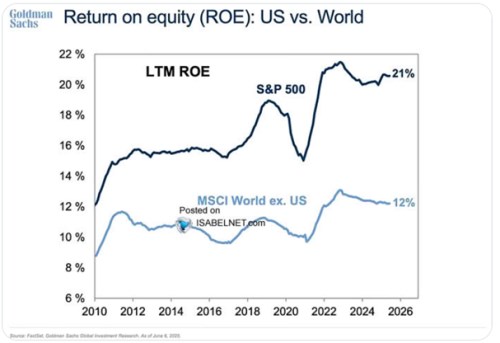

Průměrná návratnost vlastního jmění obchodovaných společností na trzích mimo USA nyní dosahuje asi 12 %. To znamená, že na každých 100 dolarů hodnoty vlastního jmění průměrná firma vydělá 12 dolarů ročně. Jak je tomu ve Spojených státech? Další verze americké výjimečnosti? K tomu i pár úvah o možné iluzi tvoření hodnoty ze zadlužení firem.

V posledních týdnech tu občas s různými ukázkami a příklady píšu o tom, že na amerických trzích dochází k určitým posunům, ale hovořit o nějakém masivním odklonu investorů od USA je hodně přehnané. Nejedním způsobem si tato ekonomika, trhy a obchodované společnosti ponechávají určitou výjimečnost. Třeba u reálného a nominálního potenciálu americké ekonomiky ve srovnání s EU, či Japonskem. A ukazuje na ní i následující graf, který porovnává ony návratnosti vlastního jmění (tedy zisky dělené účetní hodnotou vlastního jmění):

Už v roce 2010 bylo ROE v USA nad 12 %, zatímco ve světě na cca 9 %. Mezera se od té doby navíc rozšiřuje. V USA je nyní ROE ne tak daleko od dvojnásobku světových 12 %. Do těchto čísel samozřejmě hodně promlouvá i sektorové složení trhů. Tedy i to, že v USA mají velký podíl na kapitalizaci technologické společnosti dosahující vysoké ziskovosti. Porovnáváme tedy trochu hrušky s jablky právě v tom smyslu, že nelze čekat stejnou návratnost u trhů a odvětví, která se výrazně fundamentálně liší.

I tak si ale téma můžeme trochu fundamentálně rozebrat: Proč americké firmy obecně dosahují vyššího ROE? Před řadou desetiletí se objevil koncept tzv. analýzy, která hezky rozděluje ROE na jeho hlavní tahouny. Tedy na obrat aktiv daný poměrem tržeb k celkovým aktivům. Pak na marže, tedy poměr zisků k tržbám. A nakonec na finanční páku, která ukazuje, jak moc jsou ona tržby a zisky generující aktiva financována vlastním jměním a jak moc dluhy.

Tato analýza tedy ukazuje, jak je ROE ovlivněno efektivitou ve využívání aktiv/majetku firmy. Jak je ovlivněno schopností generovat z každé jednotky tržeb zisky. A jak je ovlivněno tím, jak moc vlastního kapitálu firma k financování toho všeho potřebuje. Je celkem zřejmé, že právě marže hrají v onom srovnání světa a USA velkou roli, z nemalé části kvůli onomu odvětvovému složení. Zaměřit bych se ale chtěl na onen poslední faktor, kterým je finanční páka.

Pokud mají dvě firmy stejný obrat aktiv a stejné marže, nemusí mít ještě stejné ROE. Jedna může být totiž plně financována vlastním jměním, druhá třeba z poloviny dluhy. Ta druhá tak bude mít výrazně vyšší ROE. Je to ale oběd zadarmo? Určitě ne a do hry vstupuje stejný princip, o jakém jsem zde hovořil nedávno v souvislosti s odkupy. Tedy to, že vedle návratnosti určuje hodnotu vlastního jmění a akcií ještě riziko.

Pokud se tedy společnost rozhodne, že místo 100 % financování vlastním jměním nahradí polovinu dluhy, zvýší jí to její zisky na akcii a ROE. Jenže zároveň to zvýší rizikovost vlastního jmění a akcií. A tudíž požadovanou návratnost. V dokonalém světě by se obě proměnné (vyšší EPS/ROE a vyšší požadovaná návratnost) vyrušily. V nedokonalém světě zahrnujícím i daně pak záleží případ od případu – hodnota akcií může s vyšším zadlužením růst, ale i klesat. A pokud je třeba vyšší ROE v USA dopováno finanční pákou, není to nutně žádná fundamentální výhra.