Jeden vtip o statistice říká, že když měl váš soused k obědu celé kuře a vy nic, podle průměru jste se oba slušně najedli. Vzpomněl jsem si na něj při pohledu na to, jak se vyvíjí čisté bohatství amerických domácností. To poměrně nedávno dosáhlo absolutních vrcholů a stále se pohybuje historicky hodně vysoko. Dnes pár úvah související s tímto tématem.

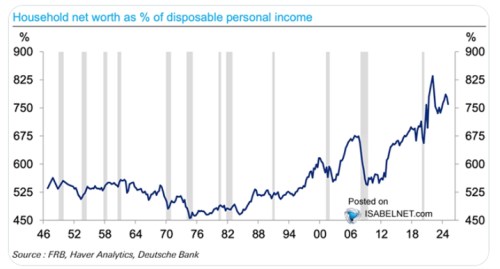

V grafu je vývoj čistého bohatství amerických domácností relativně k jejich disponibilním příjmům. Jde tedy o jejich aktiva očištěná o dluhy a jak vidíme, před pár lety dosáhla na cca 830 % disponibilních příjmů. Nyní se pohybuje čisté bohatství asi na 760 % příjmů, což je z historického pohledu stále hodně vysoko. Dna bylo ve sledovaném období dosaženo v sedmdesátých letech pod 500 %:

Zdroj: X

Poptávka v americké ekonomice je hodně vychýlena směrem ke spotřebě domácností a pokud ty mají hodně (čistého) majetku, mělo by to samo o sobě podporovat ekonomickou aktivitu. Je to ale samozřejmě jen jedna část celkového ekonomického obrázku. Detailnější pohled na něj by pak mohl zahrnovat celkem známou diskusi o tom, jak moc domácnosti spotřebovávají v závislosti na konkrétním složení jejich majetku. Je například celkem slušně empiricky dokázáno, že sklon ke spotřebě je výrazně vyšší ve vztahu k růstu cen nemovitostí než ve vztahu k vyšším cenám akcií. Jednoduše proto, že lidé obvykle vnímají růst cen realit za něco, na čem se dá finančně více stavět než na prchavějších pohybech akciového trhu.

Úvod dnešní úvahy pak referuje na to, že rozložení bohatství (a příjmů) je v americké ekonomice a společnosti značně nerovnoměrné. Obrazně řečeno, relativně málo lidí tam má k obědu celá kuřata, zbytek mnohem méně. Pak se v kontextu poptávky dostáváme zase k tomu, jaký je sklon ke spotřebě z každého dalšího dolaru majetku u lidí chudších a u lidí bohatších. S tím, že v druhém případě je pravděpodobně menší.

V celku pak třeba růst bohatství generovaný akciovým trhem nemusí mít zase takový vliv na spotřebu, protože (i) je prchavější a (ii) týká se spíše menší části společnosti, jejíž sklon ke spotřebě z růstu cen akcií není tak velký. Proti tomu přitom nestojí jen změny čistého bohatství plynoucí z realit, ale i ze zadlužování, respektive oddlužování. Které bylo třeba tématem po roce 2019, kdy se diskutovalo o tom, do čeho se nejvíce promítá vládní finanční pomoc – zda do spotřeby, či onoho oddlužení (nebo třeba do spekulací na akciovém trhu).

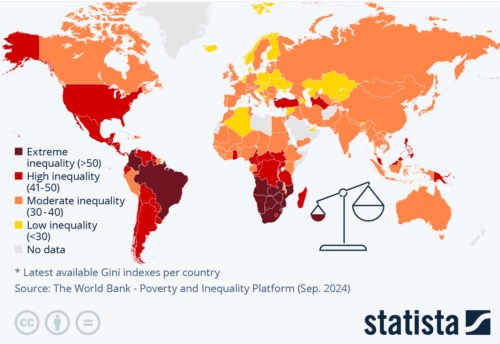

Dnes ještě ukážu následující graf s mírou příjmové nerovnosti ve světě. Podle něj jsou Spojené státy svou mírou nerovnosti mezi vyspělými zeměmi skutečnou výjimkou (na druhém konci spektra jsou země jako Slovensko, Česká republika, či Rakousko):

Zdroj: statista

Téma příjmové a majetkové nerovnosti pak může nabrat na intenzitě s tím, jak ekonomiku a společnost budou ovlivňovat nové technologie v čele s AI. Pokud směrem k ještě větší nerovnosti, mohou sílit i tlaky na různá „řešení“. Některé z těch zmiňovaných ale podle mne mohou lehce zaběhnout do oblasti řady nezamýšlených a ne zrovna příjemných důsledků. Ale o tom příště.

Více případně i na X: JiriSoustruznik