Regulátoři v USA by se měli podle nové legislativy snažit o identifikaci finančních firem nejvíce zatížených systematickým rizikem. Není ale jasné, jak by to měli dělat a někteří tvrdí, že to ani není proveditelné. Například ministr financí Timothy Geithner uvedl, že vytvoření efektivních a objektivních kritérií, která by hodnotila systematická rizika, není možné. To ale není pravda.

Nejdříve je nutné si ujasnit, co znamená systematické riziko. Přirozeně se předpokládá, že toto riziko se objevuje, když celý finanční sektor čelí nedostatku kapitálu a že náklady s tímto rizikem spojené rostou se zvětšováním tohoto nedostatku. Z toho plyne vše ostatní. Měřítko systematického rizika na základě metodologie NYU Stern School of Business nazývané SRISK%, je založeno na třech krocích:

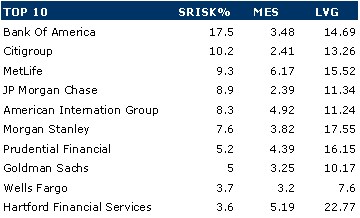

Odhad denního poklesu akcií dané firmy, pokud by trh klesl o více než 2 %. Tento ukazatel se jmenuje Marginal Expected Shortfall (MES). Tento výsledek se extrapoluje na situaci, kdy je propad trhu během delšího období mnohem vyšší. Odpovídající ztráty hodnoty vlastního jmění se následně zkombinují s měřítkem zadlužení firmy (LVG) založeným na současné tržní hodnotě vlastního kapitálu a dluhu. Výsledkem je ukazatel potřeby kapitálu v době krize. Předpokládá se přitom, že firmy potřebují kapitál alespoň o velikosti 8 % hodnoty aktiv. SRISK% pak ukazuje, jak daná firma přispívá k celkovému nedostatku kapitálu během krize. Pokud aplikujeme tuto metodologii na současný finanční systém, jsou ze systémového hlediska nejrizikovější následující společnosti:

Z tabulky je patrné, že 55 % z celkového nedostatku kapitálu v systému by bylo v pěti společnostech. Samotná by představovala 17,5 % a to nejen kvůli své velikosti, ale i vysoké korelaci s trhem a relativně vysoké finanční páce (MES a LVG).

Uvedené je výtahem z „Overseeing systemic risk“, autory jsou Viral Acharya, Thomas F. Cooley, Robert Engle, Matthew Richardson.

(Zdroj: VOX)