Pokud bychom měli určit jeden základní proces, který definuje vývoj americké ekonomiky po poslední krizi, je to snižování dluhu soukromého sektoru. Na první pohled je mechanika jasná – domácnosti a firmy nyní musí směřovat větší část svých příjmů na splátky dluhu, nezbývá tedy tolik na spotřebu a pohybujeme se v novém – utlumeném, normálu. Nesmíme ale zapomínat, že snižování dluhů neznamená jen nižší disponibilní příjem dlužníků, ale zároveň vyšší disponibilní příjmy věřitelů.

Pokud roky půjčoval Pepa Frantovi a Franta držel celkové výdaje v ekonomice na dostatečné úrovni, ideální by bylo, kdyby si to poté prohodili. Tj. Franta začne spořit a Pepa více utrácet. Nový normál tak není v konečném důsledku způsoben tím, že by dlužící půlka splácela a méně spotřebovávala, ale tím, že věřitelská půlka (domácí, či s určitým doplněním zahraniční) nezačala více utrácet. V principu jde o stejný jev, který nyní vidíme v eurozóně – na jedné straně s Německem a spol., na straně druhé s většinou periferie.

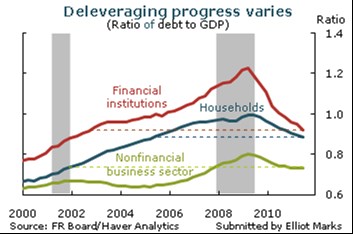

Jak proces oddlužení v USA pokračuje, shrnuje následující obrázek. Zajímavý je již fakt, že zadlužení začal soukromý sektor snižovat až na samém konci recese. Do úvahy ale musíme vzít to, že zde je zadlužení vyjádřeno jako poměr dluhu k HDP – tedy poměr dluhu k proměnné, která začala v recesi klesat:

Do grafu jsem doplnil vodorovné linky, aby bylo jasné, kam jsme se dostali ve smyslu dluhového „návratu do minulosti“. Finanční sektor je cca zpět v roce 2003 a mohlo by se zdát, že to by mohlo stačit. Staré „dobré“ časy se ale tomuto sektoru asi už nevrátí a páka tak bude pravděpodobně muset dále klesat. Domácnosti, jejichž výdaje představují více než 70 % ekonomiky, jsou, co se týče dluhu, zpět v roce 2005, nefinanční firmy 2008. Je jich dluh se přitom stabilizuje na úrovních hluboko pod domácnostmi a finančními institucemi.

Zajímavé je, že sklon oddlužovací křivky zejména u domácností poměrně odpovídá sklonu křivky zadlužovací, jen s opačným znaménkem. Při odhadu toho, jak dlouho bude proces pokračovat, ale narážíme hlavně na to, že neznáme cílové hodnoty. Můžeme například spekulovat, že do roku 2001 se dluh domácností držel na podobných úrovních, jako u nefinančních firem. U obou to bylo něco pod současnou stabilizovanou úrovní nefinančních společností. Za mezník můžeme rok 2002 považovat i kvůli monetární politice. Domácnostem tak k této úrovni odvozené na ubrousku od svačiny chybí se současným tempem ještě tak tři roky. Obecně pak můžeme poměrně bezpečně říci, že pár let oddlužování USA ještě čeká – a musí to být pár let bez recesí, šoků a jen mírného nového normálu.

S výše uvedeným jsou úzce spojena tři témata – tzv. paradox úspor, možnost boje s dluhem dalším dluhem, a QE. Paradox úspor už byl v podstatě popsán v prvních dvou odstavcích. USA by měly zvýšit míru svých úspor. Když se ale všichni snaží své úspory zvýšit, celkově mohou uspořit méně, protože v ekonomice klesne poptávka, následně i příjmy a nakonec i skutečné úspory, přestože ty zamýšlené měly růst. Nabízí se tak možnost vyměnit po dobu oddlužování jednoho dlužníka – spotřebitele, za jiného. Pokud věřitelé zvýšit spotřebu nehodlají (zde hlavně Čína), měl by dlužník, který je schopen půjčovat si za rozumné sazby (ano, je to vláda), nahradit spotřebu a oddlužení urychlit, či dokonce umožnit. Přirozeně, že obé má mnohá kurvítka, která mohou celé zhatit. Na principu to ale nic nemění – paradox úspor není jen teoretickou hříčkou, je to efektivní brzda rychlejšímu oživení bez dopingu. A to QE jsem zde rozebíral mnohokrát.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.