Jeden z titulků na FT říká, že rozvíjející se trhy byly „vycucnuty Fedem“. Pak bychom ale měli doplnit, že Fed je nejdříve nacucnul (a nelíbilo se jim ani jedno, ani druhé). Ale i tak jde o nepřesnost, podívejme se tedy na toto bezpochyby aktuální téma v rozsahu mu odpovídajícím.

Rozvíjející se trhy (EM) minulý rok trpěly kvůli třem základním faktorům. Ty představuje odliv kapitálu, který nastal poté, co Fed naznačil obrat ve své politice. K tomu se přidaly strukturální problémy a to, že o EM se zajímá stále poměrně úzce vymezená investorská báze. Nebude-li globální ekonomika v letošním roce čelit vážnějším problémům, tyto zmíněné tři faktory budou postupně ztrácet na síle, domnívá se dnes již bývalý spolu-šéf Pimca Mohamed El-Erian. Extrémní názor nemá na EM ani pan Roubini. Na těchto stránkách jsme se před časem mohli dočíst, že v roce 2014 u nich čeká živější růst průměrným tempem kolem 5 %. Silnější růst Roubini očekává především od EM, které nevykazují silnější makroekonomickou nerovnováhu – řadí mezi ně Jižní Koreu, Filipíny, Malajsii, Polsko, Keňu, Rwandu a ropné ekonomiky zálivu.

Velmi optimisticky zněl ohledně EM nedávno Mark Mobius, který se domnívá, že reakce investorů na tapering byla přehnaná a peníze se do EM vrátí. Mimo jiné poukazoval na známý „fakt“, že EM akcie jsou podhodnocené. Ale to jsme opět u starého problému – jak zadefinovat podhodnocenost. Pokud tak činíme relativně k minulosti, je to něco jiného, než s ohledem na současný fundament. Tradičním optimistou co se týče Číny je třeba Steven Roach, který sice v médiích už delší dobu nepromluvil, dříve ale neustále opakoval, že tamní vláda má na rozdíl od USA vše pod kontrolou a tudíž vše dobře dopadne. Jedním z jeho protipólů je jiný v Číně aktivní a známý ekonom Michael Pettis. Ten naopak již delší dobu (na dosti uceleném myšlenkovém rámci) tvrdí, že růst Číny může klesnout znatelně pod 5 %.

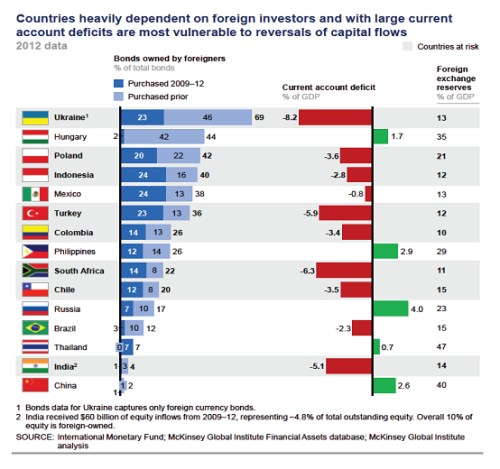

Z uvedeného výtahu je tedy jasné, že situace je dosti nepřehledná a scénáře dalšího vývoje stále široce rozevřeny. Navíc v podstatě hovoříme o neexistující „jednolité“ skupině zemí nazývaných EM. Což asi dobře chápeme právě my, kteří se občas díváme na to, jak kurz koruny v podstatě nesmyslně ovlivňuje globální, či evropská averze a náklonnost k EM a riziku obecně (tedy zejména před intervencemi). Pokud bychom si ohledně EM přece jen chtěli učinit nějaký alespoň trochu strukturovaný obrázek, navrhuji ho rozdělit na fundament a „tapering“. Ohledně fundamentu se nyní díky naší posedlosti zkratkami hovoří o zemích BIITS, do nichž patří Brazílie, Indie, Indonésie, Turecko, Jižní Afrika. Jsou to země, které čelí velkým strukturálním výzvám a před kterými by se investoři měli mít na pozoru více. Pokud náš fundamentální pohled zúžíme na deficity běžného účtu a podíl dluhu drženého zahraničními investory, objeví se následující obrázek a pořadí rizikovosti jednotlivých EM zemí:

Podle tohoto hodnocení tedy vidíme, že na prvním místě z hlediska zranitelnosti dané potřebou financování ze zahraničí stojí Ukrajina (69 % dluhu drženého zahraničními investory, země dosahuje deficitu běžného účtu ve výši 8,2 % a rezervy tvoří jen 13 % HDP). Mezi další problematické země (šedě vyznačeno) patří Polsko, Indonésie, Turecko, či Kolumbie. Poslední rizikovou (šedě vyznačenou) zemí je podle McKinsey Indie, které má sice velmi malý podíl zahraničními subjekty drženého dluhu, ale poměrně vysoký deficit běžného účtu. Zajímavé je, že z tohoto pohledu Brazílie zase takové riziko nepředstavuje.

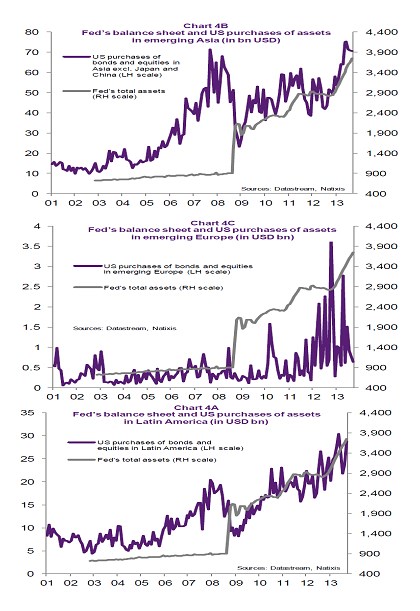

Pohledem na riziko pojící se s potřebou externího financování se dostáváme k druhé části problému, kterou jsme nazvali „tapering“. Jde samozřejmě o to, že změna v politice Fedu vyvolala odliv peněz z EM, což mělo dopad na všechna EM investiční aktiva. Podívejme se v této souvislosti na následující obrázky.

V prvním z grafů vidíme vývoj rozvahy Fedu a nákupy asijských dluhopisů a akcií ze strany amerických investorů. Pokud bychom viděli pouze vývoj od roku 2008, asi bychom pociťovali silné nutkání prohlásit, že tyto investice jsou do značné míry ovlivněny tím, kolik v USA nakupoval Fed amerických dluhopisů. Pohled na vývoj před rokem 2008 ale ukazuje, že americké nákupy asijských aktiv žádné pobídnutí od centrální banky nepotřebují. Podobný vývoj můžeme pozorovat u aktiv Latinské Ameriky (poslední graf). Pro zajímavost se podívejme na „vztah“ mezi rozvahou Fedu a americkými investicemi do regionu „rozvíjející se“ Evropy, tedy i k nám. Zde vidíme znatelně rozdílný mustr – před rokem 2008 nic, po něm nic. A to až do roku 2011, kdy je vidět začátek trendového růstu, spojeného s velmi zvýšenou volatilitou.

Zdroj: Natixis

Čtenáři mých příspěvků si asi všimli, že se zde snažím krotit módní úvahy o tom, jak je dnes vše taženo likviditou, či dokonce „tištěním peněz“ (kupodivu se k tomuto velmi zavádějícímu termínu uchylují i někteří centrální bankéři). Jeden příklad za všechny je možno shlédnout v „Nadopované“ akcie. Podobnou opatrnost bych radil i při posuzování toho, jaký dopad má toto „tištění“ na rozvíjející se trhy. Na mysli mám rozlišení mezi vlivem taperingu a toho, že dochází k významnému přehodnocení fundamentálního zdraví EM. Možná dokonce jdeme z jednoho extrému do druhého: Pryč jsou úvahy o tom, že zatímco vše na západě je zralé na kolaps, vše z EM se poučilo z Asijské krize a dnes stojí na pevných nohou. Obrázek je dnes mnohem pestřejší a proti sobě tu mimo jiné stojí třeba Spojené státy se sílícím oživením na straně jedné a ony BIITS na straně druhé.

Pevný názor na další vývoj na EM nemám. Myslím si, že i zde postupně odezní do značné míry psychologický efekt taperingu. Podobně jako třeba u komodit (s kterými se mimochodem drží hodně pevně za ruku) tu je ale řada fundamentálních násobných rovnováh, na kterých se mohou dlouho držet i aktiva EM. Posun z jedné rovnováhy do druhé vyžaduje „šok“ (třeba podobný velmi překvapivé informaci o tom, že kvantitativní uvolňování tu nebude navždy). O celém problému dokonce můžeme uvažovat jako o problému načasování. Při nízkých valuacích EM je velmi pravděpodobné, že tyto valuace jednou porostou. Jde o to určit to „jednou“ tak, aby se nepotvrdilo známé pravidlo: Trh proti vám půjde vždy o něco déle, než vy vydržíte být likvidní.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.