Zatím tak trochu jako z pohádek tisíce a jedné noci vyznívá IPO společnosti Alibaba- viz „Alibaba při IPO vystřelila o 37 %!“. Komentářů týkajících se firmy najdeme všude hodně, naprostá většina je čistě povídková. U tohoto typu společnosti je to pochopitelné, přesto je trochu zarážející, jak málo hodnocení doprovází nějaká konkrétnější čísla, která se přímo vztahují k hodnotě firmy. Podívejme se tedy spolu na ta naprosto základní, abychom nehovořili a Alibabovi v pytli.

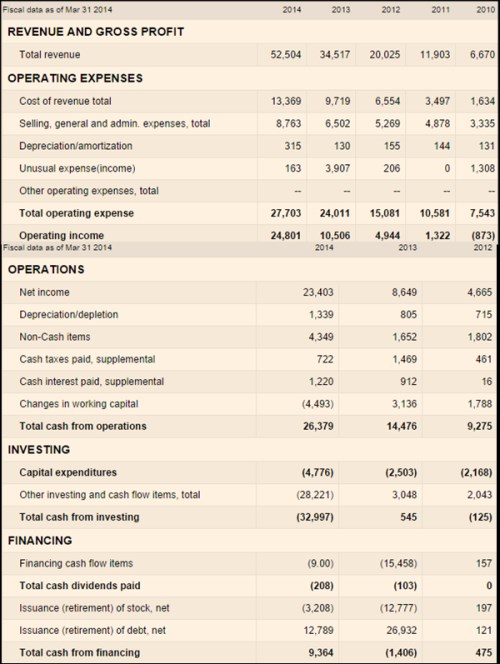

Od roku 2010 zvedla firma tržby z 6,6 na 52,5 miliard CNY. Provozní zisky vzrostly z mírně červených čísel na 24,8 miliard CNY. Cash flow je k dispozici jen za poslední tři roky, ty ale ukazují obrázek velmi povzbudivý. Tedy v tom smyslu, že provozní tok hotovosti hravě pokrývá investice, což u rychle rostoucích firem není ani zdaleka samozřejmostí.

Zdroj: FT

Provozní CF se za poslední tři roky zvýšilo z 9,2 na 26,3 miliard CNY. Zatímco v roce 2012 dovedla firma z 10 CNY tržeb dostat asi 4,6 CNY provozní hotovosti, v (fiskálním) roce 2014 už to bylo 5 CNY. Pohled na CF po CapEx (tedy po investicích do provozních dlouhodobých aktiv) ukazuje, že loni dosáhlo 21,5, předloni 11,9 a v roce 2012 7,1 miliard CNY. V poměru k tržbám to loni bylo celých 40 %, dva roky předtím asi 35 %.

Máme tu tedy již dobře fungující stroj na peníze, který již nyní drží v rozvaze více než 42 miliard CNY (celková aktiva ke konci roku dosáhla na 111 miliard CNY). To vše by navíc mělo rychle růst. Zní to velmi pěkně, kde je těch 40 loupežníků? Pokud se někde ukrývají, tak v tom, že za hezkou věc se platí nepřiměřená cena.

Jeden dolar je nyní asi 6,14 CNY. Alibaba nyní dosahuje kapitalizace ve výši asi 231,5 miliardy USD. Požadovanou návratnost dejme na 9 % (viz níže), hotovost a neprovozní aktiva spolu s příjmy z IPO na cca 30 miliard USD. Pokud by letošní CF po CapEx rostlo meziročně o (pouhých) 30 %, na ospravedlnění současné kapitalizace a ceny akcie by stačil dlouhodobý růst CF o cca 6,7 %. Pokud by se letošní cash flop zdvojnásobilo, stačí dlouhodobý růst ve výši asi 5,7 %. Je tu dlouhá řada „pokud“, ale že by tu na investora evidentně čekala dlouhá řada loupežníků, která by ho obrala úplně o vše, se nezdá. Bavíme se tedy o jemnějších vakačních nuancích. Mě samotného Alibaba neláká natolik, abych se do nich pouštěl. Nesedí mi aktiva, kolem kterých je příliš velký povyk. Ale může nám posloužit valuace od A. Damodarana (pro rozehřátí viz „Damodaran: Pro a proti investici do společnosti Alibaba“).

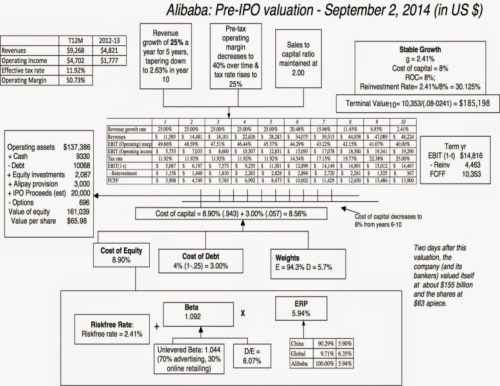

Zdroj: A.Damodaran

Základní valuační teze je zde taková, že volné CF na společnost vzroste do deseti let z 3,9 na 13,9 miliard USD, pak už bude růst jen o 2,41 % ročně. S nákladem kapitálu 8,56 % (náklad vlastního jmění 8,9 % a náklad dluhu 3 %) to generuje současnou hodnotu tohoto CF ve výši 137,4 miliard USD. To je základ hodnoty společnosti, ke kterému přičteme hodnotu dalších aktiv a odečteme hodnotu dluhu. Zbytek představuje hodnotu vlastního jmění, která zde vychází na 161 miliard USD, tedy asi 66 USD na akcii.

Cena akcie se nyní pohybuje kolem 90 USD, tedy asi o 24 USD nad výše popsaným odhadem. Což by šlo využít k nějaké úvaze o tom, kde se ti loupežníci vlastně nachází. Ale ono je to tak, že pokud v uvedené valuaci mírně změníme jakýkoliv jen trochu důležitý parametr (tedy hlavně očekávané růsty), hodnota se prudce posune tím, či oním směrem. Jinak řečeno, na to, aby nám u takto rychle rostoucí společnosti vyšlo místo 68 USD dolarů 90 není třeba velkého cvičení s čísly. Alibaba je a ještě dlouho bude hodně povídkovým příběhem. Tedy plně v duchu pohádek tisíce a jedné noci.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.