Analytici Zacks poukazují na to, že těžaři zlata čelí problémům na trhu zlata tím, že snižují CapEx, v poslední době jim pak na nákladové straně pomáhaly nižší ceny ropy. Nižší investice by se prý měly pomalu začít projevovat na nabídkové straně odvětví, což by mělo na cenu zlata a následně marže těžařů působit pozitivně. Jinak řečeno, u těžařů zlata můžeme přijít i s relativně optimistickými střednědobými scénáři, které se opírají o tradiční komoditní cyklus.

V minulém díle této série jsem se věnoval společnosti Agnico Eagle Mines, u které jsme mimo jiné zjistili, že trh implicitně počítá s růstem jejího volného cash flow dosahujícím necelá 3 % ročně. Dnes bych se rád podíval na dalšího těžaře, který má pozitivní volné cash flow. Jde o kanadskou společnost Centerra Gold, která má doly i v Mongolsku, Turecku, či Kyrgyzstánu. Její akcie začaly po prudkých propadech otáčet už v roce 2014, i když na předchozí maxima se samozřejmě ani zdaleka nedostaly:

Zdroj: FT

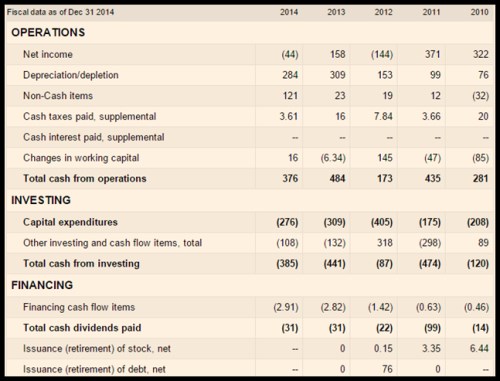

Jak už bylo naznačeno, vyjma roku 2012 dokázala Centerra bez problémů pokrýt své investice provozním cash flow. K tomu mimo jiné přispívá i to, že už tři roky poměrně znatelně snižuje CapEx a její chování tak sedí na v úvodu popsané chování celého odvětví, které by mělo nakonec probudit cyklické síly tlačící cenu zlata a marže (alespoň o něco) výše.

Zdroj: FT

Pokud dáme stranou ostatní investice, firmě po CapEx v roce 2014 zbylo přesně 100 milionů dolarů. Rok předtím to bylo téměř 180 milionů dolarů a podle dosavadních čísel z roku 2015 to vypadá, že rok minulý dopadne lépe, než rok 2014. Kapitalizace Centerry nyní dosahuje 1,53 miliard kanadských dolarů, tedy asi 1,14 miliard dolarů amerických. Jaká je u této akcie požadovaná návratnost? U Agnico Eagle Mines dosahovala beta jako ukazatel systematického rizika hodnoty 0,5, což se zdá být poměrně dost nízko (rizikovost by v takovém případě byla ve srovnání s celým trhem poloviční). U Centerry jsme v opačném extrému: Její beta je podle FT na hodnotě 2,21. Její rizikovost by tedy zase měla být více než dvojnásobná a ve srovnání s AEM více než čtyřnásobná.

Pokud měla Centerra betu ve výši 0,5, její požadovaná návratnost by se pohybovala kolem 4,9 %. S její vlastní betou se ale toto číslo vyhoupne na 13,9 %. Pokud pak budeme předpokládat, že krátkodobý standard volného cash flow se pohybuje na úrovni výše zmíněných 100 milionů dolarů, musela by tato částka na ospravedlnění současné kapitalizace dlouhodobě růst o 5 %. Jak jsem ale uvedl, v roce 2015 bylo hospodaření pravděpodobně lepší, podle 9M možná dokonce dvojnásobně. V takovém případě by na ospravedlnění kapitalizace stačil dlouhodobý růst respektive pokles ve výši mínus 3 % ročně. Pravděpodobně se tak v nějakém středním scénáři opět pohybujeme kolem jednotek procent implikovaného růstu.

Směr udá zlato

Zdá se tedy, že těžaři zlata (ti, kteří generují nějaké volné cash flow) jsou nyní trhem oceněni na dlouhodobý růst ve výši několika málo jednotek procent (i když vzorek dvou firem nemusí samozřejmě být vypovídající). Pokud chceme takovému stavu dát nějakou nálepku ve stylu přílišného optimismu, či pesimismu, velice rychle se dostaneme k očekávanému vývoji ceny zlata. Její dlouhodobé posilování o pár procent odpovídajících dlouhodobé inflaci se nezdá být jako přemrštěné očekávání (či přání). Nicméně základní otázka při takové úvaze zní: Splaskla už úplně předchozí bublina, jejímž základem byla hodně selektivní ekonomická teorie a historie?

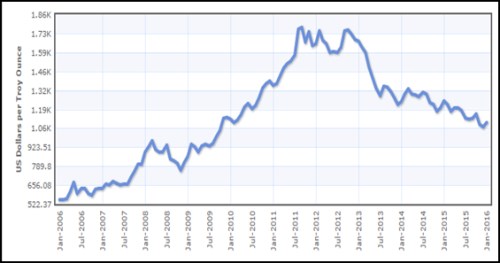

Pokud bychom tvrdili, že ona bublina se začala nafukovat někdy v roce 2008, kdy se začala rozjíždět netradiční monetární stimulace, má cena zlata k úplné korekci na výchozí úrovně ještě hodně daleko (viz následující graf). Samozřejmě můžeme proti takové logice leccos namítnout. Včetně toho, že globální likvidita díky ECB a BoJ ani zdaleka netrpí i přesto, že Fed svou politiku obrací (zřejmě příliš brzy, což se začíná projevovat na dolaru a zlatu by to mohlo trochu pomoci). Jenže základní fakta jsou stále stejná: Likvidity je sice hodně, ale deflační rizika jsou stále větší než rizika hyperinflační. Inflace se nekoná, zároveň jsme snad hodně vzdáleni i ekonomicko – finančnímu kolapsu.

Zdroj: IndexMundi

Pokud porovnáme první a poslední graf, nalezneme potenciální rozpor. Zlato míří trendově stále dolů, někteří těžaři ale mají podle investorů už to nejhorší za sebou. Cena zlata sice není úplně to samé, jako jejich cash flow, ale přece jen se zdá, že jedno nebo druhé bude muset trochu povolit. Podle výše uvedeného se zdá, že akciový trh od těžařů moc nečeká, ale dalšími korekcemi na zlatu (dalším vypouštěním bubliny) by určitě uspokojen nebyl.