Podle je pro ty, kteří se rozhodnou vsadit na evropské akcie, výhodné zaměřit se na telekomunikace. Ty by jako celek měly mít výhodnou kombinaci relativně nízkých valuací a dobrého vývoje ziskovosti (viz předchozí článek ze série Zaostřeno na Blue Chips). Na několik telekomunikačních společností bych se proto zde rád podíval (navíc jde o defenzivní sektor) a jako první jsem vybral britskou BT. Jak je vidět z následujícího grafu, akcie této společnosti má v posledních letech úplně jiný směr než celý FTSE, který je jedním z nejmizerněji si vedoucích vyspělých trhů na světě. K tomu akcie BT nabízí dividendový výnos ve výši cca 2,6 %.

Zdroj: FT

Pohled na vývoj tržeb ukazuje mustr pro telekomunikace v podstatě typický – žádný růst, naopak boj o udržení příjmů, který je tak těžký, že je často prohráván. Určitý optimismus na nás dýchne při pohledu na zisky, protože ty na rozdíl od tržeb soustavně rostou. Neznamená to nic jiného, než že firmě se daří poměrně razantně zvyšovat marže. Což je chvályhodné, ale samozřejmě to nelze činit do nekonečna.

Zajímavý je pohled na návratnosti: Návratnost investic je na hodně slušných 13,6 % a návratnost vlastního jmění je na neuvěřitelných téměř 200 %. Zde ale nemá smysl se pokoušet o nějaký optimismus – obrovský rozdíl mezi ROI a ROE ukazuje, že ROE je nadopováno jen a jen vysokým poměrem celkového zainvestovaného kapitálu k vlastnímu jmění. Což neznamená nic jiného než vysoké finanční zapáčení – vysoké dluhy relativně k vlastnímu jmění (v účetních hodnotách!). V případě BT pak zase nejde o nic jiného než o zdevastovanou účetní hodnotu vlastního jmění.

Zdroj: FT

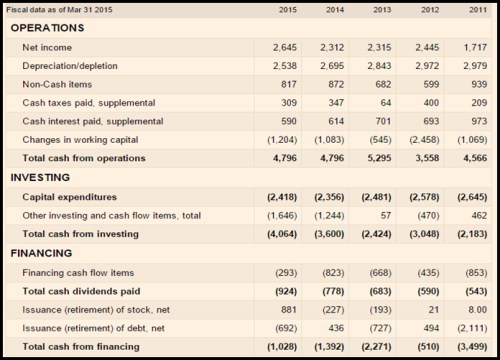

Zisky jsou hezké, ale jsou do značné míry odrazem účetních hrátek, nás tak zajímá hlavně tok hotovosti. V roce 2015 se provozní tok hotovosti stejně jako v roce předchozím pohyboval na úrovni 4,8 miliard GBP. Toto cash flow s přehledem pokrývá investiční výdaje firmy. V roce 2015 jí tak po CapEx zbylo 2,4 miliard GBP, rok předtím o něco málo více. Akcionářům vyplácí znatelně méně, v roce 2015 to bylo 924 milionů GBP, odkupy jsou z roku na rok hodně proměnlivé.

Zdroj: FT

Kapitalizace BT je nyní na 49,5 GBP a tržní hodnota vlastního jmění tak masivně převyšuje jeho hodnotu účetní. Jak bylo popsáno výše, firma generuje relativně vysoké volné cash flow, takže účetní hodnota vlastního jmění flirtující s černou nulou je značně zavádějící a ani skutečná (tržní) finanční páka není tak vysoká, jako ta založená na účetních hodnotách.

Jak vnímat současnou kapitalizaci a cenu akcií ? S betou na hodnotě 1,1 se požadovaná návratnost pohybuje kolem 7,5 %. Pokud by volné cash flow krátkodobě dosahovalo oněch 2,4 miliard liber, stačil by na ospravedlnění kapitalizace jeho dlouhodobý růst ve výši 2,7 %. Pokud by se BoE nakonec podařilo usadit inflaci na 2 %, BT by musel generovat reálný růst toku hotovosti ve výši necelého 1 %. Při pohledu na vývoj zisků se to celkově zdá být velký pesimismus trhu, při pohledu na vývoj tržeb spíše velký optimismus. Analytici v následujících dvou letech očekávají mírný růst ziskovosti, takže to vypadá, že v tomto duchu je nastavena i kapitalizace.

O podobných firmách, respektive akciích je možná nejlepší uvažovat jako o akciodluhopisech (i když je pravda, že výše popsaný cenový vývoj akcií takový pohled zase v podstatě vylučuje). Každopádně platí, že výnos ve výši 2,6 % aby dnes investor pohledal, ale o oběd zadarmo samozřejmě nejde. Tyto akciodluhopisy mají rizikovost vyšší, než dluhopisy bezpečných přístavů. Dají se orientačně srovnat s dluhopisy portugalskými, které dnes vynáší něco kolem 2,8 %. A s konečným hodnocením atraktivity počkejme na analýzu několika dalších telekomunikací z Evropy. V případě BT, respektive britských akcií obecně je pak stále více relevantní otázka Brexitu a měnového vývoje, které bych se zde také rád věnoval.