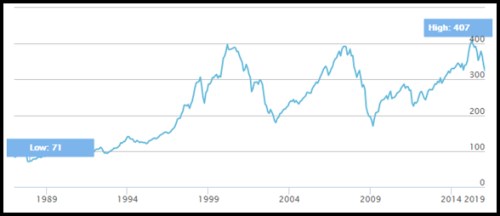

Nyní už můžeme definitivně prohlásit, že evropské akcie jako celek nedokázaly ani napodruhé jednoznačně prolomit maxima, kterých bylo dosaženo na přelomu tisíciletí. Z následujícího grafu je totiž zřejmé, že index Stoxx 600 z maxim z dubna 2015 prudce zkorigoval, za posledních 12 měsíců odepisuje téměř 15 %.

Zdroj: Stoxx.com

Už jsme zde několikrát uvažovali o tom, že evropské akcie by si z několika důvodů mohly vést lépe, než jejich americké protějšky. Pokud se s tímto názorem ztotožníme, čelíme otázce, kam se konkrétně vrtnout. Můžeme nakoupit plošný index, ale můžeme se pokoušet o výběr konkrétních společností. Při takovém pokusu nám může pomoci , která se ve své poslední analýze zaměřuje na to, které sektory jsou nyní v Evropě atraktivní a které ne.

Filtr banky je jednoduchý: valuace (poměr ceny akcie a její účetní hodnoty P/BV) a ziskové momentum. Při použití těchto kritérií je na první pohled ideálem společnost a/nebo odvětví, kde rychle rostou zisky, valuace jsou ale nízko. Investičním repelentem by naopak měla být kombinace nízkého růstu zisků (či dokonce jejich poklesu) a vysokých valuací. Tak jednoduché to ale samozřejmě není, ideály najdeme jen těžko a vyšší růst jde v praxi obecně ruku v ruce s vyššími valuacemi a naopak. A pokud tomu tak přece jenom není, nemusí jít nutně o oběd zadarmo, ale o odraz toho, jak je tomu s rizikem odvětví, či akcie. Můžeme mít totiž akcii s vysokým růstem zisků, ale také vysokým rizikem. Její valuace pak bude relativně nízká, ale ne proto, že by na ni trh jaksi zapomněl, ale proto, že valuace táhne dolů riziko.

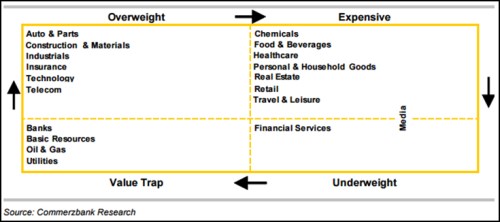

Uvedený teoretičtější základ jsem považoval za dobré trochu připomenout a nyní už se můžeme podívat na konkrétní závěry . Ta na základě uvedených kritérií doporučuje nadvážit automobilky, stavebnictví, průmyslové firmy, pojišťovny, technologie a telekomunikace. Podvážit bychom podle ní naopak měli finanční služby, banky, základní materiály, ropné a plynárenské společnosti a utility.

Vše je vyznačeno i v následujícím obrázku, kde první pole ukazuje sektory doporučované k nadvážení, druhé pole sektory teoreticky atraktivní, ovšem také drahé. Spodní pole ukazují zleva „hodnotové pasti“ a sektory doporučované k podvážení. Drahá je podle banky například zdravotní péče, protože její P/BV je relativně k historickým standardům stále poměrně vysoko. Hodnotovou pastí jsou pak třeba utility, jejichž valuace se zdá být atraktivní, ale vývoj zisků je stále negativní. I když „hard-core“ fundamentalisté a hledači hodnoty, kteří hledí daleko do budoucnosti, by podle mne mohli tvrdit, že právě tyto údajné „pasti“ jsou tím místem, kam je třeba upřít pozornost.

Já bych se v několika následujících dílech série Zaostřeno na Blue Chips rád zaměřil na telekomunikace. Ty byly bankou vybrány jako atraktivní sektor – měly by mít atraktivní kombinaci vývoje zisků a valuace, tedy poměru P/BV. Zároveň jsou telekomunikace mezi vyvolenými jediným sektorem defenzivním a já mám už delší dobu pocit, že je dobré se věnovat zejména těmto titulům.

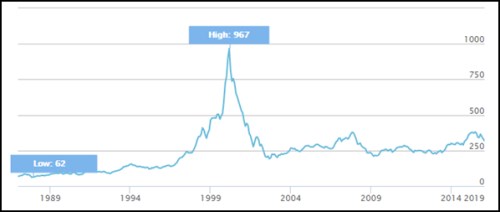

Na závěr dnešního příspěvku si ještě připravím půdu pro ty další pohledem na dlouhodobý vývoj akcií v sektoru telekomunikací. Jak ukazuje druhý graf, jejich výkonnostní profil (Stoxx Europe 600 Telecommunications) se od celého trhu významně liší. To nejlepší má sektor dávno za sebou, už dlouhou řadu let jde o cenově celkem nenáladové tituly, u nichž je velká část návratnosti generována dividendovým výnosem. Ani telekomunikacím se pak nevyhnula současná korekce:

Zdroj: Stoxx.com