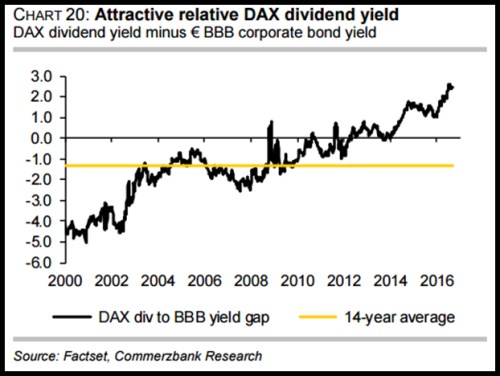

Pod podobně znějícími nadpisy obvykle nalezneme úvahy o tom, že akcie se nemají kupovat pod návalem emocí, či na základě mediálního šumu, ale naopak na základě jasně stanovené strategie a přísné disciplíny při jejím dodržování. Mou motivací pro toto téma je ale následující graf od :

Graf vypráví jednoduchý příběh. Ukazuje rozdíl mezi dividendovým výnosem akcií v indexu DAX a výnosem dluhopisů s ratingem BBB (žlutě je vyznačen dlouhodobý průměr rozdílu). Od roku 2000 probíhá uzavírání mezery mezi těmito dvěma výnosy – dividendové výnosy relativně k těm dluhopisovým rostou. To znamená, že ceny akcií jsou relativně k cenám obligací levnější a levnější. Nad průměr začalo toto měřítko prorážet během finanční krize, nyní už se pohybuje výrazně nad ním i nad nulou. Akcie tedy nabízí znatelně vyšší výnosy než obligace a to svádí k tvrzení, že akciový trh je atraktivní. Podobný trend, i když ne tak silný, najdeme i v USA.

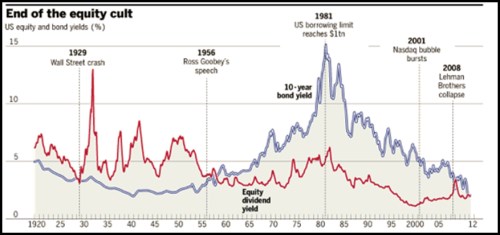

Argument má svou logiku, ale za vyloženě „dobrý“ jej nepovažuji. Důvody jsou dva, první z nich stojí na skutečně dlouhodobém historickém vývoji. Pokud bereme v úvahu jen vývoj v druhé polovině minulého století, bude nám současný stav připadat skutečně jako indikátor (relativního) fundamentálního podhodnocení akciového trhu. Pokud se ale podíváme na ještě delší časové období, zjistíme, že dividendové výnosy převyšující výnosy dluhopisů (v následujícím grafu to jsou výnosy bezrizikové, ale princip zůstává stejný) jsou spíše standardem. Je tak dost dobře možné, že současný vývoj není anomálií, ale naopak návratem ke standardu. A naopak vývoj v druhé polovině minulého století byl jen přechodnou „epizodkou“:

Zdroj: Financial Times

Druhý důvod je fundamentální. Výše dividendového výnosu závisí na požadované návratnosti (tudíž riziku) a očekávaném růstu zisků, respektive dividend v budoucnu. Čím vyšší je riziko a/nebo nižší očekávaný růst, tím vyšší je současný dividendový výnos. Současné ekonomické prostředí určitě nelze charakterizovat jako nízkorizikové a vysokorůstové. Naopak, čelíme stále relativně vysoké nejistotě a utlumenému růstu. Tedy přesně té kombinaci, která zvedá dividendové výnosy. A navíc tlačí dolů výnosy obligací, takže odpovídajícím výsledkem je přesně to, co vidíme v prvním grafu. Stranou pak nechávám možnost, že akcie nejsou levné, ale dluhopisy předražené, až bublinovaté.

Pokud tedy první graf interpretujeme jako důvod pro nákup akcií, implicitně tvrdíme, že se vše dříve, či později vrátí do starých kolejí. Respektive do kolejí druhé poloviny dvacátého století. Z přesvědčivého argumentu se tak stává jen další argument typu „pokud“. Na něm není nic špatného. Pokud jsme si vědomi onoho „pokud“.