Benjamin Graham řekl, že „podstatou investování je management rizik a ne management návratnosti“. Investoři totiž věnují hodně času přemýšlení o tom, jakou návratnost jim trh v budoucnu zajistí, a neustále slyšíme někoho, jak hovoří o předpovědích dalšího vývoje. Přitom jde o dost složitou věc, což ukazují i poslední roky, během nichž neustále zaznívají varování před nízkou návratností trhu, k jejich naplnění ale stále nedochází. Jsem si sice jistý, že jednou se tyto predikce skutečně naplní, to ale nemění nic na tom, že namísto návratnosti bychom se skutečně měli zaměřit spíše na rizika.

Příkladem takového posunu může být změna uvažování o známém valuačním měřítku, cyklicky upraveném PE, které Robert Shiller nazývá CAPE. Toto CAPE už několik let ukazuje, že trh by měl být předražený, a když v historii k podobné situaci došlo, návratnost trhu v následujících letech byla nízká. Problém spočívá v tom, že k podobným závěrům učiněným na základě historického vývoje se obvykle dochází na základě průměrů. Pokud se ovšem namísto průměrně dosahovaných návratností podíváme na jejich rozmezí, obrázek je pestřejší.

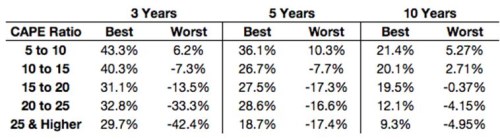

V následující tabulce vidíme rozmezí tříletých, pětiletých a desetiletých návratností realizovaných poté, co CAPE dosáhlo příslušných hodnot uvedených v jednotlivých řádcích. Jestliže se například CAPE nacházelo mezi hodnotami 20 – 25, nejlepší tříletá návratnost poté dosáhla 32,8 % a v nejhorším případě byla realizována ztráta ve výši 33,3 %:

I z takového pohledu je patrné, že vyšší valuace jsou obecně následovány nižší návratností. Ovšem rozdíl mezi nejlepšími a nejhoršími výsledky v jednotlivých případech je obrovský. Pokud se na základě jejich průměrů snažíme odhadnout budoucí vývoj, jde v podstatě o snahu předem odsouzenou k neúspěchu. Lepší je o popsaných datech uvažovat tak, že nižší valuace přinášejí vyšší zisky či nižší ztráty a s růstem valuací se zisky zmenšují a ztráty rostou. I v případě vysokých valuací je možné realizovat celkem vysoké zisky a i u nižších valuací může dojít k poměrně vysokým ztrátám. Ale celkový vzorec je jasný a s ním i pravděpodobnosti dalšího vývoje.

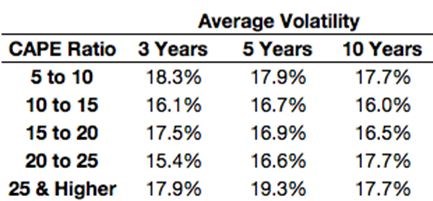

Ještě se podívejme, jak vypadá volatilita v závislosti na tom, jak vysoké valuace jsou. Čekal jsem, že s vyššími valuacemi volatilita poroste, ovšem data ukazují něco jiného. Volatilita se v závislosti na valuacích příliš nemění:

Rád bych investorům řekl, jaké návratnosti se jim na trhu v příštích letech dostane. Na základě výše uvedeného jsem jim ale pouze schopen říci, aby snížili svá očekávání a už raději nepočítali se zisky, kterých dosáhli po roce 2009.

Autorem je Ben Carlson.

Zdroj: WealthOfCommonSense.com