Na akciích se zejména při pohledech na celý trh za základ fundamentu považují zisky obchodovaných společností. Jenže od nich může k tomu, co firmy pro akcionáře skutečně vydělávají, být někdy docela dlouhá cesta. Jedním z faktorů, které jí prodlužují, jsou investice. Přesněji řečeno rozdíl mezi investicemi a odpisy. Na významu toto téma výrazně nabývá právě nyní, když některé společnosti mohutně investují ve spojitosti s AI. A už se zvedla vlna zájmu o to, jakou návratnost tyto investice budou skutečně generovat.

To, co firma skutečně vydělávají pro akcionáře, se nazývá volným tokem hotovosti na vlastní jmění. Jde ve zkratce o to, co firma vydělá na provozu, co pak musí dát do dlouhodobých aktiv a do (čistého) pracovního kapitálu a co musí dát věřitelům a státu. U investic se přitom standardně předpokládá, že je firma podnikne pouze v případě, že jejich návratnost se alespoň vyrovná návratnosti požadované. Kdyby tak třeba nějaká firma byla financovaná jen vlastním jměním, jeho požadovaná návratnost dosahovala 10 % a firma investovala do nových projektů (či pouhé obnovy zastaralých stávajících zařízení), měla by tato investice pokrývat alespoň onu 10 % roční návratnost.

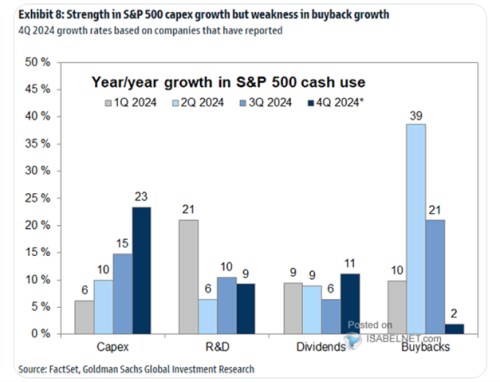

Následující graf ukazuje, jak se v jednotlivých čtvrtletích minulého roku vyvíjely hlavní položky využití provozem vydělaných peněz u amerických obchodovaných společností:

Zdroj: X

V grafu je znatelné zvyšování tempa růstu Capexu, tedy investic do dlouhodobých aktiv. Proti tomu stojí určité ochlazení odkupů, dividendy a investice do výzkumu a vývoje byly v růstu relativně stabilní. Capex a odkupy by tak naznačovaly na výraznější posun v chování firem – odklon od vracení peněz akcionářům přes odkupy a namísto toho využívání zdrojů k investicím.

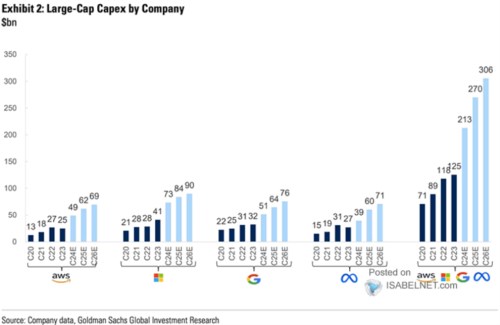

To by samo o sobě mohla být potěšující zpráva – odkupy lze vnímat jako „second best“ řešení v případě, že firmy nemají pro generovanou hotovost dostatečně zajímavé investiční projekty. Ovšem to vše za oné nutné podmínky, že investice alespoň pokryjí požadovanou návratnost, či jí alespoň mírně překročí. Připomenout si pak můžeme následující obrázek, který ukazuje, co u investic plánují velké technologické společnosti. Přesněji řečeno „hyperskaleři“.

Zdroj: X

Před časem jsem tu ukazoval podobný obrázek, investice velkých technologií v něm ale byly vztaženy k jejich očekávanému volné mu toku hotovosti. Obrázek pak vyzněl jinak, protože relativně k tomuto FCF měly investice v následujících letech „jen“ stagnovat. Což samozřejmě znamenalo, že se očekává (další) prudký růst FCF.

Pokud se podíváme na odhady pana Damodarana, tak průměrný náklad kapitálu na celém americkém trhu se nyní pohybuje kolem 7,6 %, bez finančního sektoru kolem 8,5 %. Třeba v polovodičích je dokonce na 10,7 % (jde o cykličtější a celkově rizikovější odvětví). To by tedy měly být ony hranice, které by investice svou (průměrnou) návratností měly překračovat. Míru nejistoty u investic do AI a všeho souvisejícího přitom pěkně ukazuje třeba dění kolem DeepSeek. Tedy konkrétně například to, že nepanuje nějaká jasná shoda, zda efektivní a výrazně levnější model vlastně znamená pozitivum, či negativum pro dodavatele infrastruktury.