Na trhu se ve vztahu k některým velkým technologickým firmám objevuje nový příběh. Dá se shrnout do výrazu „monetizace AI“. Jádrem příběhu je tedy (ne)schopnost dosáhnout na investicích do umělé inteligence (minimálně) minimálně požadovanou návratnost. Pár úvah související s tímto tématem.

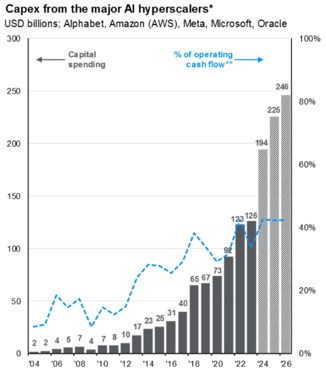

JPMorgan v následujícím grafu ukazuje vývoj investic společností, které jsou v AJ nazývány hyperscalers. Těmi jsou konkrétně o Alphabet, , , Meta a . Provozují obrovská datová centra a jednou z jejich klíčových vlastností je právě flexibilita a škálovatelnost – možnost relativně jednoduše měnit jejich kapacitu.

Zdroj: JPMorgan

Pokud bychom hleděli jen na šedé sloupce, zaujal by nás růst připomínající exponenciálu. Která by podle očekávání měla dál držet směr i v následujících dvou letech. V roce 2026 by tak zmíněné firmy jako celek měly investovat téměř 250 miliard dolarů, což je dvojnásobek CapExu z roku 2022. A rok 2022 byl zase téměř dvojnásobek roku 2019. Modrá křivka, která ukazuje poměr investic k provoznímu toku hotovosti, už vyznívá trochu jinak. Pokud bychom dosavadním vývojem proložili trend, byla by to spíše přímka. A predikce dokonce počítají s tím, že poměr CapExu k provoznímu CF bude konstantní na úrovni 40+ %.

V absolutním vyjádření tedy firmy investují stále větší částky, v poměru k provoznímu toku hotovosti by v následujících letech podle grafu naopak jejich investice stagnovaly. Což samozřejmě ukazuje, že se čeká další prudký růst jejich provozního cash flow. S ohledem na zmíněné částky přitom není překvapivé, že se stále více hovoří o tom, zda se investice velkých technologických firem (zejména ty spojené s umělou inteligencí) zaplatí. Podle řady názorů stále není zdaleka jasné, jak moc bude AI „monetizována“. Uvažme přitom pro získání nějaké perspektivy následující:

Mezi lety 2024 – 2026 by podle grafu měly firmy zainvestovat téměř 670 miliard dolarů. Pokud by požadovaná návratnost těchto tříletých investic odpovídala současnému průměru trhu, měla by se pohybovat někde mezi 7 – 8 % (počítám s 4,3 % bezrizikovými sazbami a pouze 3 % rizikovou prémií podle odhadů GS). Ve stabilním stavu by to znamenalo asi 50 miliard dolarů ročně vydělaných z těchto tříletých investic na volném toku hotovosti. Pro srovnání – třeba volné cash flow dosáhlo v roce 2023 asi 74 miliard dolarů, u Alphabetu 69 miliard dolarů. Tříleté investice by tedy svou odpovídající návratností v podstatě měly vytvořit velikostní ekvivalent těchto firem.

V souvislosti s uvedenými čísly a grafem bych ještě připomněl následující: Současné valuace celého trhu založené na ziscích (PE) a poměry cen k provoznímu toku hotovosti PCF jsou z historického pohledu znatelně výš, než poměry cen k volnému toku hotovosti PFCF. Rozdíl mezi provozním tokem hotovosti a volným cash flow je zejména v investicích. Zdálo by se tak, že klesá podíl investic, či přesněji řečeno investičních výdajů, na provozním toku hotovosti a na ziscích (například kvůli klesajícím cenám investičního zboží). U zmíněných hyperscalerů k tomu podle grafu občas krátkodobě docházelo, ale ne trendově.