Centrální banky měly v obchodování s dluhopisy či akciemi v posledních letech hlavní slovo. Dlouhé období extrémně nízkých nebo dokonce záporných úrokových sazeb a masivní programy nákupů aktiv pomohly cenám dluhopisů a relativně bezpečných akcií. Letos by se ale trhy mohly z těsného sevření centrálních bankéřů vymanit. A investoři se už začali připravovat.

Evropská centrální banka ve snaze podpořit inflaci a regionální růst aktuálně nakupuje vládní a firemní dluhopisy za 80 miliard eur měsíčně. Britská Bank of England kupuje to samé a japonská Bank of Japan nakupuje i akcie. Ve Frankfurtu se v prosinci sice rozhodli měnovou expanzi o tři čtvrtě roku natáhnout, měsíční objemy ale sníží na 60 miliard eur. Americký Fed je relativně o chlup dál, úrokové sazby zvýšil taktéž v prosinci o čtvrt procentního bodu a naznačil, že v utahování hodlá pokračovat.

Na obdobné vlně by mohla jet i ČNB. Pro ČR by měl být letošek rokem inflace, a tedy i konce kurzového režimu, uvedl tento týden v komentáři ekonom ČSOB Petr Dufek. Guvernér ČNB Jiří Rusnok nejnověji vyloučil letošní první čtvrtletí jako termín ukončení kurzového závazku na koruně vůči euru. Takový krok je ale podle něj teoreticky možný od 1. dubna a pravděpodobný v polovině roku 2017.

Globální investoři nyní očekávají, že stimuly se přinejmenším přestanou rozšiřovat. To by znamenalo, že porostou rizikovější aktiva, kterým jede hospodářský růst obvykle na ruku a která mířila vzhůru už koncem roku loňského. Dluhopisy a defenzivnější akciové tituly se ale asi budou trápit.

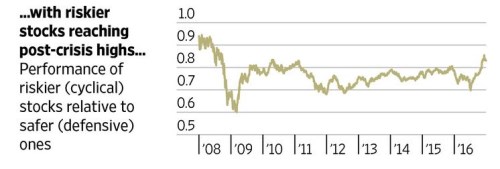

To je patrné i u pohybu akcií. Cyklické tituly z indexu MSCI World, tedy ty, které jsou citlivější na ekonomické výkyvy, přidaly od listopadu zhruba desetinu. Bezpečnější defenzivní tituly v tomto indexu stouply jenom o 4,6 procenta. Výkonnost obou těchto kategorií porovnává v následující graf. Ceny cyklických akcií jsou nyní oproti defenzivním titulům na maximech od roku 2008. Naopak světové dluhopisy za poslední dva měsíce zhruba 5 procent ztratily.

Investoři se budou nyní pravděpodobně také více zaměřovat na ziskovost firem a úvěrové riziko. Méně času by naopak mohli trávit detailním zkoumáním toho, co kdy kde centrální bankéři sdělili. Vyjádření z centrálních bank se v posledních letech analyzovala slovo od slova.

Je nyní otázkou, zda budou firmy generovat takové zisky, aby daly riskantním investičním sázkám na letošní rok za pravdu. Odhady zisku na akcii pro tituly z širšího amerického indexu S&P 500 na příští rok jsou v současnosti na historických maximech. Zotavení nastává i v případě Stoxx Europe 600. V uplynulých letech měly firemní zisky tendenci odhady trhů zklamat.

Nemusí se naplnit ani očekávání, že do prostoru uvolňovaného postupně centrální bankami se pokusí vecpat některé vlády a podpořit inflaci masivními fiskálními výdaji. Je navíc možné, že "všudypřítomnost" centrální bank se nerozplyne zase tak rychle.

Zdroj: WSJ, Patria.cz