Poslední čtvrtletní výsledky společnosti ve fundamentálně uvažujícím investorovi žádné velké nadšení nevzbudily. Jak jsme se mohli dočíst i na těchto stránkách, vykázala ve třetím čtvrtletí rekordní ztrátu 619,4 milionu amerických dolarů. Příčinou mají být vyšší výdaje na výrobu cenově dostupnějšího sedanu Model 3. U něj se ale nedaří splnit plánovanou produkci - ve třetím čtvrtletí firma vyrobila jen 222 těchto vozů místo plánovaných 1500 vozů. Vysoká valuace akcií Tesly tak může být pro nejednoho investora pokračující záhadou. Jenže tato firma od srpna skrývá ještě větší investiční hádanku.

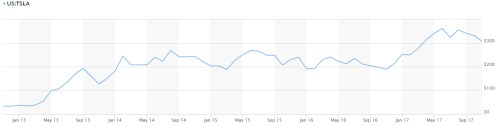

Tesla je dál hluboko v mínusu i co se týče toku hotovosti – k třetímu čtvrtletí na provozu ztrácela asi 300 milionů dolarů, investice dosáhly asi 1,2 milionů dolarů. Stejně jako třeba se tu tedy stále hraje jen o investiční příběh/pohádku – o tom, zda se všechny tyto náklady a investice jednou zhodnotí v masivním a ziskovém (!) růstu. Důvodů pro optimismus i pesimismu zde najdeme řadu a v konečném důsledku vše nakonec skončí u víry. Někdy se říká, že ta hory přenáší, u akcií Tesly evidentně dokáže hodně:

Zdroj: Marketwatch

Jak jsem ale zmínil v úvodu, akcie této společnosti nejsou tou největší záhadou. Na tuto pozici by spíše měly kandidovat její dluhopisy. Důvod je prostý – u akcií si s povídkami o zářné budoucnosti, byť jakkoliv nepodpořenými současnými výsledky, lze vystačit hodně dlouho. Dluhopisy jsou ale mnohem méně povídkové, u nich už skutečně rozhoduje to, na co si lze sáhnout. Tedy hotovost. V následujícím grafu je vyznačen vývoj výnosů v srpnu vydaného dluhopisu Tesly splatného v roce 2025 (relativně k výnosům dluhopisů s ratingem jednoho B).

V srpnu byli investoři tuto obligaci ochotni kupovat za cenu, která jim zajistila výnos o 60 – 70 bazických bodů nižší, než u obligací s ratingem B. Podobně tomu bylo v první polovině září, poté ale začaly trhy situaci přehodnocovat. Od té doby výnos obligací Tesly soustavně rostou a v posledních dnech už od nich investoři vyžadují vyšší výnos, než u zmíněné skupiny dluhopisů.

Na Bloomberg Gadfly Hitin Anand z CreditSights poukazuje na to, že výrobce kamionů Navistar International před několika dny vydal obligace s výnosem 6,625 % a přitom jde o společnost, která generuje pozitivní provozní tok hotovosti a snižuje své dluhy. Anand tvrdí, že neexistuje žádný důvod, proč by dluhopisy Tesly měly vynášet méně, než ty od Navistaru. Jinak řečeno, není žádný důvod, proč by investoři měli považovat dluhopisy výrobce náklaďáků za rizikovější, než neziskové a hotovost negenerující Tesly.

Mezi akciemi a jejími dluhopisy ale zřejmě existuje vztah. Dluhopisoví investoři mohou věřit, že kdyby firmě došla hotovost, vydá další akcie, a tudíž bude i na splátky dluhopisů. Kapitalizace Tesly je přitom stále nad kapitalizací Fordu a dalších významných automobilek, takže v tuto chvíli se podobné úvahy zdají být ospravedlnitelné. Jinak řečeno, povídkovost akcií navzdory tomu, co jsem tvrdil výše, v tomto případě přece jen dělá i z dluhopisů povídkovou investici. Jenže jde o klasickou dominovou situaci, kdy pád jednoho článku vyvolá kolaps všeho ostatního.

Já sám nějakému masivnímu úspěchu Tesly věřím stále méně. Hodně stručně shrnuto z následujících důvodů: Elektromobily jsou ve skutečnosti plynomobily, v daleko horším případě uhlomobily. A i kdyby došlo k prudkému „zeleně ospravedlnitelnému“ rozvoji elektromobility (pravděpodobně kvůli vládní politice), v odvětví bude nakonec panovat podobně ostrá konkurence, jako nyní u tradičních automobilek. má sice výhodu prvního na trhu, ovšem historie ukazuje, že toto prvenství v běhu na dlouhých tratích zase takovou hodnotu mít nemusí. Nakonec mohou vyhrát spíše ti, kteří mají „natrénováno“ a disponují „zdroji“. Ani jedno nemá – spolehlivost jejích vozů je prý mizerná a o zdrojích jsem hovořil výše.