Domnívám se, že při všech problémech dneška i minulosti jsme na dobré cestě zvládnout monetární politiku k našemu prospěchu. U politiky fiskální je to ale stále bída s nouzí. Jasně se to možná ukáže opět příští rok a zajímavý bude v této souvislosti vývoj akcií i kurzu dolaru.

Existují názory a teorie, které tvrdí, že aktivní monetární politika je od základu špatná a pokud se jí podaří dosáhnout nějakého úspěchu, je to jen hašením problémů, které sama způsobila. Podle mne se v historii jistě dá najít předlouhá řada příkladů monetárních úletů, ale celkově se učíme (i když pomaleji, než bychom si přáli). Ve fiskální oblasti to zatím vypadá stále jinak.

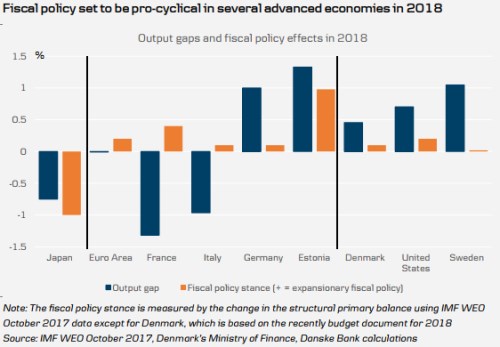

V posledních příspěvcích jsem poukazoval na to, že ve Spojených státech dochází k daňovému fiskálnímu uvolnění přesně v době, kdy by vláda mohla proticyklicky začít brzdit, zmenšit dluhové tlaky a netlačit centrální banku do prudšího šlapání na brzdy. Jak ukazuje následující obrázek, USA v tom nejsou ani zdaleka samy.

Ekonomika roste rychleji, než co by jí umožňoval její potenciál i v Německu, Estonsku, Dánsku a Švédsku (modrý sloupec ukazuje rozdíl mezi růstem skutečným a potenciálem). A všechny tyto země zároveň v roce 2018 půjdou cestou fiskální expanze (oranžový sloupec). Jinak řečeno, vláda bude táhnout růst ještě více nad potenciál v době, kdy by mohla trochu zabrzdit, posunout ekonomiku na udržitelnější trajektorii růstu a zároveň posbírat fiskálně dluhové rezervy na časy horší:

Někdy stojí tomu, aby fiskální politika byla správně proticyklická, řada překážek. Například příliš vysoké dluhy v případě, kdy by bylo dobré politiku uvolnit, nebo skutečně nutný růst výdajů v době, kdy by bylo záhodno brzdit. Minimálně Spojených států se to ale nyní netýká (o vratkém argumentu tvrdícím, že snížení daní zvýší investice, jsem psal minule). Podobně hodnotí situaci třeba taková Danske Bank z jejíž dílny je uvedený graf. A zároveň dodává, že díky snížení daní můžeme v roce 2018 čekat další růst cen akcií.

Akcie si těžkou hlavu nedělají...

Na první pohled jde o pochopitelnou kombinaci: Snížení daní zvýší čisté korporátní zisky, bude více peněz pro akcionáře. Jenže pokud alespoň v jádru souhlasíme s výše uvedenou logikou, pak by to znamenalo, že krok v delším období ekonomice škodící prospívá akciím. Jinak řečeno, uvažování ve stylu: Zvýšení rizika přepálení ekonomiky jdoucí ruku v ruce se zhoršením dluhové situace není zase tak důležité, hlavně že bude více krátkodobých zisků. Tím nechci kritizovat názor Danske, on totiž pravděpodobně odpovídá velmi jednoduché psychologii akciového trhu. A dlužno dodat, že akcie se vezou hlavně na neobvykle silném globálním oživení a daňové hrátky v tomto kontextu hrají až druhé, či třetí housle. Dolar to ale každopádně bude mít příští rok těžší.

Na první pokus o odhad chování dolaru bychom asi rychle dospěli k tomu, že bude posilovat: Ekonomika jede nad potenciálem, snížení daní k tomu asi ještě něco přidá, Fed tak bude brzdit, sazby půjdou nahoru, výnosová atraktivita dolaru vzroste. K tomu můžeme přidat snížením daní vyvolaný návrat korporátních zisků generovaných v zahraničí (i když ty jsou možná z velké části již stejně převedeny do dolarů). Podle této úvahy by to měl mít lehké i dolar, ale proti ní stojí jeden „detail“ ve formě onoho zhoršování fiskální a dluhové situace USA.

Občas uvažuji nad tím, nakolik některé bezpečné přístavy těží pouze ze setrvačnosti a sebenaplňujícího se proroctví. Těžko říci, ale jsem si téměř jistý, že kdyby některá rozvíjející se ekonomika měla vládu, prezidenta a fiskální politiku ve stylu současných USA, její centrální banka už by o překot zvyšovala sazby. Ovšem ne kvůli zabrzdění příliš prudkého ekonomického rozkvětu, ale kvůli snaze zabrzdit odliv kapitálu a prudké oslabení měnového kurzu.

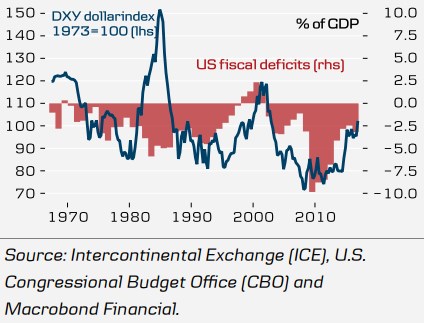

U dolaru se to stále zdá být finance-fiction z mnoha dobrých, ale také nedobrých důvodů. Nicméně jak ukazuje následující graf, dolar přece jen má tendenci k oslabování v době, kdy slábnou i vládní finance. Za touto jednoduchou korelací stojí složitá vazba příčin a následků. Nicméně bych moc nedal za to, že dolar to bude mít v příštím roce skutečně složitější, než akcie, protože nebude moci ignorovat to, co ony ano. Přeji vám hezký Nový i nový rok.