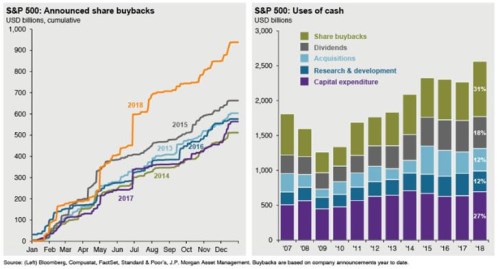

V prvním z následující dvojky grafů je popsán vývoj ohlašovaných odkupů od roku 2013. Rok 2018 byl i v jinak na odkupy hojné pokrizové historii naprosto mimořádný. I přesto ale trh svými výsledky zklamal a je otázka, jaký by byl vývoj bez podobné hotovostní odkupové injekce, jakou vykresluje první graf. Druhý ukazuje, jak obchodované společnosti jako celek používají svou hotovost. I zde vidíme, že rok 2018 byl na odkupy mimořádný (31 % použité hotovosti), naopak na straně investic (včetně těch do výzkumu a vývoje), výplaty dividend a akvizic k žádnému prudkému posunu nedošlo. Což do značné míry ukazuje, jak se projevily úlevy a politika současné americké vlády: Pokud jsme kvůli ní doufali v nějaký prudký růst investic, přišlo zklamání.

Když se objevily úvahy o tom, že daňové úlevy a celková politika americké vlády přinesou investiční boom (tj., posunou nabídkovou stranu ekonomiky dost na to, aby šlo udržet růst vysoko nad současným potenciálem), připomínal jsem, že investiční výdaje firem ani před změnami určitě nebrzdil nedostatek zdrojů. Je to dobře vidět právě z uvedeného grafu, kde celkové výdaje firem rostou mnohem rychleji než CapEx.

Nějakou dobu se ovšem zdálo, že moje počáteční investičně – nabídková skepse není úplně opodstatněná a bylo namístě zůstat možnosti nabídkové expanze otevřený. Dobře k tomuto tématu promlouvá další graf, který ukazuje, jak se měnily investiční záměry firem a jejich skutečné investice. Předně je dobré si všimnout, že obojí od roku 2014 celkem prudce klesalo a v roce 2016 nastal skutečně pozoruhodný obrat k lepšímu. Takže z tohoto pohledu se úspěch dostavil, i když je otázka, díky čemu (v roce 2017 se prudce zlepšila globální ekonomika). Každopádně nově nastolený optimismus se nakonec výrazně více týkal plánů, než reálných investic. Velký „plánovací“ optimismus pak již nějakou dobu koriguje, zatímco od něj se dávno odtrhnuvší růst investic také otáčí dolů. Žádná tragédie, situace je stále relativně dobrá - jak ukazuje výše uvedený graf, investice včetně R&D jsou v absolutním měřítku vysoko. Ale mohutný nabídkový boom se zatím asi nekoná, výsledek je smíšený. Což může být s ohledem na to, co firmy všechno od vlády dostaly, zklamáním. A nově zvířený chaos v oblasti financování chodu vlády, či obchodních válek k němu asi nepovede.

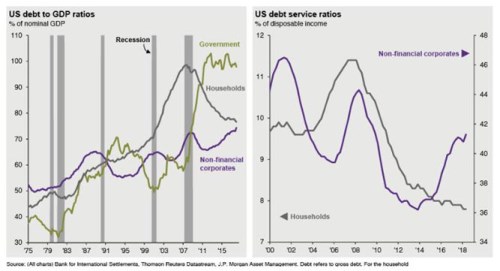

Pohled na výdaje firem, investice a tok hotovosti by měl vážnou trhlinu, pokud by v něm chyběl bod týkající se zadlužení. První z poslední dvojky obrázků ukazuje, že vláda a domácnosti si po poslední krizi prohodily otěže dluhového růstu (k čemuž v podobných situacích dochází často a extrémním příkladem bylo třeba Španělsko). Chvíli klesala i míra zadlužení nefinančních firem, ale to se brzy změnilo a nyní se jejich dluhy v poměru k produktu pohybují na nových maximech. S ohledem na výše uvedený odkupový boom to neznamená nic jiného, než že firmy o sto šest páčily a páčí své rozvahy. Nicméně ještě než propadneme zkázopraveckým myšlenkám o tom, že se řítíme do další dluhové krize, je dobré pohledět na graf druhý, který ukazuje tíhu dluhové služby:

U firemního sektoru po roce 2014 tíha dluhové služby u nefinančních firem opět prudce roste, ale na rozdíl od míry zadlužení se ještě ani zdaleka nedostáváme nad předchozí maxima. Největší skeptici na to namítají, že tento vývoj byl a je jen odrazem „uměle“ nízkých sazeb. Proti onomu „uměle“ ale stojí argument ve formě strukturálně nízkých sazeb neutrálních (proti kterým by se případná umělost měla poměřovat). A hlavně je tu ještě mimořádně vysoká schopnost korporátního sektoru generovat hotovost. Ta je dána jednak ekonomickým růstem a také vysokým podílem zisků na celkových příjmech. Což je z hlediska dlouhodobé ekonomické a možná i společenské rovnováhy potenciální problém zejména ve chvíli, kdy je tento vysoký podíl dán rostoucí monopolní a monopolistickou silou korporací (jak o tom mimochodem hovoří bašta volného trhu Univerzity of Chicago).

Co si z toho všeho hlavně vzít? Naděje na investiční nabídkový boom nic moc, trhu v roce 2018 výrazně pomáhaly odkupy a je otázkou, jak by bylo bez nich. U některých firem jsou přitom odkupy namístě, protože mají v rozvaze zbytečně moc hotovosti. Některé je ale používají jako nástroj, který má udržet nahoře cenu akcie v situaci, kdy se horší fundament. Pak jde o čistý doping, který vše v konečném důsledku spíše jen zhoršuje. Pohled na řadu konkrétních firem mi ukazuje, že nejde o výjimečné případy. Agregátní pohled tak ukazuje, že dluhová služba stále není na žádných extrémech, ale za tím se skrývá hodně pestrý obrázek (o dluzích více příště).