Za jedno z nejslabších míst finančních trhů je řadou lidí řadu let považován trh korporátních dluhopisů s vysokým výnosem. Tedy obligací vydaných společnostmi s ne zrovna nejlepšími výsledky a tudíž nízkým ratingem. Asi největší byly obavy z propadu tohoto trhu a šíření nákazy v době, kdy se kvůli energetickému sektoru dostavila zisková recese. Nicméně žádné drama se nakonec nekonalo, ani zde se nepotvrdily po krizi tak populární zkázopravecké předpovědi. Co bude dál?

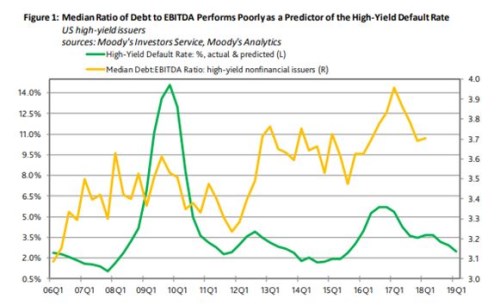

Následující graf od Moody’s ukazuje žlutou křivkou medián poměru dluhů a EBITDA (zisky před úroky, daněmi a odpisy) u nefinančních společností s dluhy hodnocenými jako „junk“. Tedy oněmi dluhy vynášejícími vysoké výnosy, protože jsou považovány za hodně rizikové. Trend tohoto ukazatele míry zadlužení je rostoucí, na počátku roku 2017 se poměr dostal téměř ke čtyřem, od té doby o něco klesl, ale stále se drží dost vysoko.

V grafu je také zelenou křivkou vyznačen historický (a očekávaný) vývoj defaultů u zmíněné skupiny firem. Jejich míra prudce vzrostla po poslední finanční krizi (až k 15 %), pak ale přišel opět prudký pokles s přechodnou vlnou po oné ziskové recesi. navíc v polovině roku 2018 projektovala, že na počátku letošního roku budou defaulty dále klesat (výhled se mohl od té doby zhoršit, ale nepředpokládám, že dramaticky).

Dost podstatnou informací celého obrázku je pak i to, že korelace mezi mírou zadlužení měřenou poměrem dluhů k EBITDA s defaulty je celkem dost malá. Tento poměr je přitom dost populární a i já jej tu někdy zmiňuji třeba v souvislosti s tím, jak moc některá konkrétní firma (ne)přehání odkupy. Takže to berme jako připomínku, že jde o ukazatel relativní výše dluhů, ale ne nutně dobrý o ukazatel dluhové zátěže – viz níže.

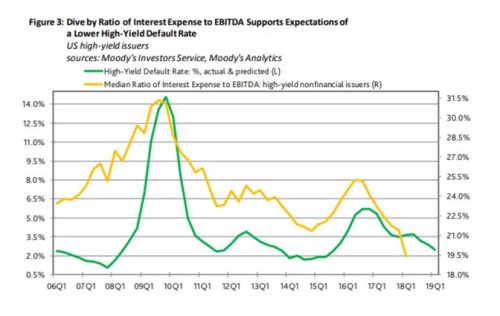

Zdá se, že mnohem větší smysl dává porovnání defaultů s mírou dluhové zátěže měřenou výší úrokových nákladů k EBITDA. Jak ukazuje druhý obrázek, zde je korelace již znatelně vyšší. A žlutá křivka tu již nevyznívá ani zdaleka tak varovně, jako v grafu prvním. Po finanční krizi dosáhly konkrétně úrokové náklady vrcholu na téměř třetině EBITDA. Pak jejich podíl relativně k provozní ziskovosti prudce klesal (opět s vlnou po ziskové recesi) a v roce 2018 se dostal na minima, když tvořil méně než pětinu provozních zisků.

Jak jde výše uvedené skloubit? Jednoduše. Dluhy sice rostou (i relativně k EBITDA), ale sazby se drží dole a zisky prudce vzrostly. Takže tíha dluhů měřená tím, co firmy musí na dluhy skutečně vydávat relativně k tomu, co vydělávají, je mimořádně nízká. Čtenář by mohl protestovat proti výrazu „sazby se drží dole“ s tím, že „jsou drženy dole“ centrálními bankami. Pak bychom ale museli diskutovat o tom, kde se nachází sazby neutrální, či „přirozené“ a následně o tom, zda centrální banky sazby skutečné od těch neutrálních někam „násilím“ posouvají, či ne.

Tato diskuse je pak důležitá i ohledně dalšího výhledu: Nejhorší by byla kombinace klesající ziskovosti a rostoucích sazeb, což je ale scénář ve stylu „jestřábi v Fedu se úplně zbláznili“. Pravděpodobnější je tak kombinace „klesající ziskovost, nízké sazby“, či „vysoká ziskovost, rostoucí sazby“. Pokud by probíhaly umírněně, žádný krizový vývoj se dostavit nemusí, i když samozřejmě hovoříme o segmentu trhu, který k nim má ze své podstaty blízko. A na který se někdy rádi stahují ti, kteří hledají obědy zadarmo (tj., vysoké výnosy bez rizika). Mimochodem, někdy se zdá, že mnoho lidí by si nějakou tu krizi stále více přálo, aby mohli konečně říci, že „měli pravdu“. Takové ego nafukující zkázopravectví je ve světě sebenaplňujících se proroctví věc nebezpečná. Ale to již z jiného soudku.