Investiční společnost AB Bernstein podle CNBC tvrdí, že návrat lepších výsledků hodnotových akcií by vyžadoval růst sazeb. Takový vývoj je ale v dohledné budoucnosti nepravděpodobný. Strategiím zaměřeným na růstové, či hodnotové tituly jsem se tu věnoval i minulý týden, uvedený názor nám, myslím, dává příležitost podívat se na další významný aspekt tohoto populárního tématu. Včetně toho, zda za pádem hodnotového investování tedy vlastně nestojí centrální banky.

Jak by měla souviset výše sazeb s popularitou růstové, či hodnotové investiční strategie a návratností těchto dvou skupin akcií? Podívejme se na relevantní „mechaniku“ detailněji: Výše bezrizikových sazeb spolu s výší rizikových prémií určuje, jakou současnou hodnotu má budoucí tok hotovosti. Dejme tomu, že bezrizikové sazby jsou na 5 % a rizikové prémie na 5 %. Celková požadovaná návratnost je tak 10 %. A pokud máme tok hotovosti 10 kč ročně, jeho současná hodnota je při 10 % diskontní sazbě 100 Kč.

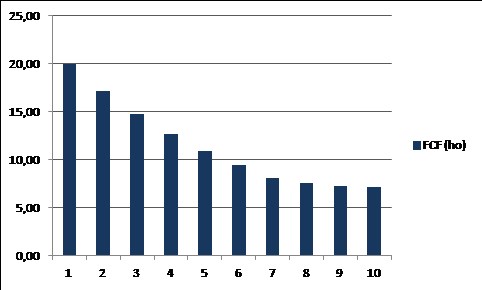

Nyní si představme, že máme aktiva dvě, u obou je současná hodnota 100 kč, ale u prvního je tok hotovosti soustředěn do několika následujících let, zatímco u druhého do vzdálenější budoucnosti (o to musí být ve srovnání s aktivem prvním vyšší). Konkrétní vývoj by u první aktiva mohl vypadat například podle následujícího grafu. Odpovídající hodnotový korporátní příběh by mohl znít tak, že jde o firmu prodávající svá aktiva a omezujícím své aktivity, jejíž dividendy se postupně dostanou na mnohem nižší, stabilní úroveň.

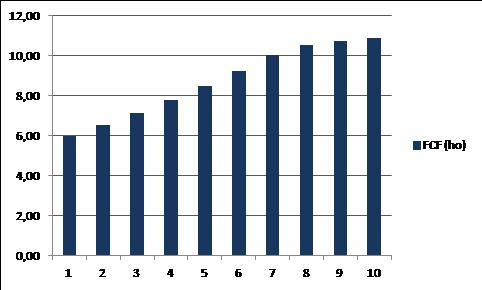

Pokles sazeb u této akcie na 8 % pak vyvolá růst její fundamentální hodnoty na 116 kč, tedy o 16 %. Druhý graf ukazuje růstovou akcii, která má při 10 % požadované návratnosti také hodnotu 100 Kč, ale její tok hotovosti, respektive dividendy jsou svým „centrem“ natlačeny do budoucnosti (aktivum má delší duraci).

Pokles sazeb na 8 % zde pak vyvolá růst hodnoty tohoto aktiva na 130 kč, tedy o 30 %, což je ve srovnání s výše uvedenou hodnotovou akcií téměř dvojnásobný výkon. Častým vysvětlením toho, proč si po krizi vedly lépe růstové akcie, je to, že investoři ve stagnující, či pomalu rostoucí ekonomice hledali za každou cenu růst a tudíž se přiklonili k tomuto segmentu trhu. Jak jsem psal nedávno, toto vysvětlení má své mouchy. Naopak výše uvedené jasně ukazuje, proč by si z čistě fundamentálního hlediska měly růstové akcie v podmínkách klesající sazeb připisovat větší zisky (s oním téměř povinným ceteris paribus).

AB Bernstein CNBC k uvedenému dodává, že na to, aby si hodnota vedla lépe, by sazby musely zase jít nahoru. Což je ale v takto zkrácené formě ošemetné prohlášení. Pokud by totiž sazby šly nahoru (opět ceteris paribus), tak hodnota obou skupin akcií půjde dolů. Lepší výkon hodnotových akcií by byl jen v jejich nižších ztrátách. Hovoříme tu totiž celkově o tom, že jejich citlivost na sazby je nižší a v tomto smyslu jsou tak defenzivnější, než růstové tituly. Což může/bude souviset s tím, že (na první pohled možná překvapivě) sebou podle studií nesou nižší riziko, než růstové tituly.

AB Bernstein také tvrdí, že za úpadkem hodnoty stojí i nové technologie, které mění chod řady odvětví a boří bariéry vstupu, které v nich dříve existovaly. Příklad může být to, co dělá . A já na závěr v souvislosti s výše uvedeným krátce poznamenám, že bychom neměli propadat pocitu, že za horší výsledky hodnotových akcií mohou centrální banky. Ty by byly „viníky“ úpadku hodnoty pouze v případě, že by sazby snižovaly na úrovně „nepřirozeně“ nízké.

Tedy na úrovně, které neodpovídaly ekonomickému fundamentu – objemu volných zdrojů v ekonomice, deflačním tlakům atd. jenže tak tomu nebylo. Jenže jak tu někdy poukazuji ve svých „makro“ příspěvcích, tak tomu alespoň po většinu času nebylo. Pokud něco „zničilo“ hodnotové investování, byly to pokrizové deflační tlaky, či dokonce dlouhodobá stagnace. A tyto dva faktory také budou na straně sazeb rozhodovat o jeho případném návratu.