S ohledem na velký počet investičních návodů a strategií se může zdát nesmyslné tvrzení, že v principu je investiční strategie jen jedna. Přesto bych se mu nebránil. Stačí vlastně „jen“ předpoklad, že „skutečné“ investice jsou založeny na fundamentu. A vše ostatní je spekulací (včetně sázek na trendy a podobně). Co ale na fundamentu založené strategie růstové a hodnotové? Pokusím se vysvětlit, proč jsou pro mne i tyto dva přístupy v jádru stejné.

Vezměme si dvě hypotetické akcie, první společnosti R, druhá společnosti H. Obě mají betu (ukazatel systematického rizika) na hodnotě 1, což nyní implikuje, že požadovaná návratnost se u nich bude pohybovat na necelých 8 %. Obě nyní vyplácí dividendu ve výši 10 Kč.

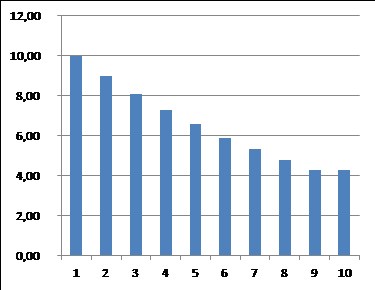

U společnosti H se očekává, že dividendu bude muset snížit o 10 % po dobu devíti let, protože její prodeje váznou a čelí řadě dalších problémů. Očekávaný vývoj dividend zobrazuje následující graf (po roce 10 již je pokles nulový). Jejich současná hodnota při zmíněné požadované návratnosti dosahuje 73 Kč. Akcie se na trhu obchoduje za stejnou částku, poměr ceny a současné dividendy PD dosahuje 7,3.

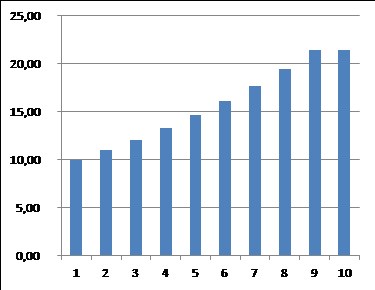

U společnosti R se naopak očekává znatelný růst dividend – o 10 % po dobu devíti let. Konkrétní vývoj dividend je u této firmy opět zobrazen v grafu, tentokrát je jejich současná hodnota na 230 Kč. I tato akcie se obchoduje za stejnou částku, poměr ceny k dividendě PD tu dosahuje hodnoty 23.

V tomto základním nastavení jsou karty rozdány jasně v tom smyslu, že ceny akcií odpovídají jejich fundamentální hodnotě. Můžeme tak investovat do akcie „hodnotové“ (s nízkým valuačním násobkem PD), či do akcie „růstové“ (s vysokým valuačním násobkem PD), ale vyděláme v obou případech stejně. To proto, že obě akcie jsou férově naceněné, jejich návratnost tak bude odpovídat návratnosti požadované a investoři u nich každým rokem získají 8 % (kombinací dividendy a toho, jak bude cena akcie posilovat).

To, co investoři skutečně hledají, jsou akcie typu H, či R, jejichž tržní cena se pohybuje výrazně pod fundamentální hodnotou (přesněji řečeno pod odhadem fundamentální hodnoty). V prvním případě by tak šlo o vyloženě atraktivní investici, pokud by cena klesla znatelně pod 73 Kč, v druhém pod 230 Kč. Nějaké rozdělování na růst a hodnotu v tomto základním pohledu nemá žádný smysl. A získává jej teprve (či pouze) ve chvíli, pokud se domníváme, že naše schopnost hledat podhodnocené akcie je lepší u rychle rostoucích společností, či naopak u společností stagnujících, či dokonce v hlubokých problémech.

Takové rozdělení už dává skutečný smysl. Někdo může dobře rozumět nových technologiím, mít cit pro nové trhy a podobně. Pro něj může být jednodušší, či dokonce přirozenější věnovat se růstovým titulům. Ne proto, že jsou v módě, ale protože se mu u nich bude lépe hledat takový, jehož hodnota je nad cenou. Což znamená, že jeho dividendy (tok hotovosti) budou nad tím, co jako celek čeká trh. Jiný investor zase může mít zálibu v analýzách restrukturalizačních programů, hledání hodnot v aktivech, které na první pohled hodnotu nemají a podobně. Ten půjde cestou hodnotové strategie.

Pasti hodnotové a růstové

Z uvedeného příkladu je také zřejmé, že z obou strategií se může stát past. A v obou případech je mechanismus opět úplně stejný – pastí je příliš optimistický odhad toho, co firma bude vydělávat. Častěji se hovoří o hodnotových pastech. Tedy akciích, na které dolehla skepse trhu, stlačila jejich valuační násobky velmi nízko (relativně k předchozím hodnotám). Nicméně tato skepse je v případě hodnotové pasti namístě, či je dokonce stále ještě příliš malá. Jinak řečeno, nízké valuační násobky neznamenají nutně hodnotu nad cenou.

O růstových pastech se v podstatě nehovoří, ale mělo by snad ještě více. Jde samozřejmě o případ, kdy je růstový optimismus příliš vysoký – odvážné vize se již staly nerealistickými sny. Já tu v této souvislosti rád poukazuji na to, že některé růstové akcie se obchodují s kapitalizací, na jejíž ospravedlnění by bylo třeba zisků odpovídajícím velmi vysoké návratnosti investic. Takže celé to investičně dává smysl jen v případě, že firma podniká a hlavně bude podnikat na trhu, kde bude moci prodávat za ceny vysoko nad náklady (bude mít vysoké marže). A bude k tomu potřebovat relativně málo kapitálu (návratnost investic bude skutečně vysoko). To znamená, že do jejího atraktivního subodvětví, či tržní niky nevstoupí konkurence a daná firma tak má nějakou udržitelnou konkurenční výhodu. Jinak se celý příběh rozpadá.