Známý investor Ed Yardeni na svém pozorně sledovaném blogu uvažuje nad tím, proč se inflace drží tak zavile nízko a nahoru se jí nechce ani přes mohutnou monetární stimulaci (viz Yardeni: Velký inflační omyl). Jeho argumenty jsou podle mne hodně relevantní, v něčem se ale pan Yardeni mýlí.

Investor z velké části v podstatě tvrdí, že ve světové ekonomice došlo k několika změnám, které posouvají nabídkovou křivku do prava. To je jev pozitivní, kterému můžeme podle něj vděčit třeba za nové technologie, či „mírové“ konkurenční prostředí. Problematičtější už je ovšem tvrzení, že centrální banky tento jev nepochopily a tak se pomýleně snaží vrátit inflaci tam, kde by podle nich měla být (tedy obvykle někam k 2 %). A vyloženě mylné je pak tvrzení o tom, že inflace není vždy a všude monetárním jevem, jak pravil klasik (viz investorův blog).

Představme si jednoduchý příklad. V bramborové ekonomice se ročně vyprodukuje deset pytlů brambor a koluje v ní tolik peněz, že pytel stojí 100 korun. Pak někdo přijde s lepší sadbou a pytlů se pěstuje jedenáct. Pokud se nezmění množství peněz a ani jejich rychlost oběhu (!), flexibilní cenová v tomto hladina klesne jednorázově o 10 %. To je velmi zjednodušeně to, o čem hovoří pan Yardeni – nabídkou vyvolané deflační tlaky. Pokud se ovšem z nějakého důvodu rozhodneme, že chceme, aby pytel stále stál 100 korun, s růstem počtu pytlů (o 10 %), zvýšíme stejně i objem peněz (opět se nesmí měnit rychlost obratu peněz, multiplikaci zde neuvažujeme). Produkce i peníze vzrostou o 10 %, cenová hladina je stejná.

Výše uvedeným se snažím říci, že posun na nabídkové straně ekonomiky sám o sobě vůbec neznamená, že nemá smysl se snažit o dosažení nějaké konkrétní inflace (v uvedeném případě zjednodušeno na cenovou hladinu). Takže i když v globální ekonomice dochází k pozitivním změnám na nabídkové straně, neříká toto samotné nic o (ne)vhodnosti, či (ne)možnosti dosáhnout určité inflace.

Proč se to tedy centrálním bankám nedaří? Z technického hlediska je odpověď jednoduchá a je obsažená v uvedeném příkladu. Dejme tomu, že bychom po zvýšení sklizně zvýšili odpovídajícím způsobem i množství peněz (jak bylo popsáno výše), ale pytel se nakonec stále obchodoval jen za 90 Kč. Znamená to jediné – v ekonomice klesla ona rychlost obratu peněz (zde přesně o 10 %).

V takové jednoduché ekonomice by to mohlo znamenat, že lidé více peněz strčili pod slamník (což souvisí s problematikou zamýšlených a realizovaných úspor, ale to jen tak mimochodem). Pokud bychom uvažovali ještě s bankovním systémem tvořícím širší peněžní agregáty, mohla by příčinou této neinflace být ještě změna (pokles) multiplikace. To, nakolik k těmto jevům dochází v globální ekonomice a proč, je samozřejmě téma mnohem výživnější, ale někdy je dobré připomenout si samotné základy toho, o čem hovoříme.

A jak je to s tím „vždy a všude“? Pravdivost tvrzení „vždy a všude peněžní jev“ pana Friedmana je vlastně z příkladu zřejmá také. Inflace a cenové hladiny nemohou ani technicky být dány ničím jiným, než „penězi“. Musíme ale chápat, že se tím myslí jejich množství (v širších – multiplikovaných agregátech) relativně k produkci a navíc upravené o změny rychlosti oběhu.

Takže, pokud centrální banky stimulují a inflace se v prostředí pozitivního nabídkového šoku nezvedá, je její výše stále peněžním jevem. Který odráží právě to, že peněz není s ohledem na multiplikaci a rychlost oběhu tolik, aby jí zvedly. Něco jiného je otázka, zda v současné specifické situaci lze vůbec dokázat, aby se inflace zvedla – například negativní sazby mohou být v tomto ohledu kontraproduktivní. Nicméně to už je zase jiné téma.

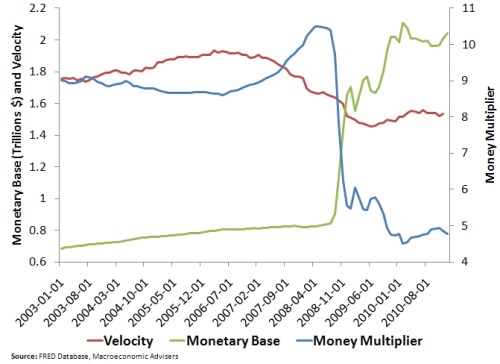

Na závěr dnešní úvahy si dovolím graf, který ukazuje, jak ignorování míry multiplikace a rychlosti peněz někdy pokřivuje pohled na to, co se děje na peněžní a následně reálné straně ekonomiky.

Pokud bychom hleděli pouze na to, co se děje s penězi (jejich bází), zdálo by se, že v USA v roce 2008 proběhla mohutná stimulace, která musí vést k hyperinflaci. Jenže šlo o reakci na prudce se propadající multiplikaci ovlivňující množství širších peněz v ekonomice. A na pokles v rychlosti jejich obratu.

Pokojný víkend přeji.