Ke konci roku prudce stoupá poptávka po projekcích a předpovědích všeho druhu. Uspokojena může být různě, já předpovědi nečiním, ale rád bych se věnoval těm od Danske Bank. Berme je jako jeden z možných scénářů, ne jako něco, k čemu je dobré se upnout a pevně tomu věřit. Na to bychom se museli přenést na trochu jinou úroveň. To si při příležitosti vstupu do nového roku dovolím krátce na konci.

DB hovoří v zásadě o tom, že po těžším roce 2019 by se měla globální ekonomika stabilizovat (známky tohoto posunu se objevují již na konci roku 2019). S tímto očekáváním pak klesá pravděpodobnost recese - DB jí na počátku prosince odhadovala na 25 %. Za klíčovou známou neznámou pak banka považuje americko čínské obchodní spory. Mohu se mýlit, ale zdá se mi, že toto je zhruba takový konsenzus současného pohledu ekonomů na vývoj v příštím roce.

DB konkrétně poukazuje na stabilizaci výrobního sektoru (tedy doposud nejslabší části globálního hospodářství). Dochází k ní v USA, Číně a dokonce i zkoušeném německém výrobním sektoru. K tomu přidejme monetární uvolnění v některých vyspělých a rozvíjejících se ekonomikách. Výsledkem je, že globální růst se podle DB „zvedne“ z letošních 2,9 % na 3 % v roce 2020. A v roce 2021 už by mělo tempo celosvětového růstu dosahovat 3,3 %. Americká ekonomika by ale měla v roce 2020 zpomalit z 2,3 % na 1,7 % a následně zrychlit na 1,9 %. Evropa zpomalí z 1,2 % na 0,9 % a pak zrychlí na 1,3 %.

Zde tedy ono mírné zvýšení globálního růstu podle DB hledat nemáme – přijde ze strany rozvíjejících se ekonomik a zejména Indie, Turecka, Ruska a Brazílie. Ne z Číny, protože její tempo růstu by se mělo pohybovat stále kolem 6 %. Tato globální dynamika pak vybízí k úvahám o tom, jak bude „rozděleno“ dění na akciových trzích. Už výše uvedené naznačuje, že ty vyspělé by si podle banky neměly procházet nějakou významnou rally. DB konkrétně tvrdí, že ziskovost tu bude i nadále pod (růstovým) tlakem a moc se nedá čekat ani zvýšení valuačních násobků. Takže v celku jen mírné posilování rozvíjejících se akcií.

Kotvy

Podobných predikcí chování akciových trhů zaznamenáme zejména na konci roku také mnoho. Já bych rád připomenul, že pokud jsou výrazně vzdáleny hodnotám 7 – 8 %, implikují, že trh je nyní naceněn neférově – investoři jako celek dělají velkou chybu. Proč právě tato čísla? Jednoduše proto, že americké vládní obligace nyní vynáší necelá 2 % a riziková prémie amerických akcií se může pohybovat kolem 5 – 6 % (i když zde je prostor pro diskusi).

Dohromady to tak implikuje požadovanou návratnost akcií 7 – 8 %. Pokud pak někdo například tvrdí, že trh v roce 2020 (či v kterémkoliv jiném) posílí třeba jen o 2 – 3 %, v podstatě tvrdí, že se nyní všichni na trhu mýlí - ceny jsou s ohledem na očekávaný vývoj zisků příliš vysoko (trh v roce 2018 příliš posílil). Podobný omyl/neefektivita trhu může být v praxi klidně i standardem, ale je podle mne občas dobré si připomenout onu „kotvu“ ve formě požadované návratnosti (a její vztah ke konkrétním predikcím).

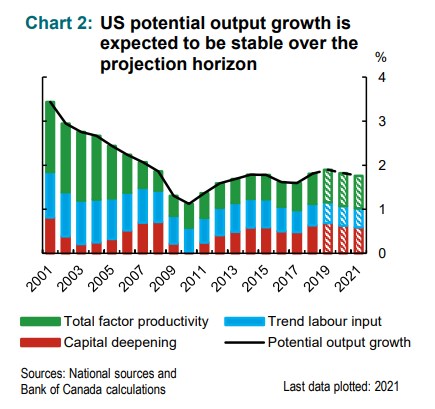

O podobné kotvě pak můžeme hovořit i ve vztahu ke zmíněným růstům jednotlivých ekonomik. Zde je relevantní poměřovat je k takzvaným potenciálům – k tomu, jak je ekonomika schopna růst dlouhodobě bez přepalování různých druhů na straně jedné a s rozumně využitými zdroji na straně druhé. Odhady potenciálního růstu jsou jen odhady, letošní rok s nimi přišla například Bank of Canada, která hovoří o tom, že globálně se potenciál bude v následujících letech pohybovat kolem 3,3 %. U americké ekonomiky se pak podle BoC potenciál nachází pod 2 % (následující graf ukazuje i to, jak k němu přispívá produktivita, investice/kapitál a práce):

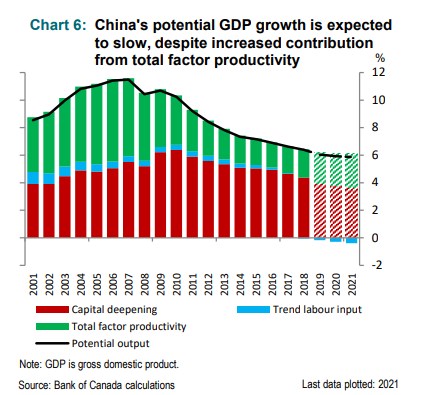

Druhý graf se stejnou optikou dívá na potenciál Číny, ten by se měl pohybovat kolem 6 % a zde jej drží cca rovnou měrou investice a produktivita. Práce začíná potenciál naopak mírně táhnout dolů:

BoC se nevěnovala odhadům pro eurozónu a Japonsko, ale ani ty často nepohybují výrazně od toho, co očekává DB pro skutečný růst. Jinak řečeno, projekce banky v podstatě odpovídají tomu, že zmíněné ekonomiky a světové hospodářství jako celek se posune na svůj potenciál. Což by vlastně byla velmi dobrá zpráva.

Kotva nad kotvy

Je dobré mít k ruce nějaký vnitřně konzistentní odhad dalšího vývoje a můžeme být vděční, těm, kteří se o něj s námi dělí. Je ale chybou se k podobným pracím upínat jako k něčemu vytesanému do kamene. Proč? A je něco, k čemu se podobně obrátit lze? Obojímu se věnuje Pavel z Tarsu, jehož slova bych si v tomto čase i proto dovolil zmínit (z 1. Korintským):

„Láska nikdy neskončí. Avšak proroctví – ta zaniknou, jazyky – ty umlknou, poznání – to pomine. Jen z části totiž poznáváme a jen z části prorokujeme; jakmile však přijde dokonalé, tehdy to částečné zanikne. Dokud jsem byl dítě, mluvil jsem jako dítě, myslel jsem jako dítě, měl jsem dětské názory; když jsem však dospěl, s dětinskými věcmi jsem se rozloučil. Teď totiž vidíme jako v zrcadle, nejasně, ale potom tváří v tvář. Teď poznávám částečně, ale potom poznám plně, tak jako Bůh zná mě. Do té doby nám zůstává víra, naděje a láska, tato trojice; ale největší z nich je láska“.