Všude jsou slyšet důrazná varování před potenciálně pustošivými dopady šoku COVID-19 na rozvíjející se trhy (RT). Zatímco pandemie zachvacuje stále více zemí, RT postihuje masový odchod zahraničních investorů poohlížejících se po bezpečných aktivech. Důsledkem je vznik bezprecedentní souběžnosti kapitálových odlivů a měnových devalvací.

První kolo politických intervencí usilujících o otupení finančních a ekonomických dopadů pandemie na RT už probíhá. Ale přestože jsou tyto zásahy – zaměřené hlavně na uvolnění napětí na trzích s cizími měnami – vítané, probíhající devalvace měn představují pro finanční stabilitu výzvy s dlouhodobými důsledky dalece přesahujícími bezprostřední problémy s likviditou.

Když se znehodnocuje měna RT, může strmě růst tamní dluhové břemeno denominované v cizí měně – jak co do absolutní hodnoty, tak co do nákladů na dluhovou službu. Takové vpády do bilancí jsou často předzvěstí platebních neschopností firem, finanční nestability a poklesů výstupu, jak jsme zaznamenali během dřívějších krizí na RT.

Při koncipování vhodných reakcí na COVID-19 v oblasti hospodářské politiky si proto tvůrci politik na RT musí odpovědět na klíčovou otázku: kolik finančních těžkostí souvisejících s dopady do bilancí tato vlna měnových devalvací pravděpodobně zapříčiní? Odhadování možných škod komplikuje fakt, že na RT je těžké podchytit rozsah nezajištěného devizového dluhu.

Dluhové poměry na RT se během posledních 40 let dramaticky proměnily. Na jedné straně vlády RT podstatně snížily rozsah svého „prvotního hříchu“ spočívajícího ve spoléhání na výpůjčky v cizí měně, díky zlepšeným makroekonomickým fundamentům a lepší fiskální a měnové kázni.

Současně se však obchodní společnosti RT vydaly opačným směrem: jak pro tyto firmy zlevňovalo půjčovat si v globálních měnách, jejich devizové výpůjčky rostly. Nedávný výzkum ukazuje, že když výpůjční náklady v cizí měně klesnou, víc firem vydá devizový dluh.

Tento přesun devizové expozice ze suverénů RT na firemní vypůjčovatele přináší nové výzvy. Konkrétně jsou finance soukromých firem slaběji regulované než finance vlád a bank, takže víme mnohem méně o jejich bilancích.

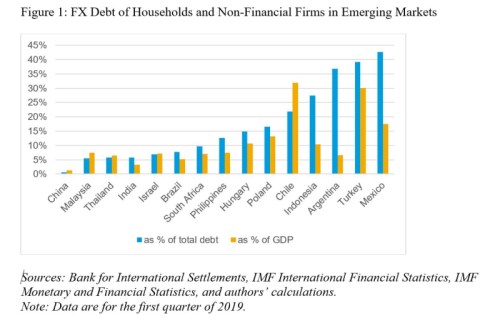

Nicméně náš výzkum – využívající škály soukromých a veřejných zdrojů – dává dotčené rozsahy tušit. Obrázek 1 ukazuje devizový dluh domácností a nefinančních firem na předních RT, jak jako podíl jejich celkového dluhu, tak v poměru k HDP.

Obrázek 1 povzbudivě naznačuje, že devizové výpůjčky soukromého sektoru mohou být na mnoha RT poměrně omezené. Kromě několika výjimek (zejména Turecka, Mexika a Argentiny) má většina zemí zvladatelné úrovně devizové expozice soukromého trhu v poměru k celkovému dluhu. Ještě důležitější je, že tuto „hrubou“ míru je třeba nahlížet jako horní mez problému s devizovými dluhy na RT.

Důvodem je skutečnost, že samotné výpůjčky v cizí měně nejsou problém, když jsou devizová pasiva dostatečně zajištěná (tj. mají k sobě odpovídající devizová aktiva a příjmy), čehož lze dosáhnout buď přirozeně, anebo prostřednictvím finančních instrumentů. Typickým příkladem přirozeného zajištění je vývozce komodity, jemuž vznikají příjmy v cizí měně. Jelikož mnohé RT s vysokou devizovou expozicí jsou vývozci komodit (například Mexiko a Chile), údaje na obrázku 1 skutečný rozsah problému mohou zveličovat.

Špatnou zprávou není jen to, že v současném prostředí nízkých komoditních cen nemusí tento typ přirozeného zajištění nabízet žádný polštář, ale i to, že firmy v neobchodovatelných sektorech na RT by v bilancích mohly mít podstatné nezajištěné devizové výpůjčky. Přestože o využití devizových derivátů k zajištění dluhů těchto firem v cizí měně neexistují systematické údaje, důkazy z Maďarska (ač založené na datech z roku 2010), Chile a Turecka naznačují, že nefinanční firmy půjčující si v cizí měně využívají takových nástrojů zřídka.

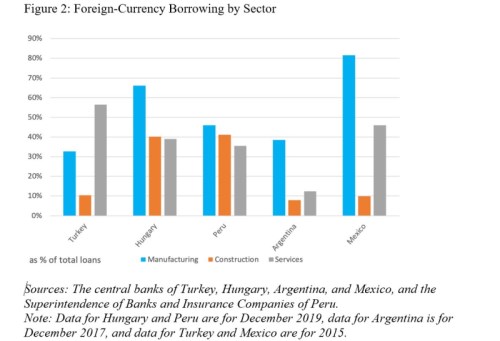

Jak ukazuje obrázek 2, podíl devizových výpůjček v neobchodovatelných odvětvích vzrostl v Maďarsku a Peru na zhruba 40 % (ve stavebnictví) a v Turecku a Mexiku na zhruba 50 % (u služeb).

V kontextu krize COVID-19 jsou vysoké úrovně nezajištěných devizových dluhů soukromých firem na RT obzvlášť zneklidňující. Za podstatně snížených příjmů a odbytu budou mít takové firmy těžkosti se splácením dluhu a některé by se mohly dostat do úpadku. To by ohrozilo finanční stabilitu, protože většina devizových výpůjček je zprostředkována přes domácí finanční soustavy.

O rozsahu tohoto problému na RT víme překvapivě málo. Běžnou praxí je za měřítko připravenosti země na souboj se zvratem kapitálových toků brát devizové rezervy centrální banky. Takový přístup ale může nabízet falešnou útěchu, protože nelze zjistit, jestli rezervy dostatečně pokrývají nezajištěný devizový dluh v soukromém sektoru.

Jak bude krize COVID-19 pokračovat, země RT s velkými objemy nezajištěného devizového zadlužení soukromého sektoru by měly soustředit své snahy na zabezpečení stabilního přístupu k externímu financování, řekněme prostřednictvím Federálního rezervního systému USA nebo multilaterálních věřitelů.

Bude však zásadní porozumět rozsahu nezajištěných devizových výpůjček korporací, jakož i schopnosti firem vyrovnat se s aktuálním příjmovým šokem, možným přelivům do zbytku ekonomiky a prostoru pro zvládnutí dopadů plynoucích z úpadků. Centrální banky a regulační orgány, které mají přístup k potřebným datům, by je měly využít k předvídání škod vznikajících v důsledku měnových devalvací a k náležitému formování politických reakcí.

Autoři textu: Mitali Das je zástupkyně hlavní ekonomky v MMF. ?ebnem Kalemli-Özcan, profesorka ekonomie na Marylandské univerzitě v College Park, je seniorní poradkyně pro tvorbu politik v MMF a vědecká spolupracovnice amerických výzkumných organizací National Bureau of Economic Research a Center for Economic Policy Research. Damien Puy je ekonom v MMF. Liliana Varela je profesorka ekonomie na London School of Economics.

Copyright: Project Syndicate, 2020.

www.project-syndicate.org