Minulý týden jsme se tu věnovali dvěma titulům, které jsou na seznamu Morningstar zahrnujícím akcie firem s velkou konkurenční výhodou a zároveň jsou výrazně podhodnocené. Dnes navážu pohledem na Compass Minerals, který byl podle Morningstar na počátku ledna podhodnocen asi o 20 %. Od té doby je akcie na červené nule, k žádnému výraznému pohybu tedy nedošlo. Za poslední rok posiluje titul asi o 6 %, takže tu také nejde o žádné honění trendu. A jelikož CM je malou společností, dotknu se opět i tématu rotace do tohoto segmentu trhu.

1 . Co by ospravedlnilo současnou kapitalizaci CM

Začněme mým pohledem na valuaci firmy: Compass Minerals během pár let úplně změnil svůj akciový rizikový profil. Zatímco v roce 2018 dosahovala beta této akcie hodnoty 0,4, nyní se podle Zacks pohybuje na 1,5. Požadovaná návratnost se tak nyní pohybuje téměř u 10 %. Pokud k takovému zvýšení rizikovosti dojde, upozorňuji tu na to i proto, že opětovný pokles na dřívější standard by sám o sobě vedl k výraznému růstu hodnoty akcie – bez toho, aby se nějak změnila její schopnost generovat hotovost.

Za posledních 12 měsíců firmy CM po investicích vydělal 0,16 miliard dolarů. Pokud by tak činila každý rok i nadále, současná hodnota tohoto toku hotovosti by podle mých kalkulací dosáhla 1,66 miliardy dolarů. Kapitalizace této společnosti je ale na 2,1 miliardách dolarů a trh tak nečeká stagnaci volného toku hotovosti FCF, ale nějaký růst. Podle mých kalkulací by kapitalizaci konkrétně ospravedlnilo to, pokud by FCF rostlo ročně o 2 % ročně.

Pokud bychom při těchto úvahách pracovali s dividendou, tak ta za posledních 12 měsíců dosáhla 0,1 miliardy dolarů (byla tedy výrazně pod FCF). V souladu s kapitalizací by pak byl její dlouhodobý růst dosahující asi 5 %. Přitom pokud by FCF zůstalo stabilní (0,16 miliardy dolarů), tak tento zdroj hotovosti by na 5 % růst současné dividendy stačil po dobu deseti let.

2 . Co je realistické?

Jak realistické, podhodnocené, či přepálené jsou ony implikované růsty (pokud by byl příliš konzervativní, akcie je podhodnocená a naopak)? Firma dosáhla v roce 2015 tržby ve výši 1,1 miliardy dolarů, v roce 2018 a 2019 to bylo 1,49 miliardy dolarů a za posledních 12 měsíců 1,45 miliardy dolarů. Generuje je zejména prodejem síranu draselného (sulfate of potash) – „draselná sůl kyseliny sírové, jedná se o nehořlavou bílou krystalickou látku rozpustnou ve vodě. Často se používá jako umělé hnojivo, protože obsahuje jak draslík, tak síru (wikipedia)“. Zákazníci firmy jej používají tam, kde je přílišná citlivost na potaš. A CM prodává i sůl, která se používá od solení silnic až po vaření.

Seth Goldstein z Morninstar poukazuje na to, že krátkodobější výsledky dost fluktuují s tím, kolik v daném roce napadne sněhu a jak mrzne – jak moc se tedy solí silnice. Jeho projekce implikují, že hodnota akcie se pohybuje na 80 dolarech za akcii (tržní cena nyní asi 61 dolarů). Základní analytikova teze hovoří o růstu ziskovosti dané kombinací stagnujících tržeb (či dokonce poklesu cen v reálném vyjádření) a růstu ziskových marží.

Ten by měl odrážet schopnost těžit a zpracovávat zmíněné suroviny s nízkými náklady, což je zase dáno tím, kde a jak firma tyto aktivity provádí. Morningstar dokonce hovoří o tom, že CM má „záviděníhodné portfolio aktiv, těží z geologie jejích zdrojů, v Ontariu má přístup k přístavu, kam se dostanou i lodě s hlubším ponorem, takže je schopná dostat zboží k zákazníkům s nižšími náklady“. Hraje se tu tedy o jednotky procent růstu s tím, že každá další (dolů, či nahoru) výrazně mění hodnotu a atraktivitu akcie (plus je tu ona zmíněné otázka možné změny rizikového profilu).

3 . Velká valuační atraktivita malých?

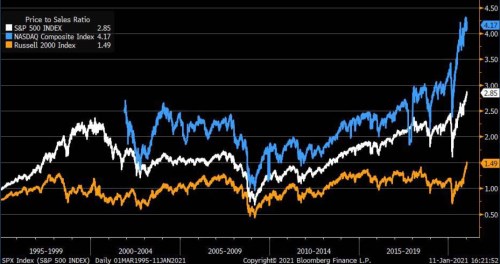

Jak tu poslední měsíce občas zmiňuji, předpokládané oživení ekonomiky sebou již nějaký čas nese rotační slova a někdy i činy. Včetně rotace směrem k malým společnostem. Věnoval se jí tu detailněji nedávno, dnes bych jen chtěl poukázat na následující graf, který porovnává poměr cen akcií k tržbám na akcii (P/S) u indexu SPX, u technologiím vychýlenějšímu Nasdaqu a u Russellu 2000. Ten zahrnuje právě akcie menších firem.

P/S nemusí být tím nejlepším valuačním poměrem, zejména proto, že se mění hotovostní marže firem. Ale vývoj jeho historické řady bez zajímavosti není. Ukazuje, že Nasdaq je nyní svými valuacemi hodně vysoko nad standardem posledních (nejméně) deseti let. U SPX to do menší míry platí také, u Russellu je našponovanost v tomto ohledu znatelně menší. Ale určitě se ani zde nepohybujeme na nějakých konzervativních hodnotách. U valuační atraktivity , tak záleží na tom, co srovnáváme – zda historii, či jiné trhy. Což neplatí jen u malých akcií.

Zdroj: Liz Ann Sonders,