Čína hraje zajímavou, výjimečnou a možná ne tak známou roli v globálním úvěrovém cyklu. Netradiční je tamní forma příjmové nerovnosti. I práce ratingových agentur. Dnes tedy o těchto třech možná trochu přehlížených rysech druhé největší ekonomiky světa.

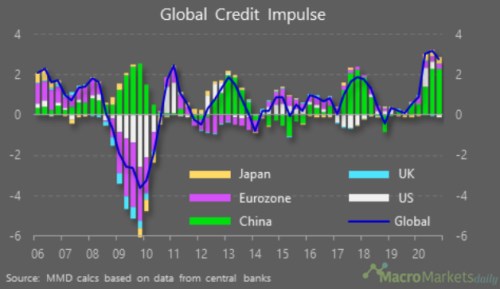

1. Globální úvěroví tahouni: Když se v roce 2008 a 2009 prudce zhoršily úvěrové podmínky v USA, eurozóně i UK, byla tu jedna země, která na globální úrovni tento propad stáhla téměř na polovinu. Jak ukazuje následující graf, šlo o Čínu. Když se potom úvěrový impuls na Západě překlopil do plusu, Čína se naopak stáhla. Když se zase v roce 2012 na pár let západní impuls překlopil opět do záporu, Čína šla opět do plusu. A tak dál až do roku 2020, kdy globální impuls ve snaze zabránit pandemickému ekonomickému kolapsu táhli nahoru úplně všichni. Což minimálně ukazuje na výjimečnost roku 2020. Všimněme si také, že zatímco se intenzivně hovoří o věcech monetárních v USA a také v Evropě, byla to Čína, kdo na globální úvěrové úrovni často dominuje (včetně roku 2020):

Zdroj: , MacroMarketDaily

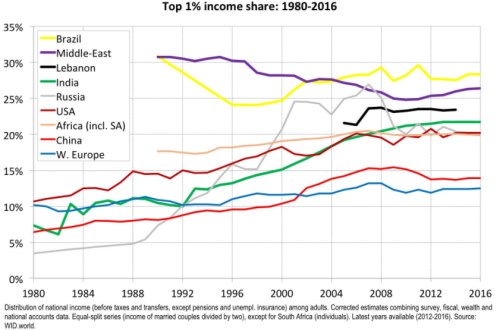

2. Nerovnost na východě: V naší zemi jsme výrazné příjmové nerovnosti poměrně ušetřeni – rozdíl mezi příjmy té nejbohatší a nejchudší části společnosti není ani zdaleka takový, jako například v USA. Tam se dá hovořit i o tom, že tento rozdíl je významnou součástí skládanky tamních společenských tenzí. Z následujícího grafu vidíme, že v roce 2016 šlo k 1 % nejbohatších Američanů asi 20 % všech příjmů. V západní Evropě šlo k této části společnosti asi 13 % příjmů a v Číně se poměr blížil 15 %:

Zdroj:

V zemi, která sama sebe proklamuje jako komunistickou, tedy panuje podobná příjmová nerovnost, jako v Evropě. Můj oblíbený odborník na čínskou ekonomiku Michael Pettis dokonce tvrdí, že příjmová nerovnost je v Číně extrémně vysoko. Vláda si toho je vědomá a snaží se najít řešení. Podle ekonoma zatím podobně neúspěšně, jako vlády v některých západních zemích. Čína je ale ohledně nerovnosti něčím specifická: Vedle uvedeného má ještě velmi nízký poměr příjmů všech domácností na příjmech celkových.

Jelikož se Čína snaží přesunout od hospodářského modelu založeného na exportech, investicích a „tvrdé“ výrobě k modelu založenému na spotřebě a „měkké“ ekonomické aktivitě (služby), je pro ní otázka zmíněných dvou nerovností dvojnásob relevantní. I v USA se hovoří o tom, že vychýlení příjmů směrem k bohatší části společnosti tlumí poptávku, protože tito lidé mají nižší sklon ke spotřebě. A to má v USA spotřeba mimořádně dost vysoký podíl na produktu (mnohem vyšší, než v Číně, která je druhým extrémem).

3. Ratingová slabost: Třetím bodem se vrátím k prvnímu. Pan Pettis se nedávno na Twitteru věnoval článku v Caixinglobal, který se zabýval tím, „proč čínské ratingové agentury nedokázaly předpovědět vlnu korporátních defaultů“. Ekonom píše, že je jednoduché dělat si srandu z čínských ratingových agentur a mnozí to činí s tím, že mají pochybnou metodologii a čelí vlivu řady zájmových skupin a vlády.

Podle pana Pettise by i ta nejlepší ratingová agentura měla v Číně problém, protože by musela často spekulovat a hádat, jak se ohledně dluhů zachovají místní vlády – zda budou ručit, podporovat, či naopak tlumit úvěrovou expanzi v rámci místních, i celostátních politicko–ekonomických tlaků. Já kvalitu čínských ratingových doporučení posoudit nemohu. Ale pokud bychom si na Západě z nich skutečně chtěli dělat srandu, možná bychom nejdříve mohli zavzpomínat na to, jakou roli hrály ratingové agentury na krizi roku 2008. Velkou a neblahou.

Přehlížených rysů čínské ekonomiky je jistě mnohem více, ale tyto tři jsem vybral i proto, že jde o přední témata i v řadě vyspělých zemí.