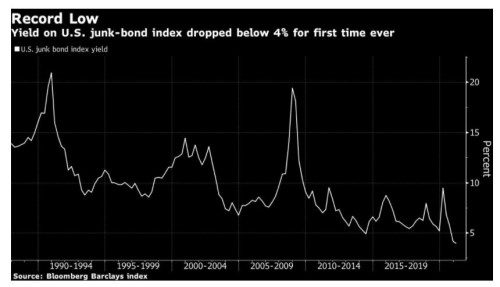

Poprvé pod 4 % se dostal průměrný výnos amerických prašivých dluhopisů. Úkryt v papírech s nálepkou “junk” hledají investoři v ochraně před ultranízkými úrokovými sazbami. Index pro americký firemní dluh s vysokým výnosem klesal šestkrát za sebou a v pondělí večer sklouzl na 3,96 %, napsala agentura Bloomberg.

Prašivé dluhopisy považují investoři bažící po výnosech za alternativu k chabému zisku, který skýtají rizikově méně náročné části dluhopisového trhu. Zájem o tento dluh s vysokým výnosem je převeliký. Výrazně přeupsána je většina nových emisí, včetně těch s nejrizikovější známkou CCC.

Výnosy v pondělí klesly i na dluhu s tímto nejpodřadnějším ratingem CCC, a to na rekordní minimum 6,21 %. Ty zbytek trhu překonávají už tři měsíce po sobě. Dluh z ranku s jediným B nese v průměru výnos 4,30 % a dluh se známkou BB nese výnos 3,05 %.

Podmínky napomáhají emisím dluhu do takové míry, že na trh míří jedny z nejrizikovějších typů těchto transakcí, na příklad dluhopisy, které slouží k financování dividend majitelů firem, nebo tak zvané pay-in-kind dluhopisy, které dlužníkovi umožňují splatit úrok dalším dluhem, a nikoli hotovostí.

Existují názory, že mimořádná výkonnost nejméně kvalitních částí trhu s dluhem ještě neskončila. Podle Davida Norrise, šéfa sekce amerického úvěru v TwentyFour Asset Management, mohou být dluhopisy z ranku CCC letos jednou z nejlepších částí tohoto segmentu. “Pro investory, kteří mají dost likvidity na to, aby se angažovali, tu pravděpodobně bude několik dobrých příběhů,” podotkl podle Bloombergu.

Poptávka naruby

Leden byl pak z hlediska prodeje rekordním měsícem s 52 miliardami dolarů a letošní objem stojí zatím na zhruba 60 miliardách dolarů.

Situace je taková, že někteří správci peněz dokonce sami volají do firem a tlačí je k tomu, aby si půjčily na trhu. Ani přitom nečekají na bankéře, kteří obvykle propojují korporace s investory a jednou z jejich rolí je právě i třeba pobízet firmy k tomu, aby si pro peníze došly na trh.

Obvykle to podle Bloombergu začíná tak, že jeden či více velkých investorů zavolají bankéři, který spolupracuje s danou firmou, nebo majitelům firmy jako takovým, a vznesou žádost o dluhopisy nebo úvěry. Tomuto procesu se říká reverzní požadavek a správce peněz při ní obvykle slíbí, že si koupí určitou část dluhu za konkrétní cenu. Firmě tím dodá určitou důvěru, že celá transakce bude úspěšná. Tato aktivita existovala podle bankéřů v určité míře vždycky. Teď se to prý ale děje mnohem víc.

Mnoho nabídek dluhu je v současných podmínkách skoro vyprodáno ještě předtím, než se oficiálně dostane do prodeje. Banky správcům peněz před započetím dluhové transakce technicky vzato nic slibovat nemohou, a na trhu se tak obecně akceptuje, že správci fondů, kteří takovou transakci pomáhají vytvořit, si z alokace nakonec odnesou větší část koláče.

Zdroje: Bloomberg