Akcie někdy přináší ztráty, a tudíž by zmínka o jejich negativní návratnosti neměla být ničím zajímavým. Pokud se tedy namísto návratnosti realizované nejedná o návratnost požadovanou. Jinak řečeno, může se stát, že trh vynese za nějaké období třeba mínus dvě procenta. Ale že by od něj někdo předem čekal, respektive požadoval mínus dvě procenta? A jak jsme na tom vůbec nyní?

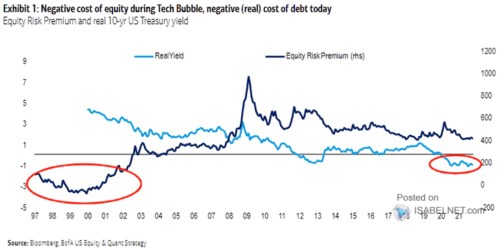

Následující graf ukazuje vývoj reálných výnosů desetiletých vládních obligací v USA. A vývoj takzvané rizikové prémie akciového trhu. Ta ukazuje, kolik akcie vynáší nad bezrizikové výnosy – kolik nabízí investorům za to, že u akcií podstupují vyšší riziko.

Zdroj:

Pointu grafu by měl vyjadřovat jeho nadpis: Během technologické bubliny jsme pozorovali negativní návratnost vlastního jmění, nyní zase negativní (reálnou) návratnost u obligací. Možná s tou implikací, že i nyní tedy existuje bublina, tentokrát na dluhopisech. Pro mne je to v tomto ohledu dost míchání hrušek s jablky a téma dluhopisové bubliny dám úplně stranou. Pokud bych jej měl já nějak uchopit, šel bych zřejmě přes nějaké odhady neutrálních sazeb a jejich porovnání se sazbami a následně výnosy skutečnými. Nyní se ale podívejme na onu (údajnou) negativní návratnost u akcií.

V roce 2000 byly nominální výnosy desetiletých vládních obligací na 6 %, o rok později na 5 %. Náklad vlastního jmění, či požadovaná návratnost u akcií tak nebyl v záporu, jak tvrdí BofA. Rizikové prémie se totiž podle grafu sice pohybovaly kolem záporných 3 %, ale jejich součet s bezrizikovými výnosy byl stále jednoznačně kladný a dosahoval 2 – 3 %. I to ale stačí na úvahy o bublinovatosti akciového trhu.

Podle některých modelů a teorií je vlastně obvykle „pozorovaná“ riziková prémie u akcí hodně nad tím, co by implikovala dlouhodobá rizikovost akcií. Ale i kdyby nebyla třeba kolem 5 %, ale jen kolem 1 %, stále dává smysl, aby byla pozitivní. Tedy ne negativní, jak ukazuje výše uvedený graf pro devadesátá léta. Taková čísla by v běžně používaném kontextu riziko-návratnost znamenala, že akcie se staly méně rizikové než obligace. Ono ale dost záleží na tom, jak je ona prémie počítána, protože přímo pozorovat ji nelze. V praxi tak jde dost těžko rozlišit, zda je příliš nízká prémie, či zda jsou přehnaně nafouknutá růstová očekávání.

Co říká současná výše prémie o dalším vývoji? Podle grafu by se nyní prémie u akcií měla pohybovat něco nad 4 %. Tedy cca na standardu několika posledních let, relativně nízko ve srovnání s dlouhým obdobím po finanční krizi a relativně vysoko ve srovnání s obdobím před ní. Uvažování je pak v principu následující: Pokud bychom za relevantní brali například ono období po finanční krizi, prémie je poměrně nízko a měla by spíše růst. Což by samo o sobě tlačilo hodnotu akcií dolů.