Ekonomická aktivita v Evropě se během roku 2020 propadla až o téměř 15 %, pak to chvíli vypadalo, že se velmi rychle vrátí na předchozí trend. Jak to s tímto návratem vypadá nyní? A proč je produkční mezera někdy spíše produkční mizera?

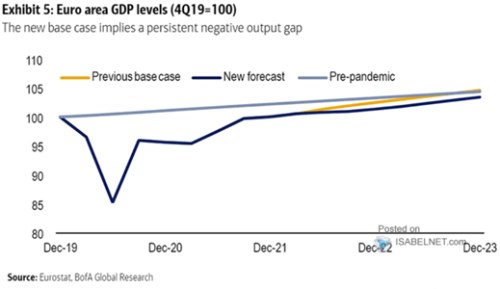

Následující graf je asi hlavně o tom, jak dlouho má podle projekcí BofA ještě přetrvávat negativní produkční mezera vytvořená během roku 2020 a přetrvávající déle, než se asi čekalo. Všimněme si ale nejdříve samotné světle modré přímky. Ta má ukazovat předchozí trend a zhruba můžeme říci, že ten by ekonomickou aktivitu během čtyř let do konce roku 2023 zvedl asi o 4 procentní body. Tedy růst HDP o 1 % ročně. Evropa se tedy v tomto „trendovém“ ohledu asi více blíží japonskému standardu než americkému a poukazuji na to i v souvislosti s tím, že americké valuační násobky nejsou ve srovnání s těmi evropskými tak vysoko náhodou.

Zdroj: Twitter

BofA tedy v grafu hlavně ukazuje, že podle jejích nových projekcí nedojde k uzavření produkční mezery v roce 2023, ale znatelně déle, pokud vůbec. Produkční mezera je rozdíl mezi aktuálním produktem a produktem potenciálním – takovým, které by ekonomika měla dosahovat při maximálním udržitelném využití kapacit. BofA stejně jako řada dalších (někdy včetně mě) dává rovnítko mezi trend a tento potenciál. Relevance trendu je asi vyšší v dobách „standardních“, ale nižší v dobách, kdy je hodně věcí jinak. Což je ta současná a takto derivovaná produkční mezera pak může spíše být oním v úvodu zmíněným produkčním mizerou.

Problém s odhadováním produkčních mezer je nyní ale asi nejlépe patrný na tom, jak vysoko se drží nepřecházející přechodná inflace. Nelze totiž dost dobře mít zároveň negativní produkční mezeru (volné kapacity) a dlouhodoběji vyšší inflaci. Do určité míry se tu pak bavíme o samotné definici potenciálu s tím, že jeho aproximace trendem je v takové situaci ještě ošemetnější. Nemluvě o věcech, jako je endogenní nabídka – tendence nabídkové strany ekonomiky/jejího potenciálu posouvat se stejným směrem jako skutečná ekonomická aktivita. Kvůli investicím, stavu lidského kapitálu a podobně.

V ekonomii a financích se prostě operuje s řadou proměnných, které dávají teoreticky a logicky smysl, ale nejsou přímo pozorovatelné. Stačí je „jen“ odhadnout, jenže odhady se v praxi značně liší. A to poněkud snižuje použitelnost/spolehlivost celého konceptu. Klasickým příkladem je riziková prémie akciového trhu: Na jednu stranu víme, že akcie kvůli vyššímu riziku vynáší více, než dluhopisy považované za bezpečné. Na stranu druhou ale dovedeme výši této rizikové prémie změřit jen zpětně (porovnat historické výnosy akcií a dluhopisy). Dopředu to bez předpokladu ohledně dlouhodobého růstu dividend spočítat nelze a jeho malé změny s odhadem prémie hýbou znatelně.

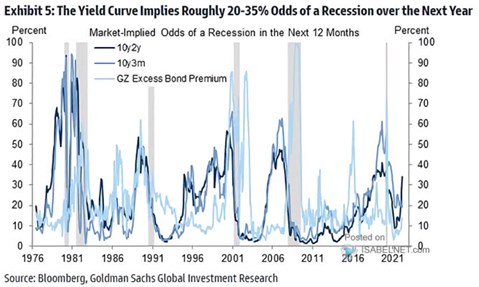

Na závěr malý úkrok stranou. V pátek jsem tu mimo jiné zmiňoval pravděpodobnost recese v USA kalkulované z výnosových křivek. Tehdy uvedený graf implikoval pravděpodobnosti hodně nízké, ale dochází na základě křivek k trochu jinému závěru – viz následující obrázek. Stále ale nic alarmujícího:

Zdroj: