V se nedomnívají, že příští rok přijde recese, zisky by ale podle analytiků banky měly růst jen minimálně. Podíváme se na tyto predikce a přidáme pár úvah o dlouhodobějším výhledu, o kterém by se dalo uvažovat na základě historického vztahu mezi ekonomickou aktivitou a ziskovostí obchodovaných firem.

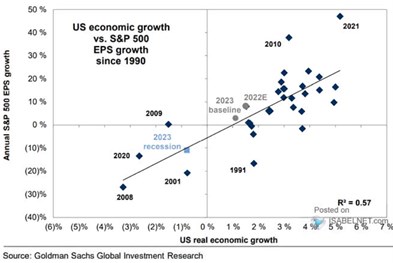

Goldman Sachs v následujícím obrázku srovnává vývoj reálného produktu v ekonomice USA a vývoj zisků obchodovaných společností. Body je proložena nějaká přímka, korelace ale neuchvátí. Což není zase tak překvapivé. Jednak je srovnávána reálná proměnná (HDP) s nominální (zisky), takže vztah mezi nimi rozvolňuje inflace. Vývoj zisků firemního sektoru je vedle růstu ekonomiky také ovlivněn i měnícím se podílem zisků na příjmech. A pak jde také samozřejmě jen o zisky obchodovaných firem, které svou strukturou nekopírují celý korporátní sektor.

Zdroj: Twitter

V roce 2008 ekonomická aktivita klesla o více než 3 %, zisky se propadly o téměř 30 %. V roce 2021 ekonomika rostla o téměř 6 %, zisky téměř o 50 %. Rozptyl je tedy mohutný, pro letošní a příští rok ale v čekají relativně modelovou vazbu mezi hospodářskou aktivitou a ziskovostí obchodovaných firem. A to konkrétně takovou, že příští rok by měla ekonomika růst asi o 1+ % a zisky asi o 2 – 3 %. Prostředí nízkých procent.

Všimněme si, že proložená přímka implikuje ziskové recese už ve chvíli, kdy růst ekonomické aktivity klesne pod 1 %. Co je ale možná nejzajímavější, je růst kolem 2 %. Proč? Podle řady odhadů jde totiž potenciál amerického hospodářství. Tedy dlouhodobě udržitelný růst daný vývojem produktivity a výrobních faktorů. Kdybychom se i zde řídili proloženou přímkou, tak odpovídající „udržitelný“ růst zisků by se pohyboval tak max. kolem 5 %.

Pro zajímavost: Dejme tomu, že by šlo o prostředí, kdy by se inflace vrátila k 2 %. Nominální růst ekonomiky by tak dosahoval 4 %. Dejme tomu, že výnosy desetiletých dluhopisů by dosahovaly stejné výše, tedy 4 %. S rizikovou prémií na 5,5 % by tedy požadovaná návratnost u akciového trhu dosahovala 9,5 %. Pokud by obchodované firmy vyplácely 55 % svých zisků na dividendách a zisky rostly zmíněným tempem, férové (popsaným fundamentem ospravedlněné) PE by se pohybovalo na hodnotě 12,22 (onen výplatní poměr dělený rozdílem požadované návratnosti a růstu).

Současné PE se pohybuje kolem 17, je tedy vysoko nad onou hypotetickou hodnotou. Což znamená jediné, v jednom či více předpokladech je trh optimističtější. Jinak řečeno, je optimističtější ohledně poměru požadované návratnosti a očekávaného růstu. Citlivost je tu ale hodně vysoká – pokud by zisky rostly ne o 5 % ale o 5,5 %, férové PE se už blíží 14. To může být jeden z důvodů, proč si akcie tak často prochází turbulentními časy – stačí relativně malá změna v odhadu dlouhodobého fundamentu a výsledné „férové“ hodnoty se značně mění.