Kdysi se občas v investičních diskusích probíral i takzvaný Fed model. Ten údajně používala americká centrální banka pro odhad toho, zda jsou ceny akcií na férových úrovních, anebo se od nich jedním, či druhým směrem odchylují. Dnes již o tomto modelu v podstatě neslyšíme a není divu. Mimo jiné možná proto, že jedna jeho část funguje pro predikce lépe, než celek.

Onen model pracoval s jednoduchým poměrem cen akcií a zisků očekávaných pro následující rok (PE). A k tomu s nominálními výnosy vládních dluhopisů. Výraz „model“ je snad až příliš vznešený, protože šlo prostě o rozdíl obráceného PE a výnosů desetiletých dluhopisů. Pokud tedy bylo PE například 20, EP bylo 5 %. Pokud výnosy dluhopisů dosahovaly 5 %, „model“ ukazoval, že akcie jsou férově naceněny (rozdíl EP a výnosů byl u nuly). Pokud bylo EP níže než výnosy, akcie by byly podle modelu příliš drahé (PE bylo relativně k výnosům příliš vysoko). A naopak.

Za oním předpokladem, že EP by se mělo rovnat výnosům dluhopisů, stály jen relativně krátké historické periody, tedy velmi omezená empirie. Co se týče teorie, je to ještě slabší: PE z fundamentálního hlediska skutečně závisí na bezrizikových výnosech. Ale také na rizikových prémiích a očekávaném dlouhodobějším růstu zisků. A také na tom, jaký je poměr dividend k ziskům. Říci, že to vše je férově nastaveno ve chvíli, kdy se zrovna EP rovná výnosům, je, řekněme, odvážné.

Proč tu ale vlastně rozebírám slabiny něčeho, co se stejně už v podstatě nepoužívá? V první řadě proto, že na srovnání EP s výnosy dluhopisů narážíme relativně často i dnes. Ovšem bez explicitního, či implicitního dodatku, že by se „měly“ rovnat. Spíše se hovoří o tom, že historicky je EP relativně k oněm výnosů nízko, či vysoko. I takový pohled a možné dedukce by ale měly brát v úvahu, jaké jsou rizikové prémie a očekávaný růst. Pokud se ten nachází například dost vysoko, poměr EP k výnosům může být nízko, ale akcie nemusí být ani zdaleka předražené (tudíž náchylné na korekci). Tudíž nemusí být zralé na korekci, či nízkou dlouhodobou návratnost. A naopak.

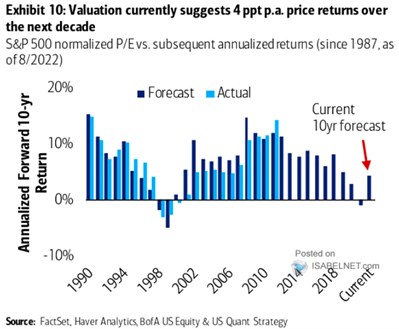

Vše výše uvedené bych dnes zakončil tím, že úplně nejjednodušší predikční „model“ má možná i v tomto případě nejvyšší vypovídací schopnost. Mám na mysli pouhé PE. O jeho predikční schopnosti pro dlouhodobější návratnost tu občas píšu, minulý týden jsme se na ní dívali u CAPE. Dnes bych chtěl ukázat následující graf od BofA, ve kterém nalezneme desetiletou návratnost predikovanou na základě PE a návratnost skutečně dosaženou:

Zdroj:

PE není ani zdaleka dokonalou věšteckou koulí, ale někdy se docela trefuje. Jeho současná výše by pak implikovala desetiletou budoucí návratnost ani ne 5 %. Všimněme si ale, že je to výrazně více, než v předchozích dvou letech. Což zapadá do příběhu, který tu také občas připomínám: PE letos znatelně korigovalo (a dává tak větší šanci vyšší budoucí návratnosti). Ale stále je na dost vysokých hodnotách. A tudíž jím implikovaná/předpovídaná budoucí návratnost je stále výrazně níže, než tomu bylo třeba po finanční krizi.