O výnosové prémii za malou likviditu či její úplnou absenci se na akciovém trhu moc nehovoří. Relevantní je tento koncept spíše v případě, že se snažíme dobrat nějakého odhadu hodnoty aktiva, které likvidní není. Jakých rozměrů taková výnosová prémie u nelikvidních aktiv může dosahovat? Či z pohledu z druhé strany - o co jsou akcie hodnotnější jen proto, že se obchodují na likvidním trhu?

Pokud vezmeme dvě jinak shodná aktiva s tím, že jedno se obchoduje na likvidním trhu a druhé ne, mělo by to druhé alespoň teoreticky nabízet vyšší návratnost. Ta by kompenzovala jeho vlastníka právě za to, že jej nemohou v případě potřeby rychle a bez velkých nákladů prodat. Takové aktivum by tedy mělo nabízet výnosovou prémii za malou likviditu, aktivum první relativně k druhému výnosový diskont. Jinak řečeno, pokud by obě aktiva generovala stejné cash flow, hodnota toho likvidního by byla výše.

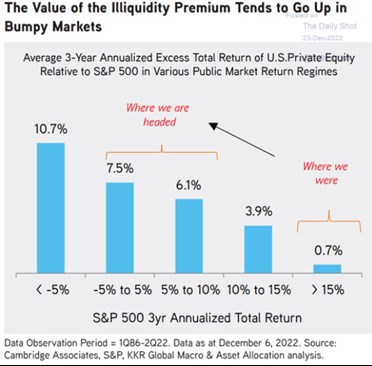

Odhadu výnosových prémií nelikvidních investic a zejména akcií je mnoho, pracuje se s nimi asi zejména při valuacích neobchodovaných firem. To vše zmiňuji v souvislosti s následujícím grafem, který ukazuje výnosovou prémii private equity v USA v závislosti na tom, jaká byla v posledních třech letech návratnost akciového trhu:

Zdroj: Twitter

Private equity firmy tedy nabízely návratnost převyšující návratnost akcií o 0,7 % během hodně býčího trhu až po 10,7 % během pořádného grizzlyho. Graf tedy silně naznačuje, že tu je nějaká souvislosti s návratností akciového trhu. V Cambridge Associates to interpretují konkrétně tak, že výše (výnosové) prémie za malou likviditu stoupá s tím, jak problematičtější je vývoj na akciovém trhu.

V duchu klasických finančních teorií by výše uvedené asi sedělo, protože v době poklesu trhů panuje často vyšší averze k riziku. A tudíž se zvedá požadovaná návratnost u rizikovějších aktiv - v širokém slova smyslu zahrnujícím i nelikviditu. Nicméně graf by podle mne mohl mít více interpretací (což by se také promítalo do relevance níže uvedeného). Zaměřme se nyní ale na onu otázku z úvodu – o kolik jsou akcie hodnotnější jen kvůli tomu, že se s nimi živě obchoduje:

Pokud vezmeme současné bezrizikové sazby a rizikovou prémii akcií odhadneme na 5,5 %, požadovaná návratnost by u nich měla být necelých 10 %. V grafu jsme tak implicitně ve středním poli s tím, že výnosová prémie nelikvidní obdoby akcií je pak 6,1 %. Jinak řečeno, požadovaná návratnost by pak u nelikvidních akcií měla být asi 16 % namísto cca 10 % u likvidních akcií.

Pokud by tok volné hotovosti u akcií byl stabilní, tak by v druhém případě byla jejich hodnota téměř o 40 % nižší. Pokud by cash flow rostlo v průměru o 4 % ročně, druhý případ by přinesl hodnotu o cca 50 % nižší**. Uvedený příklad a úvaha jsou hodně zjednodušeny, ale čísla z grafu by napovídala, že hodnota vytvořená likviditou trhu – eliminací výnosové prémie za likviditu, je docela masivní. A masivně cyklická (graf má zřejmě hlavně tuto pointu ve vztahu k diverzifikaci).

*Určité zmatení by mohlo způsobovat to, že kdybychom u likvidního a nelikvidního aktiva hovořili o hodnotách, tak u druhého bychom nacházeli hodnotový diskont (ekvivalent výnosové prémie) – obojí relativně k aktivu prvnímu.

**Jde mimochodem o ukázku toho, že cash flow s delší durací (druhý případ) je citlivější na změnu sazeb. Téma, o kterém se již dobu hovoří ve vztahu k růstovým firmám.