Akciové trhy se většinou věnují několika málo tématům, tím dominujícím jsou již řadu čtvrtletí sazby. Zejména to, na jakých úrovních se usadí a na jak dlouho. Trochu překvapivé pak může být, že sazby hodnotu akcií přímo neovlivňují. Neměly by se trhy věnovat něčemu jinému? Třeba výnosům na dluhopisech a také nákladu dluhového financování firem? Jak je tomu s nimi nyní?

Vezměme si v krátkosti základní fundamentální rámec: Hodnota akcie je dána současnou hodnotou hotovosti, kterou bude svému vlastníku přinášet. Pokud bude tedy akcie vynášet 10 dolarů ročně a požadovaná návratnost je 10 %, hodnota akcie 100 dolarů (10/10 %). Pokud by těch 10 dolarů mělo růst ročně o 2 %, hodnota akcie je 125 dolarů (10/(10 % - 2 %). A podobně. Sazby tu nikde přímo nejsou. Pokud se bavíme o jejich významu, hovoříme zejména o tom, z čeho je složených oněch 10 % požadované návratnosti: Z bezrizikových výnosů a rizikové prémie.

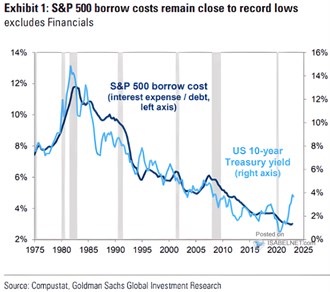

Za bezrizikové výnosy jsou obvykle brány výnosy desetiletých vládních dluhopisů. Existují argumenty pro a proti, ale asi nikdo nenavrhuje, aby za ně byly brány sazby Fedu. Ty tak do požadované návratnosti vstupují přes to, jak ovlivňují právě výnosy dluhopisů (popřípadě rizikové prémie). Následující graf konkrétně ukazuje, jak se dlouhodobě vyvíjely výnosy oněch desetiletých obligací. K tomu přidává jednu zajímavou proměnnou, kterou jsou náklady financování dluhem:

Zdroj: Twitter

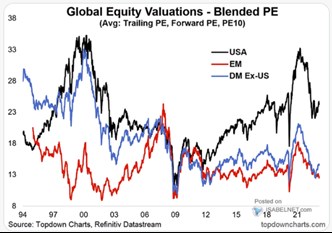

Výnosy desetiletých vládních dluhopisů se nyní pohybují kolem 3,5 %, naposledy tomu tak bylo před více než deseti lety. Tehdy se ale valuace amerického trhu pohybovaly mnohem níže, než nyní – viz černá křivka v následujícím grafu s mixem různých PE. Z onoho fundamentálního pohledu to znamená, že nyní by měly být mnohem níže rizikové prémie a/nebo mnohem výše růstový výhled (výhled budoucí ziskovosti a toku hotovosti). Ani jedno není přímo pozorovatelné, jednu proměnnou lze odvodit jen s předpokladem ohledně druhé. Říci ale můžeme na základě výše uvedeného (opět) to, že celkový optimismus (náklonnost k riziku a očekávání) je nyní hodně vysoko:

Zdroj: Twitter

Zítra se podíváme na pohyb a relevanci oné druhé v grafu zobrazené proměnné, kterou je náklad dluhového financování. Který se stále drží na extrémně nízkých hodnotách.