Na vrcholu internetové bubliny se americké akcie v indexu SPX obchodovaly s cenami, které byly asi 2,3násobkem tržeb. V roce 2022 si ceny dokonce sáhnuly na 3,2násobek tržeb. Od té doby došlo u tohoto valuačního měřítka ke korekci, ale stále se pohybuje zhruba na stejné úrovni, jako na vrcholu dot.com „iracionality“. Co si z toho vzít a co ne? Možná takový pohled trochu připomíná vtip o hledání ztracené peněženky pod lampou.

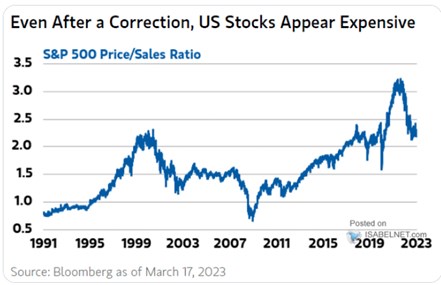

Následující graf by teoreticky mohl vyvolávat úvahy o tom, že americký akciový je (stále) v mohutné bublině srovnatelné s vrcholem té internetové. Jak jsem psal výše, poměr cen akcií k tržbám je totiž na podobných úrovních jako tehdy. A vysoko nad nějakým standardem let před finanční krizí a i řady let po ní:

Zdroj: Twitter

Občas tu píšu, že valuace amerických trhů ani přes proběhnutou korekci nejsou nijak nízko, spíše naopak. Výše uvedený obrázek ale může podle mne být spíše zavádějící, než ku pomoci. Důvod je prostý: Hodnota akcie je odvozena od toku hotovosti, který by podle očekávání měla přinášet svým vlastníkům. Pokud tedy už chceme používat nějaké valuační násobky, tím nejpřímějším by byl poměr cen akcií k volnému toku hotovosti (přesněji řečeno toku hotovosti, který zbývá na akcionáře po proplacení všeho, čeho je třeba).

Nedávno jsem zde na základě analýzy od psal, že právě poměr cen k volnému toku hotovosti není historicky tak vysoko, jako řada jiných valuačních násobků. Srovnání s poměrem cen k provoznímu toku hotovosti pak silně napovídá, že to je nižšími výdaji na investice. Kvůli nim jsou firmy schopny ze svých zisků pro akcionáře nyní „vytěžit“ více hotovosti než v minulosti. Tyto zisky jsou tak cennější a platí se za ně více.

Poměr cen k volnému toku hotovosti je ale navzdory výše uvedenému málo sledovaným měřítkem. Trhy se zaměřují nejvíce na PE, tedy poměr cen a zisků. Ten je nyní historicky stále vysoko, jedním z důvodů může být výše uvedený příběh o cash flow – zisky jsou „hodnotnější“, platí se za ně více. A nejvýše je historicky v grafu uvedený poměr cen k tržbám. Vysvětlení napoví následující graf s vývojem marží:

Zdroj: Twitter

Nejméně používaný je tedy poměr cen k toku hotovosti, který je zároveň nejrelevantnější. Méně relevantní je PE (protože se může měnit podíl cash flow na ziscích) a nejméně relevantní je (minimálně na úrovni celého trhu) poměr cen k tržbám (protože se mění ziskové marže a poměr zisků ke cash flow). Trochu mi to připomíná zmíněný vtip: Muž hledá večer na ulici ztracenou peněženku a přidá se k němu kamarád. Po chvíli marné snahy se jej zeptá, zda peněženku skutečně ztratil tady u té lampy. Ne, ale tady se dobře hledá, protože je tady světlo, zní odpověď.