Zdá se, že se množí názory, podle kterých budou sazby „výš po delší dobu“. Jinak řečeno, období velmi nízkých sazeb bylo jen historickou anomálií a podobně. K tomu je někdy přidáváno, že akciový trh ovšem stále počítá s brzkým poklesem sazeb a možná i jejich návratem směrem ke standardu let 2009 – 2019. V podobných diskusích mě osobně často chybí jedna podstatná věc.

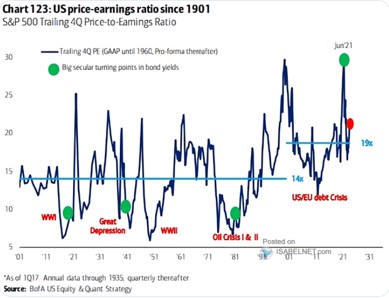

Následující graf ukazuje velmi dlouhodobý vývoj poměrů cen amerických akcií k ziskům (vykázaným za posledních 12 měsíců). Body vyznačují změny v dlouhodobém trendu na dluhopisovém trhu, ale hlavně jsou tu jasně patrná dvě období nižších a vyšších valuací. To první je mnohem delší a jeho PE bylo v průměru na 14. To druhé začalo s novým tisíciletím a jeho průměrné PE je na 19. Mimochodem podle grafu se nyní trh nachází ještě nad tímto novým standardem):

Zdroj: X

Co se tak podstatného změnilo, že PE se systematicky zvedlo ze standardu 14 na 19? Možná se pletu, ale řadě názorů by asi dominoval posun směrem k nižším sazbám, výnosům dluhopisů a k větší nabídce likvidity. Proti takovému pohledu ale stojí třeba ono současné PE, které je ještě nad novým standardem, i když sazby už zase tak nízké nejsou (o likviditě se dá diskutovat – jde o to, zda jí měříme tokem, či zásobou). Hlavně by ale tento příběh byl jen polovičatý. Ano, opět nejde o sazby samotné, ale o jejich poměr k tempu růstu.

Představme si třeba svět, kde jsou sazby extrémně nízko, protože ekonomika se nachází v deflaci a recesi (včetně ziskové). Těžko pak asi hovořit o tom, že jde o prostředí vlídné pro akcie, které by zvedalo jejich násobky někam vysoko. Jako protipól si můžeme představit rychle rostoucí ekonomiku, kde jsou sazby sice výš, ale jejich poměr k tempu růstu je přívětivý. A násobky tak mohou být v tomto světě vyšších sazeb dost vysoko. Takže hovořit o samotných sazbách jako ukazateli vlídnosti prostředí je až zavádějící a platí to i nyní.

Zjednodušeně se pak podle mne dá říci, že poměr sazeb k tempu růstu je dán inflačními tlaky. Po roce 2009 ekonomika rostla relativně pomalu, ale inflační tlaky byly extrémně nízké a sazby tak byly ještě pod tempem růstu. Tedy prostředí pro akcie vlídné. Pokud budou v následujících letech sazby skutečně relativně vysoko, samo o sobě to moc neříká. Záleží na tom, proč. Pokud to bude kvůli vysokému nominálnímu růstu taženému zejména růstem reálným, poměr sazby/růst může být opět hodně příznivý. Pokud to bude kvůli inflaci, platil by zřejmě opak.