tvrdí, že riziková prémie amerického akciového trhu se znatelně zvedla ze svého nedávného dna. Pokud jí vnímáme jako jedno z valuačních měřítek, značilo by to zlevnění akcií. Je ale docela dobré zasadit si tuto změnu do historického kontextu. A k tomu dnes přidám trochu detailnější vysvětlení toho, o čem se v případě této „prémie“ vlastně (ne)bavíme.

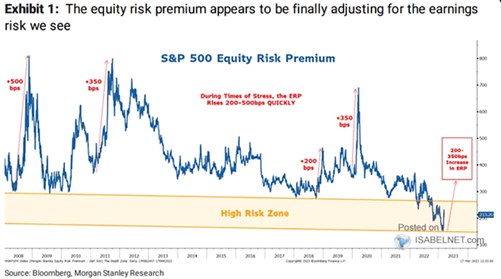

Morgan Stanley v grafu ukazuje historické a aktuální hodnoty toho, co nazývá onou rizikovou prémií akciového trhu. Ve skutečnosti o prémii nejde, spíše o ukazatel celkového optimismu – viz níže. S tím, že čím nižší hodnoty, o to vyšší optimismus, a naopak. Graf jsem tu ukazoval před časem s tím, že křivka dosahuje mimořádně nízkých hodnot. Od té doby se hodnoty posunuly výrazně nahoru. Nicméně stále se pohybují v rozmezí, které MS nazývá zónou vysokého rizika:

Zdroj: Twitter

Co tedy křivka v grafu skutečně ukazuje? Hodnotu a snad i cenu akcií můžeme díky práci pana Gordona spočítat tak, že dividendy očekávané v příštím roce vydělíme rozdílem mezi požadovanou návratností a očekávaným dlouhodobým růstem dividend:

P = D / (R – G)

Pokud jsou tedy dividendy například 10 dolarů, požadovaná návratnost 12 % a očekávaný růst dividend 2 %, hodnota akcie, či trhu je 100 dolarů. Pokud nechceme pracovat přímo s dividendami, ale zisky, vyjádříme dividendy jako zisky vynásobené tzv. výplatním poměrem POR (podíl dividend na ziscích). A požadovanou návratnost můžeme vyjádřit jako součet bezrizikových sazeb Rf a rizikové prémie akciového trhu RP:

P = (E * POR) / ((Rf + RP) – G)

Morgan Stanley hodnoty v grafu počítá jako rozdíl mezi tzv. ziskovým výnosem (obrácené PE) EP a bezrizikovými sazbami Rf. Z výše uvedeného přitom jednoduše odvodíme, že:

PE = POR / ((Rf + RP) – G)

EP = ((Rf + RP) – G) / POR

Z poslední rovnice je zřejmé, že interpretovat EP mínus Rf jako rizikovou prémii RP je hodně velký skok. Prémie by to byla se 100 % výplatním poměrem a nulovým růstem. Přesto tento rozdíl a hodnoty v grafu mohou mít nějakou vypovídací schopnost. Jak jsem uvedl, viděl bych to jako ukazatel celkového optimismu. Čím nižší hodnoty, o to nižší rizikové prémie a/nebo vyšší růstová očekávání. A naopak. To vše s předpokladem, že se výrazně nemění POR. Jenže i to je někdy hodně silný předpoklad. Podle data od A. Damodarana bylo například POR v roce 2022 asi 31 %, ale dva roky předtím 41 %. V roce 2007 58 %, o dva roky později 27 %.

Morgan Stanley není ani zdaleka jediným subjektem, který rozdíl mezi EP a Rf v notné zkratce prezentuje jako rizikovou prémii akciového trhu. Výše uvedené ukazuje, že jde spíše o takové R-R-V skóre (riziko, růst, výplata)*. A podle něj se americké trhy pohybují stále v zóně vysokého optimismu (z určitého pohledu tedy v zóně vysokého rizika).

*To, že nejde o samotnou rizikovou prémii, nabývá mohutně na důležitosti v případě, že bychom hodnoty v grafu chtěli použít třeba pro odhad hodnoty nějaké společnosti. Nyní by se například podle grafu prémie pohybovala něco nad 2 %. Což je velký rozdíl třeba od Damodaranových odhadů z počátku roku pohybujících se téměř u 6 %.