Ve snaze postihnout trend ve vývoji inflace se tato očišťuje o volatilní ceny energií a potravin. Poté získáváme tzv. inflaci jádrovou a podobně se vlastně dá uvažovat o ziscích obchodovaných společností. U nich totiž může mít také smysl očištění od zisků energetického sektoru, namísto potravin pak o finanční sektor. Obojí má totiž svá specifika a může zakrývat nějaký podkladový trend. Jak to tedy s „jádrovými“ zisky vypadá?

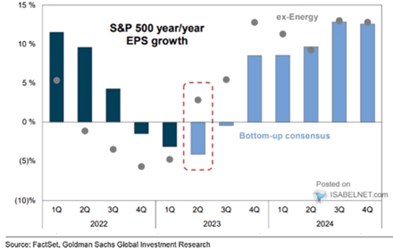

Podle následujícího grafu od táhla energetika růst zisků až do prvního čtvrtletí tohoto roku nahoru – bez ní by už před rokem jádrová ziskovost klesala a až doposud by byly poklesy vyšší. Nyní se pak karta obrací a jádrové zisky by podle predikcí konsenzu měly růst několik čtvrtletí znatelně rychleji, než zisky celkové:

Zdroj: X

Z hlediska hodnoty akcií není vlastně zase tak důležité, jaký bude vývoj během cyklu a následujících pár čtvrtletí. Nejdůležitější v grafu je jeho konec, tedy odhady toho, jak by zisky mohly růst dlouhodobě. Predikce se u zisků celkových a jádrových pochopitelně schází a zdá se, že podle uvedeného konsenzu by zisky měly dlouhodoběji růst o 13 %. A k tomu pár poznámek:

--Potenciál americké ekonomiky je nyní odhadován na cca 2 %, pokud by inflace klesla k 2 – 3 %, máme 4 – 5 % nominální potenciál. Tedy méně než polovina růstu odhadovaného v grafu. Což by znamenalo jediné – zisky (obchodovaných) firem by zvyšovaly svůj podíl na celkových příjmech a to celkem znatelně. Něco jiného by samozřejmě bylo, pokud by nové technologie zvedaly onen potenciál. Ale na nějakých reálných 10 % to asi nebude, takže onen podíl zisků by rostl tak jako tak.

--Dlouhodobý historický růst zisků a dividend dosahuje 6 – 7 %. Tedy asi polovinu toho, co vidíme v grafu (ale stále více, než je onen potenciál počítající s reálnými 2 % růstu).

--Včera jsem tu poukazoval na extrémně vysoké PEG současného amerického trhu. Poměr PE a konsenzu týkající se dlouhodobějšího růstu zisků se totiž pohybuje kolem 1,8. Dostaneme jej konkrétně tak, že současné PE u 19 vydělíme 10,6 % konsenzem dlouhodobějšího růstu. Pokud bychom místo toho použili oněch 13 % z čísel pro rok 2024, PEG bude cca na 1,46. To už jsou „jen“ cca předchozí vrcholy dosažené po roce 1995 (vyjma 2020).

Pokud investor dá více na aktuální dění a cyklický vývoj, graf říká, že jádrové zisky by už měly znatelně růst a ty celkové brzděné energetikou by se měly záhy přidat.