Zdá se mi, že panuje, či donedávna panoval, docela jasný konsenzus ohledně toho, co přijde po posledním zvednutí sazeb – akciím bude otevřena cesta k dalšímu růstu. Co k tomu říká historie? A co volatilita?

Bank of America v následujícím grafu poukazuje na velký rozdíl v návratnosti akcií poté, co v minulosti skončil cyklus zvedání sazeb. Rozlišující proměnnou je tu vývoj inflace, což není zřejmě v rozporu s intuicí: Pokud v době posledního zvýšení sazeb inflace jasně klesá a/nebo se už drží na nízkých úrovních, pravděpodobnost návratu k dalšímu vynucenému růstu sazeb je malá. Určitě menší, než když se inflace k poklesu nemá a/nebo se drží na vyšších úrovních.

Tabulka ukazuje, že rozdíly v návratnosti akcií tu jsou skutečně znatelné. Šestiměsíční návratnost v dezinflačním prostředí dosáhla po posledním zvýšení sazeb 13,1 % a jen jednou akcie v takovém prostředí klesaly. Naopak v případě pokračujících inflačních tlaků byl průměr na mínus 6,4 % a výjimkou nebyly i znatelné poklesy:

Zdroj: X

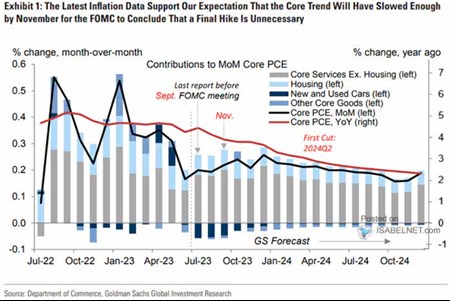

Jak se tedy bude dál vyvíjet inflace? Názory se nepřekvapivě rozdělují na dva tábory. Jeden tvrdí, že je třeba dál utahovat, protože kořen inflace ještě drží. Podle druhého hrozí spíše, že to Fed přežene a inflační tlaky již znatelně klesají. Trhy se ve svém pohledu zřejmě stále výrazně přiklánějí ke scénáři znatelně klesající inflace, následující graf ukazuje predikce od . Ty by současné prostředí také pasovaly spíše do druhé části výše prezentované tabulky:

Zdroj: X

Dodal bych, že z pohledu fundamentu nejsou sazby zase tak důležitou proměnnou. V tom smyslu, že rozhodující jsou výnosy dlouhodobých dluhopisů, které u akcií spolu s rizikovými prémiemi určují požadovanou návratnost. Obecně se dá sice říci, že čím výše jsou sazby krátkodobé, tím výše jsou ty dlouhodobé a naopak. Jde ale i o rozdíl mezi nimi, což je zřejmé právě nyní, kdy je výnosová křivka v inverzi – dlouhodobé výnosy se nachází pod krátkodobými. Čeká se, že křivka se dříve nebo později dostane do svého běžného tvaru, ale k tomu může dojít poklesem výnosů krátkodobých, nebo dalším růstem těch dlouhodobých (nebo kombinací obojího). Čemuž jsem se v posledních dnech docela věnoval ve svých úvahách.

Na samotný závěr ještě připomínka analýzy, která ukazuje, jak velký vliv na akcie má volatilita sazeb. „Uklidňování“ volatility, respektive očekávání na straně sazeb Fedu by tu tedy mělo mít jednoznačně pozitivní dopad. Ale to jsme opět u toho, jaké inflační prostředí bude panovat.