Poslední dva příspěvky jsem věnoval návratnosti amerických trhů v příštím roce. Přesněji řečeno jsme trochu rozebírali hlavní scénář od a scénáře vedlejší. Z tohoto rozboru bylo celkem jasné, že situace je, jako obvykle, docela otevřená. Proč se tedy navíc zabývat návratností akcií během deseti let?

U předpovědí počasí se říká, že má smysl na jeden, či maximálně pár dní dopředu, s prodlužující se periodou ale prudce klesá spolehlivost předpovědí. A akcií to může být podobné a zároveň jiné. Podobné v tom, že dnes si například můžeme být relativně jisti, že index SPX do konce týdne neuzavře třeba na 5000 bodech a bude se pohybovat relativně blízko 4550 bodům. S délkou predikované doby ale tato jistota bude klesat, vějíř se bude rozevírat. Pak je tu ale určitá korelace, neřkuli závislost mezi valuacemi a dlouhodobou návratností.

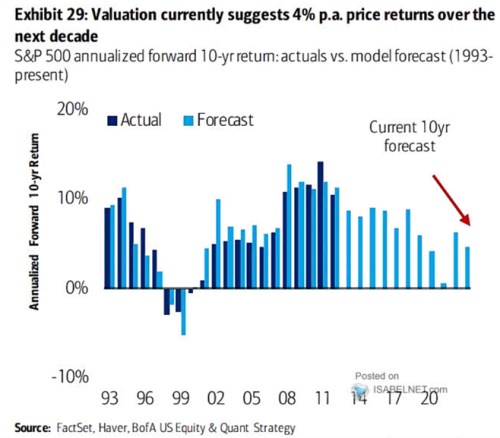

Tuto závislost jdoucí od valuací k následné dlouhodobé návratnosti vidíme většinou zobrazenou jako skupinu bodů, kde jsou na ose x valuace a na ose y je následná desetileté návratnost. Body je proložena přímka, či křivka, která má do dokonalosti daleko, ale přece jen je tu patrný nějaký negativní a intuitivní vztah – čím vyšší současné valuace o to nižší budoucí návratnost a naopak. v následujícím grafu ukazuje trochu jiný přístup – tento historický vztah používá pro predikce v každém z vyznačených roků. A ty porovnává s tím, jaká byla skutečná desetiletá návratnost po tomto roce.

Hodně podobné jsou predikce a dosažená návratnost například pro rok 1993 – valuace implikovaly následnou desetiletou návratnost kolem 8 – 9 % a té taky bylo skutečně dosaženo. Naopak rozdíl je velký třeba pro rok 2001. Ale i tento pohled od BofA celkem ukazuje, že valuace (tedy aktuální poměry cen a zisků - PE) nějakou vypovídací schopnost ohledně dlouhodobějšího vývoje mají.

Zdroj: X

Pointou grafu je tedy ukázat, jak si tento pomyslný predikční model vedl v minulosti. A co implikuje pro následujících deset let. Jsou to ona 4 % ročně, což mírně řečeno není mnoho ať už se na to díváme jakkoliv. Včetně porovnání se současnými výnosy desetiletých vládních dluhopisů pohybujícími se kolem 4,5 %. Tato predikce přitom samozřejmě stojí i na současných hodně vysokých valuacích, které jsou dány celkovým optimismem – tedy jak nízkými rizikovými prémiemi, tak vysokým očekáváním růstu ziskovosti obchodovaných firem.

A určitý paradox na závěr: Pokud by většina investorů v tuto predikci skutečně věřila, zároveň by jí tím znehodnotila. Došlo by totiž k prodejům akcií, protože ty by byly za očekávaná 4 % ročně nezajímavé. Prodeje by skončily ve chvíli, kdy by ceny klesly dostatečně na to, aby se budoucí návratnost zvedla (cca na bezrizikové výnosy plus prémie, tedy třeba 4,5 % + 5,5 %).