Na trhu se docela často hovoří o tom, že investoři mají někdy velkou averzi k riziku, někdy jsou mu naopak nakloněni. Dříve bylo toto chování často přímo spojováno s tím, jak je nastavena monetární politika. Ale posledních pár let takové jednoduché teorie vyvrací. Averze k riziku je totiž již nějakou dobu, zdá se, hodně nízko. Ale sazby vysoko a rozvaha Fedu se snižovala. Občas tu přitom píšu, že v řadě diskusí dost pomůže, pokud si přesněji zadefinujeme, o čem je vlastně řeč. Detailně jsem se tu proto věnoval třeba tomu, co vše může být „likvidita“. Co ona averze k riziku?

Učebnicově můžeme averzi k riziku popsat následovně: Představme si, že někdo si může zvolit mezi dvěma možnostmi – dostane 500 Kč, nebo se účastní sázky, ve které může z 50 % pravděpodobností získat 1000 Kč a s 50 % pravděpodobností nic (založeno třeba na hodu mincí, v pomyslném průměru dostane také 500 Kč). Pokud jsou pro někoho obě možnosti stejně atraktivní, je v tradiční terminologii k riziku neutrální. Pokud by někdo preferoval hod mincí (lákala by jej zejména ona výhra 1000 Kč), měl by k riziku náklonnost. Pokud by zvolil 500 Kč, protože by nechtěl riskovat nulu, je k riziku averzní.

Jde tedy o to, jak daný člověk posuzuje jednotlivé možnosti – jak moc nepříjemná je mu ztráta relativně k příjemnosti výhry. Což už je obecnější definice, která se dá jednoduše vztáhnout k akciovému trhu. Paralelu k výše uvedenému příkladu pak můžeme v principu vytvořit s bezrizikovými výnosy – výnosy vládních dluhopisů Ty jsou onou jistou pětistovkou. A obecně se předpokládá, že nejisté výnosy/ztráty na akciích musí být kompenzovány tím, že akcie nabídnou průměrnou očekávanou návratnost vyšší, než bezrizikové dluhopisy.

Je to jako bychom ve výše uvedeném případě zvedali onu 50 % výhru z 1000 Kč do chvíle, kdy by již averzní investor vážil obě možnosti stejně. Mohlo by to být třeba na 1200 Kč. Pak by průměr (nula a 1200 Kč) byl na 600 Kč. Jsme tedy 100 Kč nad jistými 500 Kč a to už by byla dostatečná prémie na to, aby rizikově averzní investor vážil obě možnosti stejně. Podobné cvičení si přitom může udělat každý sám u sebe zjistit, jak moc velkou averzi k riziku má, či zda dokonce není riziku nakloněn.

Podle některých odhadů se nyní rizikové prémie na akciích nyní pohybuje na docela nízkých číslech. Například jí na podzim minulého roku odhadoval v USA na 3 %, zatímco dlouhodobé průměry se mohou pohybovat mezi 5 – 6 %. Pokud by pak někdo dokonce tvrdil, že prémie jsou u nuly (stává se), či dokonce pod ní, nutně by to znamenalo, že investoři jako celek přepnuli do mustru náklonnosti k riziku popsanému výše. Obrazně jim pak místo 500 Kč stačí třeba hod mincí s nulou a 900 Kč. To je podle mne ale spíše nepravděpodobný extrém a odhady nulových prémií odrazem špatné metodologie.

I tak ale investoři nyní požadují od akcií zřejmě hodně nízké kompenzace za riziko a nejistotu, která se s nimi pojí. Spolu s vyššími růstovými očekáváními stojícími na vizích nových technologií to táhne ceny a valuace na hodně vysoké úrovně. Zatímco u onoho růstu je vysvětlení jednoduché, u nízkých rizikových prémií už to úplně neplatí. Jak jsem psal, monetární politika jim nenahrává, makroprostředí také není zrovna definicí stability a jistoty. Alespoň částečné vysvětlení snad může jít také ze strany nových technologií. Jednak investoři můžou věřit, že AI a spol budou ekonomiku i zklidňovat (včetně tlumení inflace). A jednak je při dohadech těžké oddělit očekávaný růst a prémie.

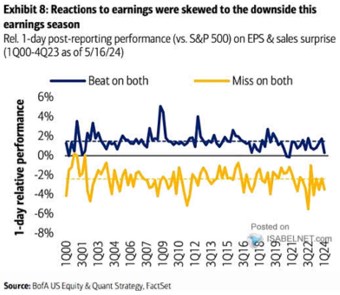

Na závěr bych chtěl připomenout jeden obrázek z minulého týdne. Lze totiž říci, že pokud investoři vykazují averzi k riziku, měli by také více reagovat na negativní překvapení při zveřejňování čtvrtletních výsledků, než na překvapení pozitivní - nepříjemnost prvních je při stejně velkém překvapení větší, než příjemnost druhých. Jejich reakce právě shrnuje tento graf:

Zdroj: X

V průměru je tedy negativní reakce někde nad 2 %, pozitivní reakce zase znatelně pod 2 %, což by nám uvedenou teorii potvrzovalo. Slabá stránka je v tom, že graf neukazuje míru pozitivních a negativních překvapení. Může tak teoreticky docházet k tomu, že ta první jsou systematicky nižší, než ta druhá.