Podle některých interpretací jsou nyní akcie relativně k dluhopisům „méně atraktivní“. Nebo dochází ke změně toho, čím akcie dluhopisům konkurují?

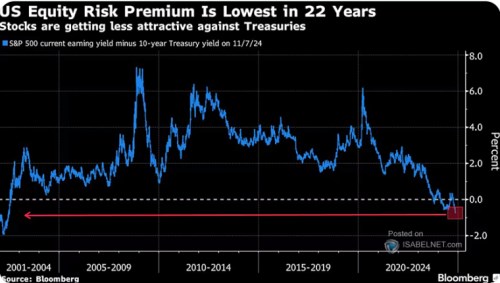

V následujícím grafu je poměrně často diskutovaný rozdíl mezi obráceným PE a výnosy desetiletých vládních dluhopisů. Obrázek tedy porovnává „výnosy“ akciového trhu (poměr zisků k cenám akcií EP) a výnosy obligací. Jejich rozdíl nyní dosahuje hodně nízkých hodnot, opačných extrémů bylo nepřekvapivě dosaženo během finanční krize, či na počátku roku 2020. Tehdy byl poměr cen k ziskům (PE) k výnosům dluhopisů hodně nízko (EP k výnosům hodně vysoko). Nyní jsou valuace k výnosům hodně vysoko (EP hodně nízko):

Zdroj: X

První komentář ke grafu říká, že riziková prémie akciového trhu je nyní nejníže za posledních 22 let. Tj., onen rozdíl mezi ziskovým výnosem a výnosy dluhopisů je interpretován jako riziková prémie trhu. Pokud někdo čte mé příspěvky častěji, mohl si všimnout, že takový pohled považuji za určitý nešvar a přílišné zjednodušení. Onen rozdíl v sobě totiž vedle prémie má i očekávaný růst zisků a dividend. Což není žádný detail, naopak. Křivka v grafu tak místo prémií ukazuje spíše celkový optimismus odrážející jak averzi k riziku, tak růstová očekávání.

Druhý komentář ke grafu říká, že akcie se ve srovnání s vládními dluhopisy stávají méně atraktivní. Myslí se tím to, že ve srovnání s nimi „vynáší“ méně a méně. V první řadě bychom takové prohlášení měli ale zakládat ne na ziskovém, ale dividendovém výnosu. A to, že akcie na dividendách vynáší méně a méně (ve srovnání s dluhopisy), nutně neznamená jejich nižší relativní atraktivitu. Jde spíše o to, že se jejich návratnost v očích investorů přesouvá více k budoucímu cenovému posílení a budoucím dividendám (namísto k těm současným). Graf tak z tohoto pohledu není ani tak o výnosech, ale relativním riziku a typu rizika.

Graf každopádně říká, že celkový optimismus je nyní na trhu hodně velký. Za posledních 24 let byl podobný jen při vyfukování internetové bubliny. Tedy byl ale směr křivky směrem nahoru, nyní míří stále trendově dolů. A akcie nyní „soupeří“ s dluhopisy hodně málo na základě současných ziskových výnosů, jejich atraktivita se přesouvá směrem k budoucím/očekávaným dividendám a cenám. Pokles onoho poměru byl přitom dán jak tím, že rostly výnosy dluhopisů, tak tím, že akcie nereagovaly poklesem valuací (růstem EP). Valuace naopak na základě cyklických a strukturálních příběhů rostly v očekávání budoucího boomu zisků.