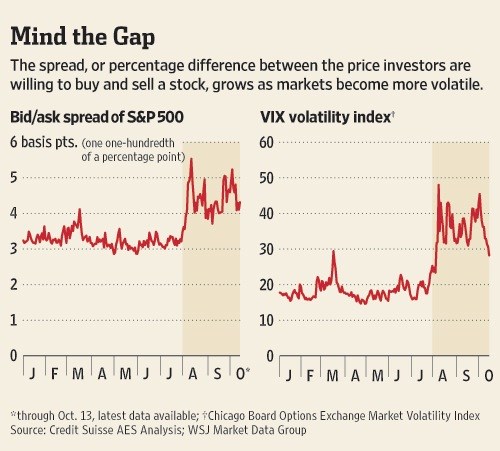

Pokud na akciovém trhu roste volatilita, rozšiřují se i bid-offer spready. To je přirozené, protože volatilita není bezpečná a zvyšuje hrozbu, že cena půjde proti tvůrcům trhu. Ti tak požadují širší spready mezi nákupní a prodejní cenou. Grafy ukazují vývoj bid-offer spreadů a indexu volatilit VIX:

Znamená ale uvedený vývoj, že se v samotné podstatě fungování trhu objevují trhliny, jak tvrdí například WSJ? Spready ve výši 4 - 5 bazických bodů se nejeví jako nějak zvlášť škodlivé. Není to tak dávno, kdy se ceny akcií na burze v New Yorku kótovaly v osminách dolaru. To znamená, že dvacetidolarová akcie se obchodovala s minimálním spreadem 60 bazických bodů. A Evropa jde dokonce tak daleko, že zvažuje zvýšení nákladů obchodů s akciemi – navrhovaná daň z finančních transakcí by měla dosáhnout 10 bazických bodů.

Likvidita akciového trhu představuje v současnosti ten nejmenší problém. Finanční krizí jsme prošli bez jejího významného poklesu. A i během nejhorších dnů byla situace lepší, než řekněme před deseti lety při dot-com bublině. Stížnosti na nedostatečnou výši likvidity pak často poukazují na něco úplně jiného. Jeden manager velkého hedge fondu například nedávno uvedl, že zkoušel koupit akcie Tempur-Pedic International Inc. v hodnotě 250 milionů dolarů. Kapitalizace tohoto výrobce matrací je přitom 4 miliardy dolarů. Tento pokus ale vzdal poté, co po prvních nákupech ve výši 20 milionů dolarů cena akcie příliš vzrostla. To, k čemu zde skutečně došlo, byl pokus o získání více než 6% podílu ve firmě s očekáváním, že nedojde k růstu ceny. Na efektivním trhu by ale v takovém případě cena vzrůst měla!

Je možné, že někdy v budoucnu se ETF mánie dostane do takového bodu, že nákup jednotlivých akcií bude stále složitější. Jde ale o teoretickou obavu, která se zatím nenaplňuje. Namísto toho vidíme racionální chování trhů, kde spready odrážejí celkovou volatilitu. To není rozpadající se trh, to je trh efektivní.

(Zdroj: Blog Felixe Salmona)