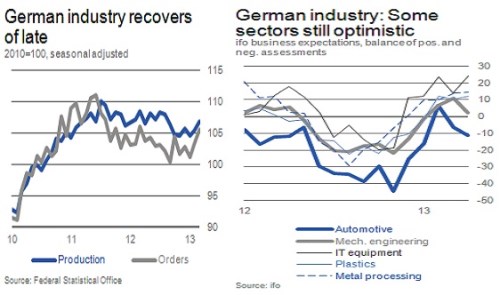

Nemilé překvapení nám v prvním čtvrtletí připravila naše ekonomika. Najít světlo na konci tunelu je zatím poměrně těžké. Jejich potenciální zdroje bych rozdělil na dvě skupiny – vývoj v zahraničí a zejména v Německu a domácí stimulace (či absence brzdění). Jak ukazuje první graf, v německém průmyslu dochází k určitému oživení a při absenci negativních šoků se dá čekat, že tento trend bude dále pokračovat. Jak ukazuje druhý graf, sektory vedoucí cyklus signalizují zlepšení, zatímco sektory „zpožděné“ jsou stále v útlumu. Celkově můžeme obrázek považovat za smíšený. Tak hluboké jsou ale problémy eurozóny, že smíšenost Německa a pouhá přežívající naděje na dohledný růst jsou dobrými zprávami. Diskuse o tom, zda je vůbec možné, aby se Německo odtrhlo od zbytku eurozóny, je stále relevantní (viz např. Koruna začne posilovat, naše ekonomika růst a Německo se odtrhne).

Slabost naší ekonomiky pak opět živí úvahy nad tím, jak a zda vůbec může pomoci domácí ekonomická politika. Na rozdíl od většiny si nemyslím, že by v naší situaci nešlo provádět efektivní fiskální stimulaci. Věřím, že s efektivně fungující státní správou by se našlo dost potřebných investičních projektů s pozitivní NPV. Je to velké množství pijavic, které jsou přisáty na veřejném sektoru, které efektivně stimulaci znemožňují, ne naše velká otevřenost. Zde je tedy třeba být skromný a spokojit se s rozumnou fiskální konsolidací nedoprovázenou sentiment drtícími řečmi o rozpočtech krve a slz, apod.

Co se týče monetární politiky, udělejme si nejdříve krátký průzkumný výlet do zahraničí. ECB je podle některých měřítek uvolněná, podle některých ani ne, každopádně je ale kvůli fragmentaci eurozóny ve složité situaci. Fed drží velmi uvolněnou politiku, které se podle některých názorů dokonce daří vyvážit fiskální brzdy. Připomeňme si, že QE nemá a nikdy nemělo fungovat tak, že zvýší objem rezerv v systému a banky z nich začnou tvořit nové úvěry. Objem rezerv je jen průvodním jevem toho, že Fed nakupuje aktiva, snižuje tak jejich výnosy a zvyšuje ceny, což by se mělo projevit jak na investicích, tak na spotřebě a oddlužení. Můžeme vyjmenovat několik kurvítek, které tento proces doprovází, ale doposud to funguje.

Ještě extrémnější mix fiskálního utažení a monetárního uvolnění najdeme ve Velké Británii. Té se růstově tolik nedaří, což bude na jedné straně odrazem fiskální konsolidace, ale také tím, že tato země je mnohem více provázána s chřadnoucí eurozónou. A pak je tu samozřejmě japonská Abenomie. V principu jde o agresivní kombinaci fiskálního a monetárního uvolnění, kde významnou roli hraje „kredibilní“ závazek centrální banky, že zvýší inflaci. O tom, jak jsou podobné závazky kruhovou referencí a násobnými rovnováhami toho můžeme napsat hodně, doposud se každopádně zdá, že proces funguje. Do konečného ortelu je sice hodně daleko, je ale jasné, že mimořádná situace si žádá mimořádné prostředky. Za zdůraznění pak stojí, že ani u Fedu, ani u BoJ není primárním cílem oslabení kurzu měny a růst tažený exporty, ale podpora domácí poptávky. I když se nikdo kvůli rostoucím exportům určitě zlobit nebude.

Nyní zpět domů. Nákup vládních dluhopisů popř. dalších aktiv by v našem prostředí reálné ekonomice mnoho nepomohl. Tj. neprojevil by se snížením nákladu kapitálu pro firmy, ani zvýšením spotřeby domácností. V podstatě jediným diskutovaným tématem je tak kurzová intervence. Jak si pravidelnější čtenáři mých elaborátů mohli všimnout, jsem k ní poněkud skeptický. Zajímalo by mě především to, jaký by byl čistý efekt tohoto kroku na celkovou poptávku. Tj. včetně vlivu na dovozy a příjmy, které zůstanou k dispozici pro domácí spotřebu a včetně tzv. J-efektu, který jsem rozebíral v J-rvítkách. Jak jsem mohl zaznamenat, podobným úvahám se v ČNB věnuje jen paní Zamrazilová. Aby nedošlo k omylu – slabší koruna pravděpodobně na škodu není, ale ona se sama o sobě chová proticyklicky. Takže se bavíme o tom, nakolik je v současném prostředí (kontra)produktivní do jejího kurzu ještě zasahovat. Určitě by neuškodila nějaká jasná informace ze strany ČNB, která by šla nad rámec neustále opakovaného „slabší kurz pomůže a my jsme připraveni intervenovat“.

Věřím, že efektivní by byla obdoba Abenomie, stavěná na managementu očekávání. Na tu ale není co se týče útrap naší ekonomiky situace zralá. Naštěstí a doufejme, že to tak zůstane. Významnou blokující roli tu přitom hraje ta samá pijavicovost, která znemožňuje efektivní izolovanou fiskální stimulaci. Jsme tak odkázáni na ruce v klíně? Možná pomoc ekonomice musí podle mne u nás splňovat dvě podmínky. Musí mít obecné předpoklady efektivity a musí obcházet korupční sítě a struktury. To zní nenaplnitelně, ale není tomu tak. Nabízí se totiž úvahy o něčem podobném britskému Funding for Lending Scheme.

Nepochybuji o tom, že ČNB splňuje druhou ze jmenovaných podmínek a jak ukazuje zkušenost z Velké Británie, naplněna by mohla být i ta první. FLS byl implementován v červenci minulého roku a v jeho rámci podporuje centrální banka financování poskytované bankami soukromým subjektům. Podle dostupných dat se tím snížily náklady financování a to zejména v segmentu malých a středně velkých podniků, i když k výrazné změně celkového objemu úvěrů nedošlo. Program je přesto dále rozšiřován a je považován za úspěch. Něco podobného by mohlo být základem rozumné Czechonomie. Pokud se situace začne třeba kvůli Německu zlepšovat, zůstanou podobné úvahy jen teorií. V horším případě se o ní budeme za čas bavit více.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.