Možná by to k tomu svádělo, ale nadpis není vyjádřením se k současnému dění na naší domácí politické scéně. Pokud by byl, museli bychom se nutně zaobírat otázkou, ke komu bychom zvolali „prosím, přijďte“. Já bych zde dosti tápal, zdá se mi, že většinou platí ono „ti co mohou a umí, nechtějí, a ti co chtějí nemohou a neumí“. Držím se tedy svého kopyta a nadpis používám jako zkratku pro něco úplně jiného.

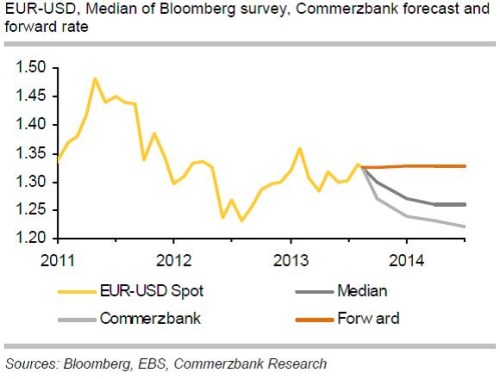

Tématem mých nedávných přípěvků bylo to, jak složité ve skutečnosti jsou zdánlivě povrchní tanečky kolem tržních očekávání (viz „Ceny jsou jedna věc, očekávání druhá“). Vedle toho jsme se zde nedávno zamýšleli nad eurodolarem. Shodou okolností nyní přichází Commerzbank s následujícím mé úvahy fůzujícím obrázkem. Ten ukazuje vývoj eurodolaru, kurz očekávaný trhem a kurz očekávaný analytiky (či přesněji řečeno medián průzkumu mezi nimi, což může být něco úplně jiného). Commerzbank přidává svá očekávání, která hovoří o tom, že dolar bude do roka a do dne mnohem silnější než čeká trh i analytici.

Commerzbank se ve své projekci opírá o tradiční pokrizový rámec – tedy o to, zda bude svou politiku více utahovat Fed, či ECB. Podle jejího názoru Fed „dříve či později“ ubere plyn (měli bychom si ale zvykat na výraz „tapering“ - i když je to další ne moc malebné slovo, bude tu s námi ještě dlouho). ECB je naopak kvůli vývoji na periferii uzamčena v uvolněné politice daleko více, což by nakonec mělo na euro dolehnout.

Nás by ale namísto tohoto poměrně „profláknutého“ scénáře mohla zaujmout spíše kombinace, kterou nabízí grafem implikovaný vývoj eurodolaru a vývoj na akciových trzích. U akcií jsem si před časem dovolil vyhlásit konec korekce předchozí korekce. Tedy konec období, kdy trhy „racionálně“ korigovaly předchozí pokles valuace vyvolaný šokem z toho, že monetární politika Fedu nebude uvolněna navždy. Připomeňme si, že pro pokrizový vývoj je typické, že posilování dolaru probíhá v prostředí rostoucí averze k riziku, která zároveň tlačí dolů ceny akcií. A opačně funguje růst náklonnosti k riziku. Pokud bude dolar skutečně posilovat jak implikuje graf, zkratkovitě bychom tedy čekali oslabování akcií. Čtenář ale tuší, že kvůli tomu bych se o tomto tématu znovu nerozepisoval a tuší správně.

Jak jsem už dříve naznačoval, může v současné docházet k tomu, že investiční vzorce se mění a posilující dolar bude nakonec doprovázet rostoucí akciový trh. Můžeme tomu říkat vzorce pozitivního nabídkového šoku. V první fázi si ale spíše užijeme zmatek (či zmetek tohoto vzorce), který plyne z toho, že trhy nedbaly mého vyhlášení korekce předchozí korekce a valuace dále rostly. Podle mého na úrovně, které jsou slučitelné jen s vírou, že ekonomická data se budou dále lepšit, k výraznému taperingu ale nedojde, o utahování nemluvě. Obojí ale mít nelze a trhy se s touto jednoduchou pravdou asi budou ještě chvíli prát. Konec konců, s logikou „pokud nebude ekonomický růst, bude uvolněná politika, pokud bude růst nebude uvolněná politika a uvolněná politika nebude jen (!) pokud bude růst“ možná zápasí nejen trhy (vede mě k tomu článek „Když inflační holubice pláčou“, ale asi jsem autora špatně pochopil). V této první fázi tak mohou akcie opět klesat i ruku v ruce s posilujícím dolarem, nenechme se ale mást – nejde o klasické pokrizové přepínání na averzi/náklonnost k riziku.

A nakonec se dostávám k nadpisu. Vše se uklidní až trhy (tedy my) pochopí a budeme se radovat z toho, že Fedu a spol. můžeme říci „děkujeme, odejděte“. Tedy ve chvíli, kdy nebudeme v šoku z toho, že odchází, ale budeme se na jejich odchod díky lepšící se ekonomice těšit. Ta doba je ale asi ještě daleko. Zatím se nám bohužel množí perverzní úvahy typu „čím hůře, tím lépe. Že nepřeháním ukazuje komentář z týdenního výhledu od Danske Bank: „The stock market is currently reacting negatively to the strong data due to anxiety over Fed tapering ...“

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.