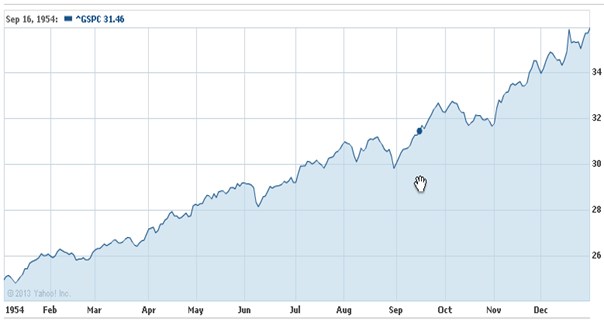

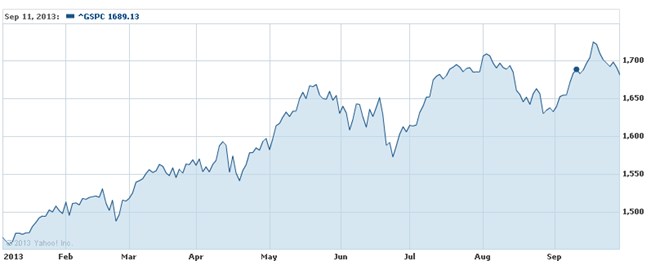

Vývoj na amerických burzách jakoby z oka vypadl výjimečně dobrému roku 1954, kdy se akcie po 25 letech konečně vzpamatovaly z propadu během Velké hospodářské krize a po 45% posílení přesáhly předkrizové úrovně. Podle dat společnosti Bespoke Investment Group index S&P 500 kopíruje denní výkonnost roku 1954 téměř do puntíku. V žádných jiných dvou letech v průběhu 90leté historie indexu se křivky grafu tolik nepřekrývají. Korelační koeficient mezi současností a téměř šedesát let starými záznamy činí 0,95. Maximální hodnota je 1.

A podobností je více. Stejně jako před 59 lety, kdy se burzy poprvé podívaly nad hodnoty z roku 1929, letos americké akcie překonaly rekord z roku 2007, po němž přišla finanční krize. Investoři jsou v hodnocení historických paralel rozdělení. Podle medvědů nemá vysoká korelace žádný význam. Býci tvrdí, že S&P 500 bude tak jako kdysi dávno dál stoupat díky rostoucí důvěře v americkou korporátní mašinerii.

„Návrat důvěry je tématem analogickým tomu, co USA zažily v padesátých letech. Nikdy nedostaneme úplně jasný signál, ale ten, co máme, je dostatečný. Lidé cítí, že krize je za námi,“ tvrdí Jim Russell z fondu U.S. Bank Wealth Management, který spravuje aktiva za 112 mld. USD. Stejný názor má John Stoltzfus, hlavní stratég v Oppenheimer & Co. Rally podle něj bude pokračovat.

Index S&P 500, který od března 2009 posílil o 149 %, se oproti začátku roku posunul o 18 % výš. V roce 1954 už měl v téhle době na svém kontě 29% zhodnocení. Všeobecná trajektorie je ale nápadně podobná. V obou letech si index připsal zisky v prvních pěti měsících, přibrzdil v červnu, v červenci přidal kolem 5 % a poté shodně ztratil v srpnu. V září roku 1954 se bodová hodnota poprvé dostala nad úroveň z roku 1929 a během zbytku roku index předvedl spanilou 12% jízdu.

S&P 500 v letech 1954 a 2013: srovnání

Zdroj: YahooFinance

Před 59 lety se americká ekonomika dostala z recese a od druhého kvartálu letěla vpřed průměrným tempem 5,6 %. Ocenění (skrze ukazatel P/E) indexu S&P 500 vzrostlo z 9,9násobku zisků na 13násobek. Od výstupu z recese v roce 2009 se největší ekonomice světa daří růst průměrně 2,2% tempem. Hodnota P/E sledovaného indexu vzrostla z lednových 14,1 na 16,2. Zisky korporací se za poslední čtyři roky téměř zdvojnásobily.

„Akcie už nejsou tak atraktivní jako před rokem, ale stále jsou lepší volbou v porovnání s jinými aktivy,“ tvrdí Paul Zemsky ze společnosti ING Investment Management, která spravuje majetek za 180 mld. USD. Zatímco S&P 500 v právě skončeném kvartále přidal 5,3 %, americké dluhopisy nevynesly dohromady ani 0,1 %. Dolarový index agentury Bloomberg mezitím ztratil 2,7 %, nejvíc za dva roky. Komoditní index GSCI Total Return vzrostl o 5,4 %.

Býčí trend, který začal v roce 2009, již přesáhl délku průměrné burzovní rally, jak ji změřila agentura Bloomberg a společnost Birinyi Associates. Růst ekonomiky i zisků soukromého sektoru zpomaluje, což by podle Bruce McCaina z privátní banky KeyCorp mohlo znamenat, že akciím brzy dojde dech. „Nemyslím si, že budeme svědky stejné silného růstu jako v padesátých letech. Pokud se podíváte na valuace, nejsme na extrémně nízkých úrovních,“ domnívá se McCain.

I když mají akcie za sebou slušný vzestup, stále se pohybují pod historickým průměrem, který pro S&P 500 od roku 1998 činí 17násobek zisků. Během poslední rally valuace vyšphaly až na 21,7násobek. Po krachu z let 2008-2009, kdy se z amerických burz vypařilo 11 bilionů USD a investoři brali hromadně nohy na ramena, se teprve letos začíná karta obracet. Podle dat Bloomberg od ledna do akciových fondů přiteklo 15 mld. USD, což je první roční nárůst od vypuknutí krize.

(Zdroje: Bloomberg, YahooFinance, BIG)