Co je skutečně pod nablýskanou kapotou Mercedesů?

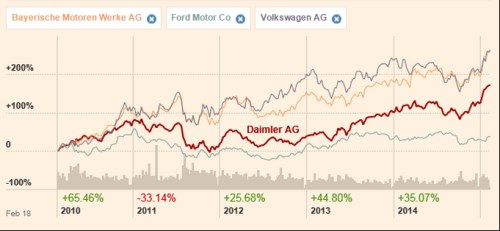

Akcie německých automobilek si v pokrizových letech povětšinou nevedou špatně. Jde mimochodem o samotnou ikonu toho, co Němci prosazují jako makroekonomickou politiku – vysoce konkurenceschopné firmy, jejichž konkurenceschopnost je dána těžko překonatelným poměrem kvalita (v tom širokém slova smyslu)/cena (i když výjimky se najdou). Problém je v tom, že jako makroekonomická politika to z mnoha důvodů nestačí – evidentní je například to, že všichni na světě se nemohou stát čistými exportéry. Ale v této sérii nás zajímají firmy a dnes se budeme věnovat . Na počátku roku 2014 se jeho akcie chlubily přesně 100 % návratností za 4 roky, po krátkém zaváhání se na konci roku a počátku roku letošního vyšvihly ještě mnohem výše (mustr stejný, jakým prošlo třeba i , či VW):

Zdroj: FT

Primárním důvodem, proč jsem vybral je, že se dostal na žebříček evropských dividendových tipů od BoAML. v roce 2014 dokázal dosáhnout stejného výsledku EBIT jako v předchozím roce, který byl pozitivně ovlivněn prodejem podílu v . Čistý zisk byl 7,3 mld. EUR a byl tak nižší než předchozí rok (8,7 mld. EUR). V roce 2014 prodal více jak 2,5 milionů vozů a to je o 8 % více než v roce 2013. Výhled společnosti pro rok 2015 očekává další růst objemu prodaných vozů, tržeb i EBIT.

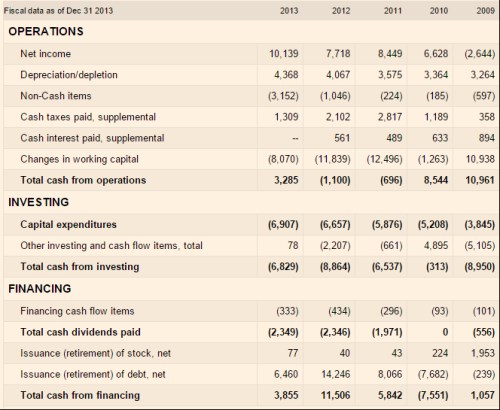

Asi bychom čekali, že výrobce prémiových vozů osobních i nákladních bude vykazovat prémiový tok hotovosti. Tedy silné provozní cash flow, které hravě pokrývá investice a zbytek teče ke spokojeným akcionářům, protože rozvaha je silná a není třeba snižovat dluhy. Ejhle, vše je jinak. Provozní cash flow nepokrývá investice od roku 2011 ani náhodou, v roce 2014 tomu nebylo jinak (hodně se na tom podepisuje pracovní kapitál, ale to na konečném efektu nic nemění). Přesto firma vyplácí poměrně masivní dividendu. Vezměme si rok 2013 – po investicích firma prodělávala asi 3,5 miliardy eur a přesto vyplácela dividendy ve výši 2,3 miliard eur. Jde to učinit buď tak, že čerpá ze zásoby hotovosti v rozvaze, nebo vše financuje dluhem. Dosavadní čísla za přitom 2014 naznačují, že podobný mustr platil i v minulém roce.

Zdroj: FT

tedy vyplácí dividendy na dluh. Pokud se tak děje u společností, které mají příliš nízké zadlužení, či nasyslenou hotovost v rozvaze, není to na čas nic špatného. U naší dnešní společnosti je tedy klíčová otázka, kolik má hotovosti a dluhu. Asi 50 miliard eur dlouhodobého dluhu, asi 20 miliard hotovosti a asi 12 miliard EBITDA (2013) ukazují, že zadlužení není nijak extrémní, ale také ne mimořádně nízké. Obrázek je tedy poměrně jednoduchý: Firmy vyplácí hezké dividendy, ale nevydělává na ně, financuje je navyšováním dluhu. Zdroje na to má, ale dlouhodobě je samozřejmě podobný model neudržitelný. Buď dojde k růstu provozního CF a/nebo poklesům investic, nebo budou muset jít dolů dividendy a to znatelně. Můžeme tvrdit, že cyklus se obrací a že míříme přesně tím lepším směrem. Přece jen bych ale minimálně váhal s tím, doporučovat firmu, která má negativní tok hotovosti po investicích, jako dividendový tip.

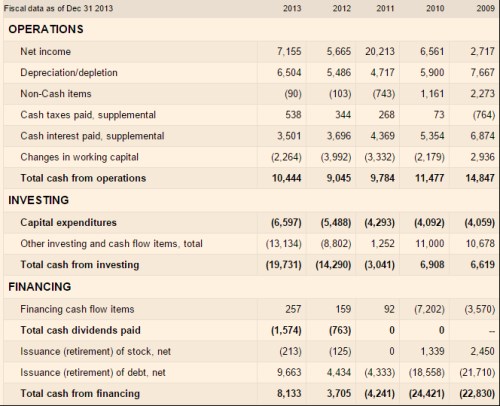

Bez zajímavosti není, že není žádnou výjimkou. Podobný mustr toku hotovosti má , a další evropské automobilky. V následující tabulce ukážu automobilku, která má tok hotovosti tak, jak „má být“. To znamená, že provozní tok hotovosti s přehledem pokrývá investice do výrobních aktiv (CapEx), ze zbytku jsou vypláceny dividendy a případné akvizice (doufejme, že dostatečně ziskové) mohou být financovány z části dluhem (pokud má firma dluhovou kapacitu):

Zdroj: FT

Uvedené cash flow je amerického Fordu. měla podobný mustr až do roku 2013, v roce 2014 se vydala směrem „evropským“. U Fordu je z CF také hezky vidět obrat celé společnosti – do roku 2011 posiluje rozvahu, snižuje dluh a prodává aktiva (ostatní investice přináší hotovost). Po roce 2011 se věc otáčí, firma dluh zvyšuje a investuje nad rámec CapEx. Současný poměr dluhu k hotovosti přitom dosahuje asi 48 miliard ku 30 miliardám dolarů.

Ceny akcií jsou samozřejmě o výhledu, ale přesto je pozoruhodné, že automobilka s daleko silnějším tokem hotovosti si na akciovém trhu vede už nějaký čas znatelně hůře, než automobilky, které peníze fakticky (ne účetně) prodělávají. Při valuaci se poměrně často dostáváme do situace, kdy je volné cash flow vyšší než dividendy a použití dividend by mohlo nepřiměřeně snižovat odhady hodnoty akcií společnosti. Zde jsme narazili na opačný příklad – volné cash flow je nízko, automatické použití dividend je přílišným optimismem. pak nemusí být špatnou sázkou, je to ale podle mého něco úplně jiného, než dobrý kandidát k rotaci od dluhopisů k akciím.