Karty jsou v globální ekonomice míchány každou chvíli. Jednou se zdá, že jejím tahounem budou navždy EM, ty pak padají do pozice outsidera, aby se do popředí dostaly dříve zatracované Spojené státy. Na chvíli mezitím vystrkuje hlavu Evropa, aby jí zase pod tlakem vnitřního napnelizmu rychle zastrčila. Jak vypadá situace v ekonomice (a trzích) USA, Evropy a Německa nyní?

Spojené státy se začnou zahřívat

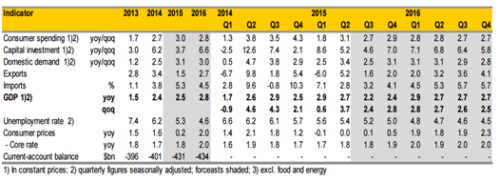

věští, že americká ekonomika letos poroste o 2,5 %, příští rok o 2,6 %. Čísla jsou to hodně podobná, jejich vnitřní struktura by se ale měla dost změnit: V letošním roce na sebe vzala tíhu tahouna růstu zejména spotřeba a investice (růst o 3 % a 3,7 %). Příští rok už by se měla spotřeba mírně ochladit (2,8 %), zatímco investice by měly procházet větším boomem (6,6 %) a zrychlit by měly i exporty (z 1,5 % na 2,7 %). Což je ve světle očekávaného vývoje exportů eurozóny a Německa (a pravděpodobně stále silného dolaru) pozoruhodné – viz níže.

Někteří čtenáři možná četli můj nedávný příspěvek týkající vysoké ziskovosti korporátního sektoru ve vyspělých ekonomikách. Tato ziskovost se může stát makroekonomickým negativem, pokud není poptávkově recyklována vyššími investicemi. Tyto projekce jsou dalším náznakem toho, že v USA by s touto recyklací nakonec nemusel být zase takový problém. Nejde přitom o nějaký vedlejší ekonomický mechanismus, naopak: Udržitelný růst (cyklický i dlouhodobý) je dán právě tím, že je dobře „vyladěn“ poměr mezi spotřebou, úsporami a investicemi.

Zdroj: Research

Nezaměstnanost by v USA prý mohla v roce 2016 klesnout až na 4,6 %, inflace by se měla příští rok zvednout na 2 %. Nevím, zda to není příliš velký optimismus, ale souhlasit se dá s tím, že při troše štěstí půjde ekonomika USA směrem k normalizaci. Ona nízká nezaměstnanost by dokonce jasně připomínala, že konec cyklu není v nedohlednu – nezaměstnanost ve výši 4,6 % už naznačuje znatelné ekonomické zahřívání (i když současná situace je hodně specifická kvůli vývoji participace). A akcie obvykle nečekají, až začne konec cyklu klepat na dveře, ale reagují s předstihem. Podle některých názorů navíc nyní dochází k určitému nečekanému zpomalení americké ekonomiky. Takže rizika jsou co se týče výše uvedených projekcí asi vychýlena spíše směrem dolů.

Eurozóna pokulhává, ale hýbe se

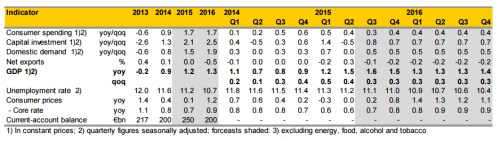

Jak by na tom měla podle banky být eurozóna? Celkový růst by se měl letos a příští rok pohybovat na necelé polovině toho amerického – tedy na 1,2 – 1,3 %. Spotřeba by měla oba roky růst o 1,7 % a investice o 2,1 – 2,5 %. Jsme tedy u výrazně nižších čísel, ale poslední roky nás v Evropě naučily skromnosti. Je také jasné, že i zde musí hodně pomáhat investice k tomu, abychom nespadli zpět blízko recese. Nezaměstnanost se podle banky příliš nezmění, inflace se bude držet stále hluboko pod cílem ECB ve výši 2 %:

Zdroj: Research

Valuace jsou v Evropě níže než v USA, ziskovost je na rozdíl od USA stále pod předchozími maximy. Z těchto pohledů jsou tak evropské trhy atraktivnější. O žádný oběd zadarmo ale nejde – obojí je do značné míry právě odrazem toho, že evropské růsty jsou a pravděpodobně budou ve srovnání s USA cca poloviční. Jde tak spíše o to, do jakého druhu rizika se investor chce pouštět.

Německo brzdí EM

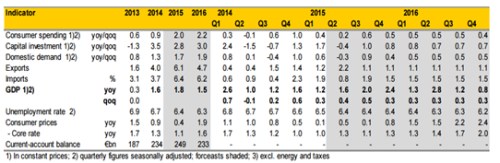

Německá ekonomika by na tom měla být letos i příští rok o něco lépe než celá eurozóna – růst by měl dosáhnout 1,8 % a 1,5 %. Ano, na rozdíl od USA a eurozóny by Německo mělo příští rok o něco zpomalit a z tabulky je jasná příčina: Domácí poptávka by měla sílit jak na straně spotřeby, tak na straně investic. Tempo růstu exportů by ale mělo klesnout z letošní 6,1 % na 4,7 % v roce příštím. Je jasné, že jde o důsledek vývoje na EM (viz i můj předchozí příspěvek). Pochybuji, že banka do tohoto vývoje nějak projektovala důsledky Velkého Wýprasku. To asi ani nejde, ale zdá se mi, že nemalá část veřejnosti nebere chování na lehkou váhu – a v konečném důsledku se hraje hlavně o to, jak bude ovlivněna dlouhodobá poptávka po autech koncernu. Doufejme, že naše citlivost na německé škobrtání nebude tak velká.

Zdroj: Research