Trhy mistrně matou tělem. Tedy ani ne tak tělem, jako cenami. Vyhlášení vítězných a poražených sektorů roku 2015 tak není ani zdaleka tak jednoznačné, jak by se mohlo na první pohled zdát.

Cenoví vítězové a poražení

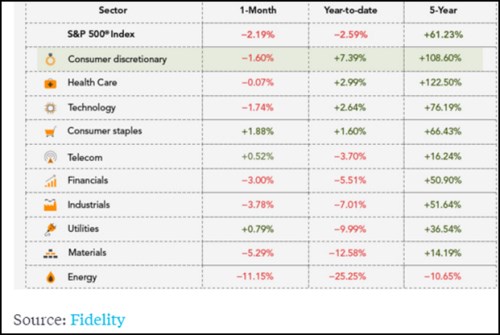

Fidelity přináší jednoduchý přehled toho, jak si vedly jednotlivé sektory v indexu SPX za poslední měsíc, rok a posledních pět let. Bráno od nejdelšího období, jasným vítězem dlouhodobých investorů je zdravotní péče. A návratností převyšující 100 % se pyšní i sektor zboží dlouhodobé spotřeby. Na třetím místě pak najdeme technologie a čtvrtém zboží krátkodobé spotřeby. Toto pořadí v podstatě kopíruje výkony v roce 2015 – tyto čtyři sektory jsou totiž jedinými, které v tomto roce dokázaly generovat pozitivní návratnost.

Největším dlouhodobým propadákem je energetika a to samé platí o posledním roce. Nijak zářně na tom nejsou ani materiály a telekomunikace s utilitami. A opět se tu dochází k tomu, že pětiletý vývoj hodně kopíruje vývoj během posledního roku.

Výše popsaný cenový vývoj ale hodně mate tělem. Povrchní interpretace by totiž naznačovala, že sektory jako energetika a materiály jsou v nevoli investorů. Pro takové hodnocení je ale mnohem lepší podívat se na valuace. A právě pohled na (forward) PE poskytuje rozdílný obrázek.

Skuteční oblíbenci a zatracenci trhu

Energetika se nyní obchoduje s PE nad 28 (data podle Thomson Reuters), což je úplně mimo jakýkoliv historický standard. V tomto smyslu je skutečným oblíbencem investorů právě energetika, protože v ní vkládají obrovské naděje: Takové PE je totiž ospravedlněno buď očekávaným prudkým poklesem rizika, nebo růstem zisků. Což v tomto případě pravděpodobně znamená, že investoři tak nějak stále doufají, že ceny ropy v dohledné době zase prudce vzrostou. Pokud by tyto naděje padly, energetiku by i bez dalšího poklesu cen ropy (a zisků) čekal ještě velký cenový propad. Například snížení PE ze současných hodnot na (stále dost vysokých) 15 by znamenalo korekci odvětví o 46 %!

S relativně vysokým PE se obchodují i další dva propadáky – utility a materiály. I zde tedy investoři stále věří ve znatelný obrat. Jinak řečeno, současné období považují z hlediska zisků za výjimečně zlé a udržují tak ceny na úrovních, které relativně k současným utlumeným ziskům generují relativně vysoké PE. Zde by ale návrat valuace na jakýsi dlouhodobější standard znamenal pouze posun PE o jednotky, takže ceny by pak korigovaly také jen o jednotky procent.

Atypické jsou v tomto smyslu telekomunikace, které patří do skupiny cenových „loserů“, ale PE jejich posun do této skupiny nebrzdilo tak, jako u předchozích členů. Naopak je tam hodně nakoplo, protože nyní dosahuje hodnoty kolem 12,4, což je znatelně pod historickým standardem. Jinak řečeno, předchozí sektory trpí díky vývoji zisků, cenové utrpení ale brzdí valuace - relativní optimismus investorů. U telekomunikací tomu tak ani zdaleka není a hovoříme tak o sektoru, který investoři skutečně nemají rádi.

A pojďme k opačnému konci pelotonu. Valuačně skromný není ani „vítězný“ sektor zboží dlouhodobé spotřeby. Jeho PE ve výši 18,4 odpovídá vysokým valuacím roku 2007. Jenže zde by korekce na konzervativnější hodnoty pouze umazala z pozoruhodných cenových zisků, ztráty by dlouhodobý investoři určitě neutrpěli. Důvod je jednoduchý – cenová rally byla do značné míry tažena růstem korporátních zisků. Při všech hovorech o technologických bublinách pak může být překvapivé, že PE IT sektoru se nyní pohybuje kolem 16,3, což je sice nejvýše od roku 2010, ale stále znatelně pod valuacemi před tímto rokem.

Vedle PE bych se krátce zmínil i o PEG (poměr PE a očekávaného růstu). I zde nás do očí uhodí zejména energetika a materiály, utility už na tom tak zle nejsou (jejich valuace tak našponované nejsou). U telekomunikací se potvrzuje valuační skepse. I technologie zde vypadají podobně jako u jednoduchého PE – levné určitě nejsou, ale bývaly znatelně výše. Valuace zdravotní péče pak v posledních týdnech a měsících znatelně klesla jak na úrovní PE, tak na úrovni PEG a nyní se s hodnotou 1,41 pohybuje na úrovni roku 2011.