V roce 2015 zaznamenaly americké akcie sedmý roční růst v řadě. Došlo k tomu i přesto, že americká ekonomika během tohoto období připravila investorům nejedno zklamání. Nejčastěji používaná valuační měřítka se i přes korekci, ke které došlo v posledních týdnech, nachází nad historickými standardy. Není tedy žádným překvapením slyšet analytiky, jak hovoří o příliš vysokých cenách akcií a nutnosti jejich dalšího poklesu.

Jsou ale ceny akcií skutečně tak jednoznačně nadhodnocené? Odpověď je záporná a důvod velmi jednoduchý. Ekonomický růst sice nedosáhl tempa, které se čekalo, ale stejně tak se snížily i výnosy vládních dluhopisů. A pro valuaci akcií je rozhodující právě vztah mezi budoucím růstem a budoucími sazbami. Konkrétně došlo k tomu, že akciová prémie, kterou tvoří rozdíl mezi očekávanou návratností akcií a očekávanou návratností dluhopisů, ve srovnání s předkrizovými standardy vzrostla, místo toho, aby se snížila.

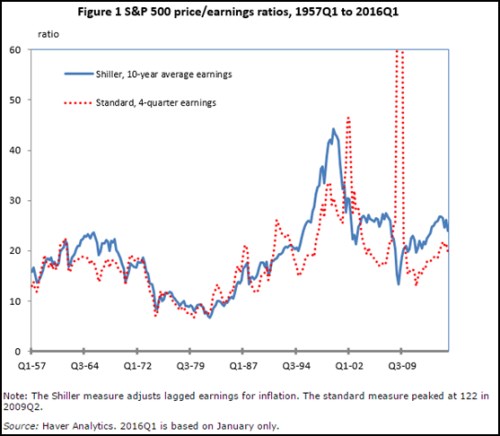

Podívejme se ale nejdříve na to, co budí u analytiků takové obavy. Nejpoužívanějším valuačním měřítkem je poměr cen a zisků na akcii, tedy PE. Následující graf ukazuje tečkovanou čárou poměr cen akcií v indexu S&P 500 a zisků dosažených za poslední čtyři čtvrtletí. Populární alternativou je PE sestrojené Robertem Shillerem z Yale University. To místo krátkodobých zisků používá jejich průměr za posledních deset let (zisky jsou upraveny o inflaci). Cílem je odstranit krátkodobou fluktuaci.

Z obrázku je poměrně zřejmé, že valuace se nyní od historických průměrů zase tolik neliší. Kdybychom pak trvali na tom, že valuace dnes leží neobvykle vysoko, znamenalo by to, že požadovaná návratnost se u investic do akcií nachází neobvykle nízko. Jak je na tom ale tato návratnost v porovnání s jinými aktivy? Pohled na výnosovou křivku ukazuje, že sazby zůstanou ještě dlouho nízko. Požadovaná návratnost u akcií tedy může být nezvykle nízko, ale to samé platí o dluhopisech.

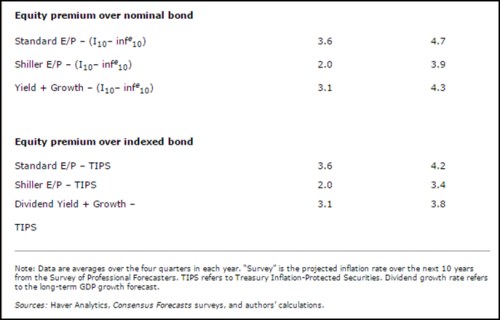

Pokud na základě očekávané návratnosti akcií a dluhopisů spočítáme prémii akciového trhu, zjistíme, že akcie jsou v současnosti více podhodnocené, než byly v roce 2005. Různé odhady velikosti akciové prémie totiž ukazují, že ta se nyní nachází výše, než byla v roce 2005. Konkrétní výši různých odhadů shrnuje tabulka, první číselný sloupec se týká roku 2005, druhý roku 2015:

Pro odhad zmíněné prémie bychom mohli použít i jiné metody a předpoklady. Pokud se ale nedomníváme, že akcie byly předražené už kolem roku 2005, pak nám vždy vyjde, že nejsou předražené ani nyní. Dlouhodobý vývoj pak ukazuje, že po finančních krizích je prémie obvykle vysoká a jen postupně klesá. Jestliže je tomu tak i nyní, jsou akcie dokonce stále atraktivní.

Autory jsou Olivier Blanchard a Joseph E. Gagnon