Rádi bychom Vám prezentovali další ze série analytických prací našeho týmu Patria Research v podobě krátkodobých investičních tipů (o tomto formátu, co je a jak funguje, jste se mohli dozvědět již ZDE). Naši analytici sestavili mini portfolio amerických titulů, které jsou představeny níže. Dnes dopoledne jsme navíc zveřejnili na stránkách paria.cz další krátkodobé investiční tipy zaměřené na evropské tituly.

Pozn. Výběr titulů probíhá pomocí kombinace vybraných nástrojů fundamentální a technické analýzy. Detailní popis metody výběru je uveden v disclaimeru.

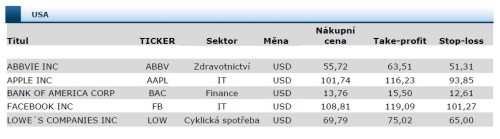

Take-profit cena, která by měla dávat představu, kdy realizovat zisk, je běžně stanovena arbitrárně na úrovni 40 procent z rozdílu mezi nákupní cenou a průměrnou 12M cílovou cenou na trhu a upravena o riziko (pokrýváme-li titul, je cílová cena naší cenou).

Stop-loss cena je běžně stanovena na úrovni 7 procent pod nákupní cenou a následně také upravena o riziko daného titulu. Jako aproximaci rizika používáme parametr beta relativně k příslušnému benchmarku (S&P 500 pro USA, národní burzovní indexy pro Evropu).

AbbVie Inc

• Farmaceutický koncern zabývající se výzkumem, vývojem a prodejem pokročilých terapií na různé třídy onemocnění včetně revmatické artritidy, HIV, cystické fibrózy, nebo Parkinsonovy choroby.

• AbbVie je z našeho pohledu poměrně nedoceněnou farmacií. Přestože je společnost jedním ze sektorových lídrů co do očekávaného růstu zisku i návratnosti investic, za což vděčí do velké míry svému slibnému pipelinu, nynější valuace s tímto výhledem vůbec neladí.

• Důvodem je vysoká koncentrace tržeb u léku Humira, o jehož budoucnost se trh obává ve světle očekávaného příchodu biosimilar konkurence. My tyto obavy z různých důvodů nesdílíme. Předně, ABBV usiluje o ochranu/růst tržeb z prodeje Humiry přes rozšíření patentové ochrany na další kategorie onemocnění (částečně prostřednictvím kombinovaných terapií). Případný pokles tržeb z prodeje Humiry by měl posléze kompenzovat bohatý pipeline nových léků. A do třetice, ABBV má prostor pro posílení marží na úroveň bio-farmaceutické konkurence.

• V současnosti navíc pozorujeme, že se výhled managementu pro příští roky dosti dramaticky rozchází s tržním očekáváním. Tudíž tak dle našeho názoru existuje prostor pro revizi očekávání směrem vzhůru, což by mělo být taženo odezníváním akutních obav o budoucnost Humiry a pipelinem. Vedení společnosti např. nepočítá s plnou konkurencí Humiry dříve než v roce 2020. Např. je již s vlastní konkurencí ve skluzu. Výhled přitom není nikterak přehnaně agresivní. Třeba u Humiry počítá jen s nízkým jednociferným růstem cen

• 2016E P/E poměr se pohybuje jen na úrovni 11x, zatímco sektor obchoduje s násobkem na poblíž 17x. Zisk na akcii by přitom dle managementu měl v příštích pěti letech růst v průměru zhruba 15% tempem (CAGR), což je nad úrovní sektoru.

Apple Inc

• Notoricky známá technologická jednička s globálně největší tržní kapitalizací přesahující 550 mld. USD; představuje téměř pětinu indexu Nasdaq 100; stojí za množstvím technologických inovací a ikonických spotřebitelských produktů; hlavní produktové linie tvoří iPhone, služby (iTunes, App Store, iCloud, Pay, Music, atd.), Mac, iPad.

• Výsledky za F1Q16 a především výhled pro F2Q16 posloužily jako reset tržních očekávání, která jsou již nyní více v souladu s realitou.

• F2Q16 považujeme yoy optikou za letošní nejslabší, což se již skrze výhled stihlo projevit v ceně akcií. Ve F2H16 by měla začít převažovat pozitiva, která jsou daná lehčí srovnávací základnou a posléze také příchodem iPhonu 7, potažmo návratem menší 4palcové verze přístroje (možná už na přelomu března/dubna), jež by mohla spustit další vlnu upgradů.

• Z hlediska valuace zbývá spousta prostoru, naše cílová cena = 135 USD. Současná cena akcií implikuje celkovou hodnotu hardwarového businessu Applu zhruba na úrovni 31-41 USD/akcii, což je jen 4-5x hardwarového EPS (2016E) a pouze 1x hardwarových tržeb.

• V krátkém období (resp. při dubnovém zveřejnění výsledků za F2Q16) počítáme s podporou pro akcie v podobě navýšení stávajícího programu zpětného odkupu akcií a/nebo dividendy v řádu 10-20 mld. USD.

Bank of America Corp

• Jedna z top 6 amerických bankovních skupin. Poskytuje služby tradičního i investičního bankovnictví.

• Letošní turbulence na finančních trzích zasáhly tvrdě především bankovní sektor (plus komodity a navázaná odvětví). Problémy se točí kolem korporátního dluhu, výnosových křivek, možné recese a zmrtvýchvstání systémových rizik (a.k.a. kauza Deutsche Bank). Akcie bankovního sektoru je však v tuto chvíli dle našeho názoru přeceňují.

• Příchozí makro-data prozatím nezavdávají k bezprostředním obavám z příchodu recese do USA. Na základě toho pak pravděpodobně dojde k částečnému přecenění některých segmentů rizikového (HY) a investičního (IG) korporátního dluhu (vyjma dluhu exponovaného na energetický sektor a navázaná odvětví), což by mělo posílit i obchodní aktivitu v příslušných segmentech obchodních desků (Bank of America je v této oblasti tradičně silná).

• Na druhé straně, lepší makro/nižší riziko recese velmi pravděpodobně vrátí do trhu sázky na zvyšování referenčních úrokových sazeb Fedu, což by mělo vyústit v posun výnosových křivek směrem vzhůru, potažmo v jejich strmější sklon. To by mělo pozitivní dopad na generované čisté úrokové příjmy (cca polovina zisku BofA). Nižší úrokové sazby zase mezičasem posilují refinanční aktivitu v hypotečním segmentu, což je opět tradiční doména BofA.

• Obavy z možného defaultu některé z velkých globálních bank (v tomto případě Deutche Bank) připomínají ozvěnu nedávné černé minulosti, živí systémová rizika a pohltily i konkurenční bankovní skupiny, BofA nevyjímaje. Jenže zatímco valuace bankovního sektoru (především toho evropského) již klesla na úrovně krizových let 2008-2009 a 2011-2012, tak tržní indikátory systémového rizika (ať Libor-OIS spread, nebo CDS kontrakty) nekreslí v tuto chvíli ani náznak paniky, která byla příznačná pro zmíněné krizové roky.

• Suma sumárum, akcie bankovního sektoru, tedy i , diskontují o poznání černější scénář, než indikují data z reálné ekonomiky, potažmo mezibankovního a peněžního trhu, načež by dle našeho názoru mělo dojít k jejich přecenění směrem vzhůru. U BofA nechává stávající valuace na úrovni 0,6x BV ještě dostatek prostoru.

Inc

• Největší světová sociální síť, gros příjmů tvoří reklama.

• Opětovná akcelerace meziročního růstu tržeb, která nás i trh překvapila ve 3Q15, nabrala ve 4Q15 dokonce dále na dynamice. V současnosti rostou tržby zhruba 50% meziročním tempem.

• Dále se tak prodlužuje modelová perioda rychlého růstu. Výsledkem je zvýšení naší cílové ceny na 130 USD.

• Na nynějším volatilním trhu má pak investice do akcií FB z krátkodobého pohledu dvě dodatečné výhody -> na technologický titul poměrně nízkou citlivost na tržní výkyvy (reprezentováno tržní betou blízkou 1); a strukturálně atraktivní příběh, který se opírá o obchodní model, mobilní reklamu, Instagram a ještě stále relativně nízký tržní podíl (v USA necelých 20 %, což je o poznání méně než třeba konkurenční Google).

Lowe´s Cos Inc

• Americký řetězec obchodů pro kutily. Síť prodejen provozuje na trzích v USA, Kanady a Mexika.

• Pro investici do akcií Lowe´s mluví především cyklické faktory na americkém realitním trhu. Rezidenční segment realitního trhu se ve své aktuální střední fázi cyklu potýká s relativně utaženou nabídkou, která by navíc měla v následujících letech pokrýt rostoucí poptávku ze strany populačně silné „miléniové“ generace. Ruku v ruce s ní půjde taktéž poptávka po „kutilských“ potřebách.

• Mimo to je tato oblast cyklického spotřebního zboží co do struktury tržeb navázaná primárně na domácí (popřípadě kanadský) trh, což je v prostředí, kde se hlavní rizika pro akciové trhy koncentrují na rozvíjejících se trzích, celkem vítaná charakteristika.

• Samotný Lowe´s pak z nastaveného prostředí dokáže úspěšně profitovat. Pro letošní rok počítá s navýšením tržeb a zejména rozšířením marží. V důsledku by meziroční růst zisku na akcii měl šplhat k vysoce nadstandardní hladině 20 %. V prostředí nadále napnutých valuací, kde se cenový růst akcií musí nutně koncentrovat právě v navýšení korporátního zisku, tedy Lowe´s představuje vhodně zacílenou sázku.