Na úvod dnešního příspěvku si dovolím krátkou citaci klasika: „Mladý pane, viděl jste někdy důl? To je díra v zemi, chodby tak a tak. Prosím, důl se může zatopit, zasypat, ale nikdo vám ho nemůže vzít!“ My ale víme, že důl mohou vzít hned dvě (naprosto protichůdné) síly: Komunisté a trh. A právě trh si už nějaký čas na uhelných dolech, respektive jejich akcionářích, vybírá velkou daň po celém světě.

Zacks Equity Research zveřejnil novou analýzu týkající se uhelných společností v USA. Domácím investorům netřeba strasti spojené s investicemi do této oblasti dlouze představovat a Zacks se obecně neodchyluje od známého příběhu: Těžební společnosti jsou ovlivněny dramatickým poklesem poptávky a následně i cen uhlí, což se promítá do jejich finančního zdraví. To se projevuje i na cenách akcií a nejhorší asi je, že výhled je stále negativní.

Otevírám tedy toto téma jako pokus o tip na nejlepší „short“ letošního roku? Odpověď je záporná, jde mi naopak o pohled na potenciálně atraktivní tituly pro tradiční investory nepokoušející se o krátká „krátká“ dobrodružství. Zacks totiž do své krátké symfonie uhelného úpadku zabudoval i několik optimistických not. Tedy konkrétně dvě: Firma pokrývá celkem 19 společností z odvětví a dvěma z nich dává doporučení „koupit“. Jde o Cloud Peak Energy a SunCoke Energy. Na obě bych se s vámi rád podíval už jen z prostého zájmu o to, jak vypadá uhelná společnost, které někdo dává uvedené doporučení.

Cloud Peak Energy

Začneme první jmenovanou společností, protože ta je na tom hůře – už pět let jí klesají tržby a zisky. Cena akcie na tom také není, mírně řečeno, nejlépe, ale nejde o žádné překvapení. Největší výprask dostala v minulém roce (za výrazně zvýšených zobchodovaných objemů). V roce letošním můžeme zatím hovořit o stabilizaci:

Zdroj: FT

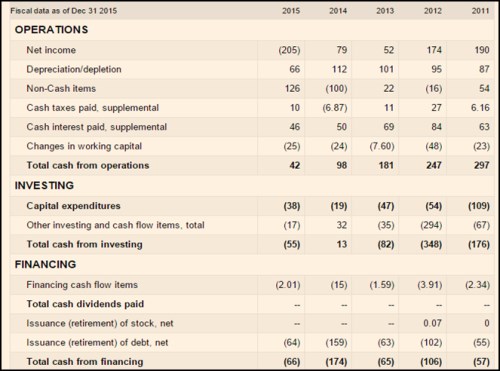

Postupný propad zisků CPE doprovází znatelný pokles provozního cash flow, které v roce 2015 dosáhlo už jen 42 milionů dolarů. Na dosah se tak přiblížilo CapExu a kleslo pod celkové investice (55 miliard dolarů). V minulých letech společnost nějaké volné cash flow (považujme zde za něj provozní cash flow mínus CapEx) generovala: V roce 2014 to bylo 80 milionů dolarů, v roce 2013 dokonce 130 milionů dolarů a předchozí roky ještě více. Jenže bez razantního obratu cen uhlí jsou tyto doby nenávratně pryč.

Zdroj: FT

Pokud bychom se měli odrazit od roku 2015 a počítat s tím, že volné cash dosáhne asi 20 milionu dolarů (provozní tok hotovosti mínus CapEx), můžeme provést následující valuační úvahu:

Kapitalizace nyní dosahuje 112,3 milionu dolarů. Beta společnosti je na hodnotě 1,5 a požadovaná návratnost se tak bude pohybovat kolem 10,15 %. Pokud by CPE od nynějška do nekonečna svým akcionářům generovala 20 milionu dolarů ročně, je současná hodnota tohoto cash flow 197 milionu dolarů. Trh a investoři jsou tedy skeptičtější a na současnou kapitalizaci se dostaneme s dlouhodobým poklesem cash flow o necelých 8 % ročně. Pokud bychom namísto 20 milionu dolarů začínali s 10 miliony dolarů, muselo by toto cash flow na ospravedlnění kapitalizace dlouhodobě růst o asi o 1,2 % ročně.

Tyto mantinely nám tak zhruba ukazují, jak je společnost nyní naceněna. O žádném optimismu se samozřejmě hovořit nedá, bavíme se jen o tom, zda je pesimismus odpovídající, či ještě ne. Jinak řečeno, vybíráme méně a více pesimistické scénáře úpadku. Pokud by se někdo domníval, že uhlí prochází jen cyklickými problémy, je závěr jasný. Strukturální soumrak doby uhelné je něco jiného. Podívejme se ale před silnějšími závěry v některém z následujících příspěvků ještě na druhou doporučovanou firmu. Jeden závěr ale můžeme učinit už nyní: I důl vám vezmou.